Lợi nhuận quý 1 sẽ là yếu tố hỗ trợ cổ phiếu ngân hàng

SSI Research duy trì quan điểm tích cực về ngành ngân hàng trong năm 2022. Với mức tăng trưởng lợi nhuận trước thuế cho cả năm 2022 gấp đôi tốc độ tăng trưởng của Q1/2022, triển vọng lợi nhuận của nhóm ngân hàng trong 3 quý còn lại cũng được đánh giá là khả quan...

Trong báo cáo cập nhật lợi nhuận ngành ngân hàng vừa công bố, SSI Research cho rằng, tăng trưởng lợi nhuận Quý 1/2022 sẽ có sự phân hóa lớn giữa các ngân hàng trong phạm vi nghiên cứu. Mặc dù mức tăng trưởng lợi nhuận trước thuế bình quân chỉ đạt khoảng 9% -11%, điều này phần lớn là do hai ngân hàng CTG (chưa tính đến banca) và VCB có lợi nhuận giảm từ nền so sánh cao trong cùng kỳ năm 2021.

Các ngân hàng còn lại có thể đạt mức tăng trưởng lợi nhuận trước thuế bình quân khoảng 25% -27% so với cùng kỳ. Con số này cao hơn so với kỳ vọng trước đây do VPB đã gia hạn Thỏa thuận hợp tác độc quyền phân phối bảo hiểm với AIA cùng với một khoản phí trả trước bổ sung, giúp ngân hàng có thể đạt được mức tăng trưởng lợi nhuận tốt trong Q1/2022.

Mức tăng trưởng lợi nhuận trước thuế cao nhất được kỳ vọng tại SHB, STB, MSB, VPB và LPB.

Các yếu tố chính giúp các ngân hàng đạt mức tăng trưởng lợi nhuận trước thuế ổn định trong kỳ gồm, thứ nhất, tín dụng tăng trưởng mạnh từ 15% -16% so với cùng kỳ. Theo quan sát, tăng trưởng tín dụng của các ngân hàng trong phạm vi nghiên cứu dao động trong khoảng 2%-10% so với đầu năm. Một số ngân hàng đạt tốc độ tăng trưởng tín dụng cao hơn Q1/2021 bao gồm CTG, BID, MBB, HDB và TPB.

Thứ hai, NIM ổn định so với quý trước. Trong khi HDB, VPB và TCB tăng lãi suất huy động từ 10 - 20 bps thì các ngân hàng khác không có sự thay đổi. Một số ngân hàng vẫn còn dư địa để tối ưu hóa hệ số LDR và duy trì NIM ổn định trong kỳ.

Thứ ba, Nợ xấu và các khoản cho vay tái cơ cấu được kiểm soát tốt. Do các ngân hàng đã tích cực xử lý nợ xấu và củng cố bộ đệm dự phòng rủi ro tín dụng mạnh mẽ trong Q4/2021, nợ xấu và các khoản cho vay tái cơ cấu không có quá nhiều biến động trong Q1/2022.

Các khoản cho vay tái cơ cấu bắt đầu có xu hướng giảm ở một số ngân hàng (VCB, ACB), và tỷ lệ nợ xấu được giữ ở mức tương đối ổn định so với quý trước. Điều này có thể khiến áp lực trích lập dự phòng không quá nặng nề trong Q1/2022.

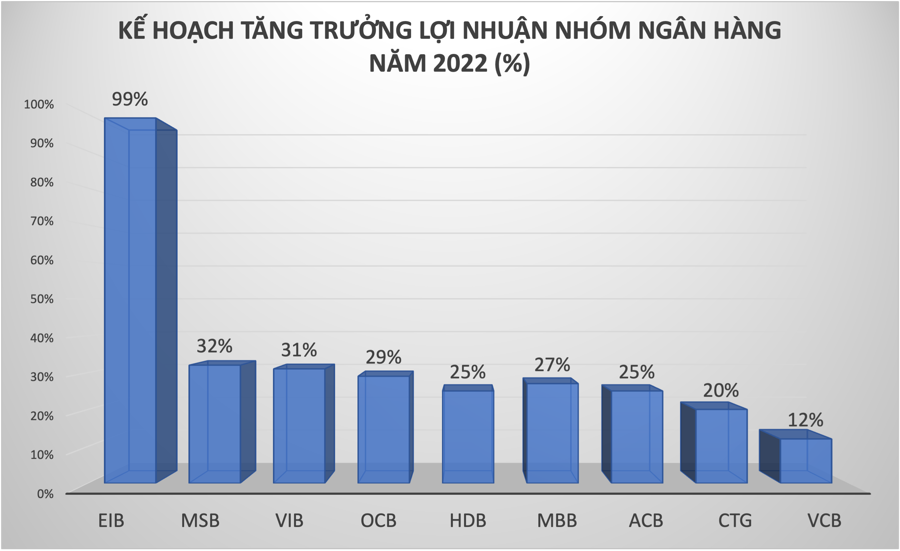

Bên cạnh đó, kế hoạch của các ngân hàng cho năm 2022 đều cho thấy triển vọng lợi nhuận khả quan. Sau khi tham dự các cuộc họp với nhà đầu tư và xem xét một số tài liệu đại hội cổ đông, hầu hết các ngân hàng đều có quan điểm khả quan về năm 2022.

TCB và VPB vẫn chưa công bố con số kế hoạch cho năm 2022. Đối với các ngân hàng còn lại, lợi nhuận trước thuế năm 2022 dự kiến sẽ tăng khoảng 24%-25% so với cùng kỳ, con số này nhìn chung phù hợp với ước tính là 25,5%.

Với mức tăng trưởng lợi nhuận trước thuế cho cả năm 2022 gấp đôi tốc độ tăng trưởng của Q1/2022, triển vọng lợi nhuận của nhóm ngân hàng thuộc phạm vi nghiên cứu trong 3 quý còn lại là khá khả quan.

Hạn mức tín dụng ban đầu được cấp cho năm 2022 dao động trong khoảng 7%-15% và cao hơn hạn mức năm 2021 ở hầu hết các ngân hàng. Do đó, SSI Research cho rằng tăng trưởng tín dụng năm 2022 của các ngân hàng này sẽ duy trì ở mức tương đối cao. Hầu hết các ngân hàng đều dự kiến tăng vốn điều lệ từ 15%-35% trong năm 2022 được thực hiện thông qua hình thức chia cổ tức/chia thưởng bằng cổ phiếu.

"Việc công bố kết quả kinh doanh Quý 1 cùng những thông tin về kế hoạch đại hội cổ đông có thể sẽ là những yếu tố hỗ trợ cho diễn biến giá cổ phiếu của ngành ngân hàng trong ngắn hạn. Chúng tôi duy trì quan điểm tích cực về ngành ngân hàng trong năm 2022", SSI Research nhấn mạnh.

Trong khi có những yếu tố tác động tích cực khiến lợi nhuận của nhóm ngành có thể đạt mức cao hơn so với ước tính hiện tại (nền kinh tế phục hồi tốt hơn dự kiến và các khoản thu nhập bất thường từ bancassurance), rủi ro lớn nhất đối với khuyến nghị trên là trường hợp lãi suất huy động tăng nhanh hơn dự kiến.

Mặc dù diễn biến lãi suất huy động từ đầu năm đến nay phù hợp với kỳ vọng của công ty chứng khoán này, rủi ro lạm phát vẫn là một mối lo ngại - đặc biệt là do tác động của cuộc xung đột giữa Nga-Ukraine khiến giá dầu tăng nhanh. Đây sẽ là yếu tố được chúng tôi theo dõi chặt chẽ trong thời gian tới. Kịch bản cơ sở hiên tại là giá dầu bình quân trong năm 2022 ở mức 95 USD/thùng và CPI ước tính là 4%.

Link nội dung: https://vietnamindex.vn/loi-nhuan-quy-1-se-la-yeu-to-ho-tro-co-phieu-ngan-hang-a123271.html