16 ETF báo lỗ tại Việt Nam, có quỹ ngoại hiệu suất âm gấp 2 lần mức giảm VN-Index

Dữ liệu từ Lumen Vietnam Fund cho thấy, tính tại thời điểm giữa tháng 5/2022, có ít nhất 16 quỹ ETF đang lỗ "chỏng vó" tại thị trường chứng khoán Việt Nam, cá biệt có quỹ ngoại hiệu suất âm gần gấp hai lần so với mức giảm của Vn-Index...

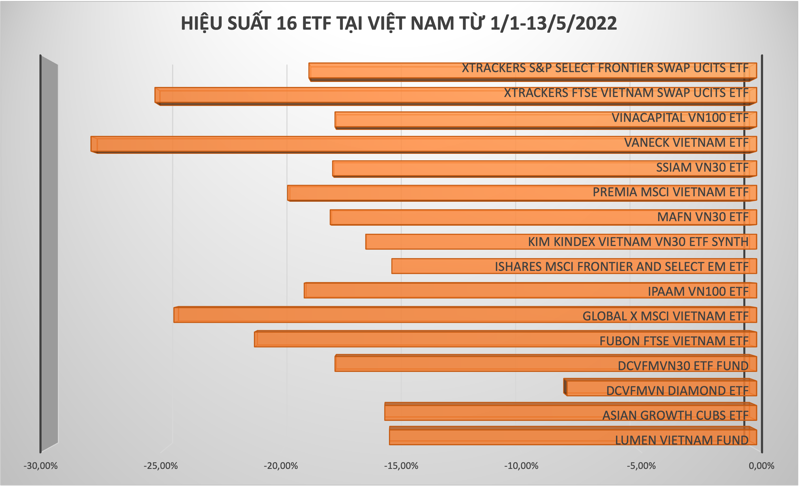

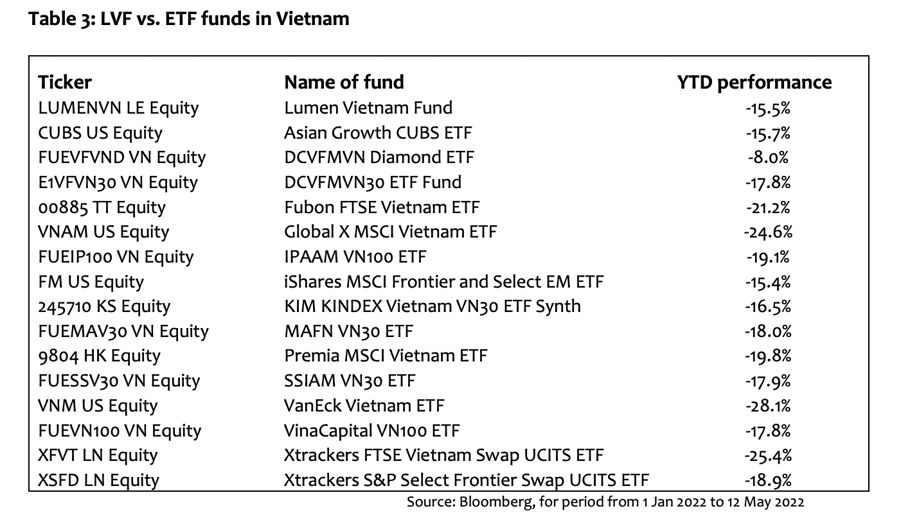

Cụ thể, VanEck Vietnam ETF là quỹ có hiệu suất âm lớn nhất trong số danh sách 16 ETF báo lỗ tại thị trường chứng khoán Việt Nam. Tính từ đầu năm đến giữa tháng 5/2022, hiệu suất VanEck Vietnam ETF âm 28,1%, gần gấp đôi so với mức giảm của Vn-Index từ đầu năm đến nay giảm 15-16%.

Xtrackers FTSE Vietnam Swap UCITS ETF có mức lỗ cao thứ hai với mức âm 25%, tiếp theo là Global X MSCI Vietnam ETF với mức âm 24,6%. Các quỹ còn lại như Premia MSCI Vietnam ETF âm 19,8%; IPAAM VN100 ETF âm 19,1%; Xtrackers S&P Select Frontier Swap UCITS ETF âm 18,9%; MAFN VN30 ETF âm 18%, hầu hết các quỹ đều có mức âm trung bình 18-10%.

DCVFMVN Diamond ETF là quỹ có hiệu suất âm thấp nhất với mức âm 8%, trong khi đó, Lumen Vietnam Fund âm 19,4% tính từ đầu năm đến thời điểm giữa tháng 5/2022. Riêng nửa đầu tháng 5, quỹ này âm 14,12%.

Theo đánh giá của Lumen Vietnam Fund, thị trường hiện đang chờ đợi tín hiệu tích cực để phục hồi và sự phục hồi lần này sẽ từ từ và lành mạnh hơn so với các kỳ sụt giảm trước đó bởi được hỗ trợ bởi các doanh nghiệp có nền tảng cơ bản tốt, chất lượng.

"Đây là thời điểm tuyệt vời cho các nhà đầu tư dài hạn mua vào", Lumen Vietnam Fund, nhấn mạnh. Các cơ quan quản lý Việt Nam đang ưu tiên các giải pháp ổn định và phát triển thị trường chứng khoán. Trước mắt, Uỷ ban Chứng khoán Nhà nước yêu cầu HOSE và HNX tiếp tục công bố dữ liệu giao dịch của tự doanh công ty chứng khoán.

Uỷ Ban Chứng khoán Nhà nước đã chấp thuận cho VSD ban hành Quy chế ký quỹ, bù trừ và thanh toán chứng khoán phái sinh. Trong đó, một trong những điểm mới của quy chế này là điều chỉnh giá thanh toán cuối cùng của hợp đồng tương lai chỉ số VN30.

Theo đó, giá thanh toán cuối cùng sẽ là giá trị trung bình số học giản đơn của chỉ số VN30 trong 30 phút cuối cùng của ngày đáo hạn (bao gồm 15 phút khớp lệnh liên tục và 15 phút khớp lệnh định kỳ đóng cửa) sau khi đã loại trừ đi 3 mức giá trị chỉ số cao nhất và 3 mức giá trị chỉ số thấp nhất của phiên khớp lệnh liên tục, thay vì chỉ lấy giá trị chỉ số VN30 phiên khớp lệnh định kỳ đóng cửa như cách tính trước đây. Sự điều chỉnh này sẽ làm giảm sự biến động và ít ảnh hưởng đến phiên ATC ngày đáo hạn phái sinh.

Quan trọng hơn là, buổi làm việc giữa Uỷ ban Chứng khoán Nhà nước với HOSE, HNX và các công ty chứng khoán thành viên đã thảo luận, tập trung vào các giải pháp nâng cao hiệu quả hoạt động, dịch vụ, năng lực và phẩm chất đạo đức nghề nghiệp của các công ty dịch vụ chứng khoán. Những biện pháp này rất quan trọng để thu hút các nhà đầu tư chất lượng, cả trong nước và quốc tế về lâu dài. Ngoài ra, Ủy ban Chứng khoán đang phối hợp với các cơ quan liên quan đưa ra lộ trình rõ ràng hơn để nâng cấp thị trường.

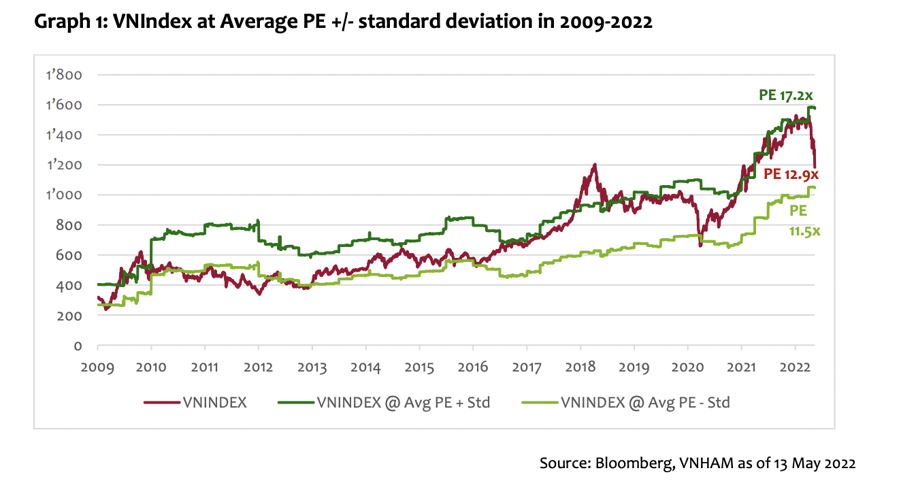

Về mặt định giá, kể từ ngày 13/5/ 2022, VN-Index được giao dịch ở mức P/E trailing là 12,9 lần, ở mức thấp nhất của phạm vi trong 12 năm qua. Kể từ năm 2009, P/E của VN-Index dao động trong độ lệch chuẩn +/- là 11,5x đến 17,2x và ở mức trung bình là 14,3x. Mức PE khoảng 11 lần là mức đáy trải qua trong các sự kiện khắc nghiệt như sự điều chỉnh trong Q4/2012 vụ việc bắt giữ các lãnh đạo ngân hàng chủ chốt vì hành vi sai trái của họ trong hoạt động ngân hàng và đầu tư.

Lần thứ hai là sự điều chỉnh trong năm 2016 các sự kiện Brexit và sự sụp đổ của giá dầu. Lần thứ 3 đáy vào tháng 3 năm 2020 đợt đại dịch Covid đầu tiên ở Việt Nam.

Theo dự báo đồng thuận, các công ty niêm yết tại Việt Nam dự kiến sẽ phát thu nhập trên mỗi cổ phiếu tăng trưởng 18% -20% vào năm 2022. Chỉ số này đang giao dịch ở mức PE dự phóng năm 2022 là 10,7x, đây là mức đầu vào hấp dẫn đối với các nhà đầu tư dài hạn. Dự báo tăng trưởng EPS 18% - 28% cho các cổ phiếu niêm yết tại Việt Nam vào năm 2022.

Link nội dung: https://vietnamindex.vn/16-etf-bao-lo-tai-viet-nam-co-quy-ngoai-hieu-suat-am-gap-2-lan-muc-giam-vn-index-a142050.html