Chấp nhận mua bảo hiểm rồi hủy để vay được ngân hàng

Không có nhu cầu cũng như khả năng tài chính tham gia thêm bảo hiểm, nhiều người đành mua rồi huỷ ngay sau năm đầu để được vay ngân hàng nhanh chóng.

Chị Nhinh (TP HCM) cho biết trước đó đã có hai hợp đồng bảo hiểm nhân thọ đang đóng phí từ vài năm. Khi vay ngân hàng, chị chấp nhận mua kèm thêm hai hợp đồng bảo hiểm nữa.

Theo tính toán của chị, với phương án mua bảo hiểm kèm khoản vay, chị mất gần 20 triệu đóng phí bảo hiểm năm đầu tiên nhưng vẫn có lợi nhờ được giảm 1% phí phạt khi trả khoản vay trước hạn. Nhân viên ngân hàng cũng vui và có hoa hồng, vì hoàn thành chỉ tiêu.

Khi có trong tay 4 hợp đồng bảo hiểm nhân thọ, chị phải chọn cách huỷ ngang hai gói bảo hiểm mua qua ngân hàng sau khi đóng phí năm đầu tiên (khoản vay của chị không ảnh hưởng gì từ việc huỷ này). Đây cũng là cách nhân viên ngân hàng gợi ý khi chị nói rằng "không có nhu cầu và không có khả năng tài chính tham gia thêm bảo hiểm".

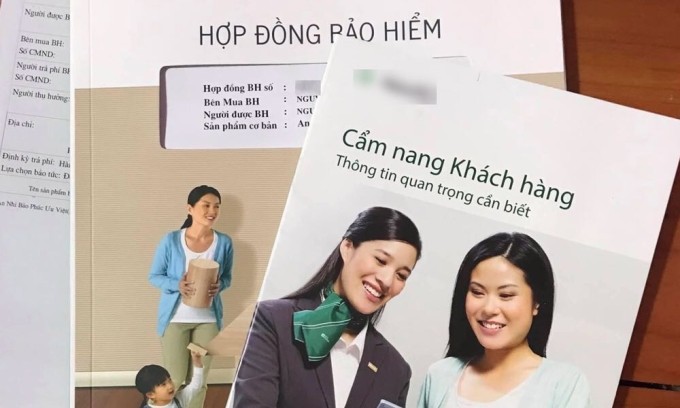

Bán chéo bảo hiểm là một trong những chì tiêu bên cạnh tín dụng với nhân viên ngân hàng. Ảnh: Giang Huy

Bán chéo bảo hiểm là một trong những chì tiêu bên cạnh tín dụng với nhân viên ngân hàng. Ảnh: Giang Huy

Đầu năm nay, vợ chồng Thanh Tùng (Hà Nội) cũng vừa trả trước hạn khoản 400 triệu đồng tiền vay mua ôtô và huỷ ngang hợp đồng bảo hiểm nhân thọ mua tại một ngân hàng từ cách đây gần một năm.

Coi như mất 15 triệu đóng phí bảo hiểm năm đầu, nhưng Thanh Tùng thấy điều đó cũng không tệ, bởi bù lại anh được lợi hơn về lãi suất và cũng không bị nhân viên ngân hàng gây phiền phức. Với anh, 15 triệu đồng phí bảo hiểm được xem như là "khoản phí" bỏ ra để được vay nhanh lúc cần vốn.

Với hàng loạt phản ánh từ người dân trong hai năm gần đây, tình trạng mua bảo hiểm nhân thọ kèm khoản vay một cách miễn cưỡng và đối phó như trường hợp của chị Nhinh và anh Tùng rất phổ biến.

Một số trường hợp thậm chí đã kiện ngân hàng vì "ép" mua bảo hiểm kèm khoản vay và đã thành công trong việc đòi lại tiền đóng bảo hiểm năm đầu.

Ngân hàng Nhà nước và Bộ Tài chính cũng đã có văn bản yêu cầu chấn chỉnh hoạt động bán chéo bảo hiểm, thực tế, việc mua bảo hiểm kèm khoản vay được dân trong ngành lẫn người đi vay chấp nhận như một "luật ngầm".

Muốn vay thủ tục không phiền hà và lãi suất tốt, người vay cần phải mua thêm một hợp đồng bảo hiểm – kể cả không có nhu cầu. Thậm chí một số nhân viên ngân hàng còn khẳng định phải mua bảo hiểm mới được giải ngân.

Ngân hàng thương mại cũng nhiều lần nói không ép nhưng người dân đều phản ánh ngược lại. Ông Chung Bá Phương, Chuyên gia định phí, Chủ tịch TCA cũng từng chia sẻ, bancassurance thành công là do các ngân hàng đang ở thế thượng phong chứ không hẳn người dùng thấy chính sách tốt mà tham gia mua. Vẫn còn trường hợp khách hàng phải mua bảo hiểm nhân thọ qua kênh ngân hàng trong tâm thế miễn cưỡng, nếu muốn tiếp cận các dịch vụ chính của ngân hàng.

Phó tổng thư ký Hiệp hội bảo hiểm, ông Ngô Trung Dũng, nhìn nhận vẫn còn phản ánh về sự không hài lòng của khách hàng. "Doanh nghiệp bảo hiểm và cả Hiệp hội cũng khó xử trong vấn đề này, vì không có chủ trương ép khách hàng mua bảo hiểm". Tuy nhiên, ràng buộc về doanh số giữa công ty bảo hiểm và ngân hàng khiến các nhà băng giao chỉ tiêu xuống cho nhân viên.

Hai năm gần đây, kênh bancassurance đóng góp khoảng 30% doanh số khai thác thị phần mới của doanh nghiệp bảo hiểm nhân thọ và xu hướng sẽ còn tăng lên thời gian tới.

Về phía ngân hàng, họ nhận được hoa hồng kèm theo khoản phí trả trước từ nghìn tỷ đến chục nghìn tỷ đồng với ràng buộc về doanh thu. Khi bán bảo hiểm trở thành mũi nhọn để kiếm tiền cho ngân hàng từ các dịch vụ ngoài tín dụng, việc đẩy mạnh doanh số cho nhân viên là chủ trương chung. Tuy nhiên dưới sức ép chỉ tiêu, một sản phẩm tốt đang tiếp cận với người dùng một cách lệch lạc.

Hiện tại, tỷ lệ khách hàng duy trì hợp đồng bảo hiểm qua các năm đầu tiên (qua kênh bancassurance) không được doanh nghiệp và ngân hàng công khai. Việc khách huỷ ngang hợp đồng cũng không phải điều mà doanh nghiệp bảo hiểm kỳ vọng. Một khi người tham gia huỷ hợp đồng từ những năm đầu, doanh nghiệp sẽ phải chịu lỗ khi mất hoa hồng trả cho ngân hàng lên tới 100% phí bảo hiểm năm đầu, chưa kể các chi phí khác.

Tuy nhiên, một tỷ lệ nhất định khách hàng huỷ ngang hợp đồng là thực tế mà doanh nghiệp chấp nhận khi phân phối bảo hiểm qua kênh ngân hàng. Đổi lại, họ thâm nhập được vào tệp khách hàng, dữ liệu quy mô lớn và có thêm kênh bán hàng am hiểu về tài chính khách hàng.

Không nắm hết số liệu của toàn thị trường nhưng theo ông Dũng, một số doanh nghiệp nếu triển khai tốt có thể tỷ lệ duy trì hợp đồng qua kênh bancassurance ở mức tốt từ 80-90%. Theo ông, doanh nghiệp bảo hiểm cũng nên cởi mở và minh bạch thông tin rõ ràng trong đó có chỉ tiêu về tỷ lệ duy trì hợp đồng để thị trường phát triển một cách lành mạnh hơn.

Link nội dung: https://vietnamindex.vn/chap-nhan-mua-bao-hiem-roi-huy-de-vay-duoc-ngan-hang-a145563.html