Tháng 7 nên đầu tư cổ phiếu ngành nào?

Tháng 7, VDSC kỳ vọng VN-Index sẽ biến động trong vùng 1.180 – 1.250 điểm. Trong kịch bản tiêu cực, khi giá dầu tăng mạnh trở lại, đồng thời tăng trưởng kinh tế Mỹ xác nhận đi vào “suy thoái kỹ thuật”, chỉ số VN-Index có thể diễn biến xấu hơn so với mức kỳ vọng...

Ảnh: minh họa

Trong báo cáo chiến lược thị trường tháng 7 vừa công bố, Chứng khoán Rồng Việt cho rằng, ở thời điểm hiện tại đã có một số tín hiệu tích cực ban đầu về giá dầu và sự phục hồi của nền kinh tế Trung Quốc, tuy nhiên vẫn còn khá sớm để có cái nhìn lạc quan về hai biến số này.

Số liệu kinh tế Mỹ và mức tăng lãi suất được công bố trong kỳ họp Fed tháng 7 tới đây sẽ có ảnh hưởng đáng kể đến thị trường thế giới cũng như Việt Nam.

VN-INDEX TIẾP TỤC “SIDEWAY”

Trong nước, với diễn biến leo thang của lạm phát thế giới và chính sách tiền tệ của FED, áp lực lên tỷ giá VND/USD đang khá lớn. Ngân hàng Nhà nước sẽ duy trì chính sách tiền tệ thận trọng, trong đó ưu tiên ổn định lãi suất và sẽ có động thái nhằm điều tiết biến động tỷ giá. Hạn mức tăng trưởng tín dụng mới cho ngành ngân hàng khả năng sẽ có trong nửa đầu quý 3, song mức độ sẽ chậm hơn so với các năm trước.

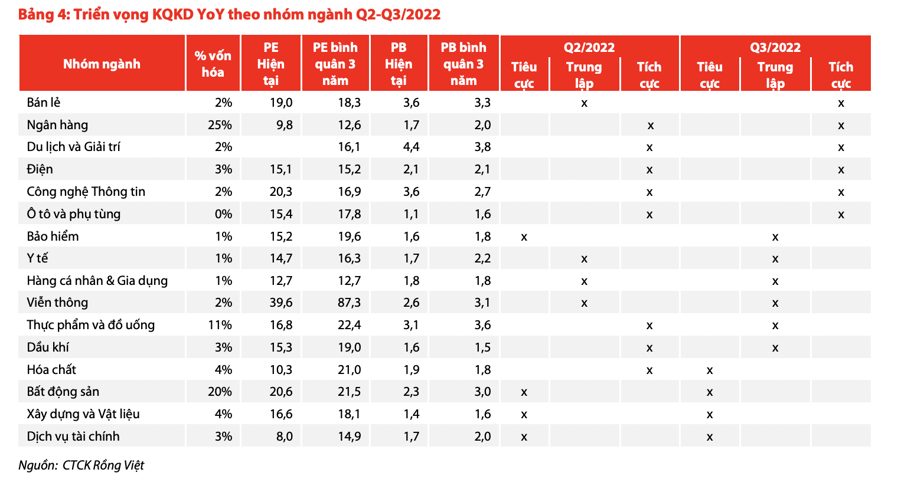

Xét về triển vọng kinh doanh trong Q2 & Q3 của các ngành nghề, mặc dù đa số đều được đánh giá là trung lập – tích cực, xu hướng nhìn chung có sự phân hóa giữa các ngành. Do vậy, dòng tiền sẽ tiếp tục luân chuyển qua lại giữa các nhóm ngành, thay vì tạo nên một sóng tăng mạnh cho thị trường.

Tháng 7, VDSC kỳ vọng VN-Index sẽ biến động trong vùng 1.180 – 1.250 điểm. Trong kịch bản tiêu cực, khi giá dầu tăng mạnh trở lại, đồng thời tăng trưởng kinh tế Mỹ xác nhận đi vào “suy thoái kỹ thuật”, chỉ số VN-INDEX có thể diễn biến xấu hơn so với mức kỳ vọng. Chiến lược đầu tư mang tính phòng thủ cao vẫn được khuyến nghị, nhà đầu tư cần duy trì sức mua tốt để có thể nắm bắt cơ hội trong những phiên dao động mạnh của thị trường.

Thống kê quan điểm của các chuyên viên phân tích của VDSC cho thấy, tổng các ngành chiếm hơn 1/3 vốn hóa thị trường cho thấy xu hướng là tích cực, hơn 1/3 cho thấy xu hướng kém tích cực.

Trong đó, 6/20 ngành, bao gồm Du lịch giải trí, Thực phẩm đồ uống, Bán lẻ, Công nghệ thông tin, Ôtô và Ngân Hàng vẫn có triển vọng kinh doanh khả quan trong Q2-Q3/2022. Tuy nhiên, phần lớn các giá thị trường các cổ phiếu của năm nhóm ngành đầu tiên đã tăng khá nhanh trong tháng 5-6/2022. Vì vậy, mức ảnh hưởng lên VN-INDEX của các nhóm ngành này trong ngắn hạn không còn nhiều.

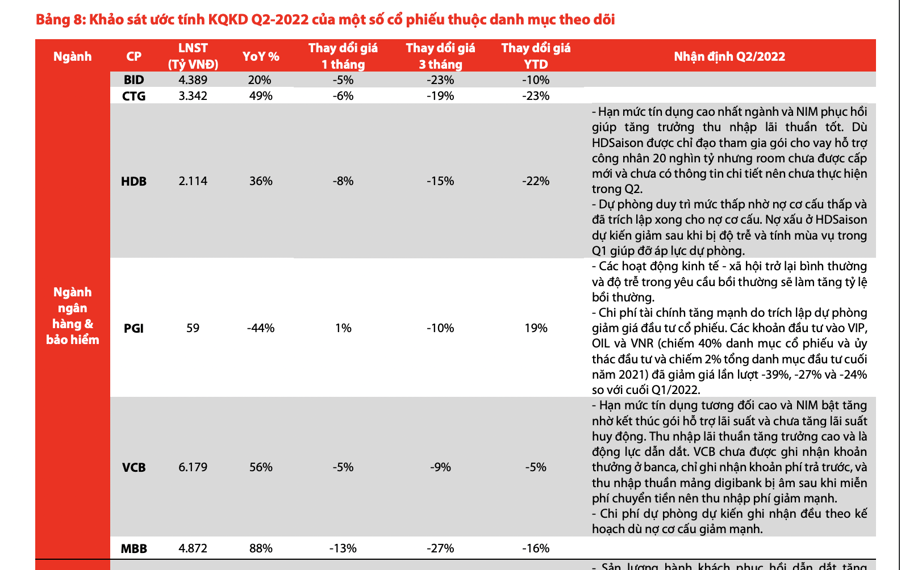

Ngành ngân hàng sẽ là nhóm ngành duy trì sắc xanh cho thị trường. Trong đó, quan điểm tích cực về mặt bằng tăng trưởng ở nhóm ngân hàng quốc doanh (gồm VCB, BID, CTG) hơn so với mặt bằng nhóm ngân hàng tư nhân trong danh mục theo dõi. Tuy vậy, kỳ vọng sẽ có ngân hàng tư nhân đạt kết quả đột phá trong Quý 2. Động lực tăng trưởng nhìn chung sẽ đến từ nền so sánh và khả năng phục hồi ở NIM và chi phí tín dụng biên ở một số ngân hàng.

NÊN CHỐT HẠ THỦY SẢN, ĐỂ Ý ĐẾN NGÂN HÀNG

Nhìn sang Qúy 3, VDSC cho rằng sẽ có nhiều luồng tin tức tích cực hơn so với Quý 2 vừa qua. Kì vọng hạn mức tăng trưởng tín dụng sẽ được nới trong quý và hạn mức mới sẽ không tăng mạnh so với hạn mức hiện tại ở đa số các ngân hàng. Kết quả kinh doanh Quý 3/22 dự kiến sẽ tiếp tục xu hướng hồi phục theo nền kinh tế trên nền thấp với tốc độ tăng trưởng tốt trong kịch bản lãi suất điều hành được ổn định và lạm phát ở trong mức kiểm soát.

VDSC đưa ra dự báo ba nhóm ngành sẽ tiếp tục bị ảnh hưởng tiêu cực trong Q3/2022 là Bất động sản, vật liệu xây dựng và Hóa chất. Trong đó, bất động sản và vật liệu xây dựng là hai nhóm ngành đã bị điều chỉnh mạnh nhất từ đầu năm đến nay, với mức giảm 28% và 37% so với mức giảm 22% của VN-INDEX vẫn chưa cho thấy các tín hiệu khởi sắc.

Nhà đầu tư cũng được khuyến nghị chốt lời/hạ tỷ trọng đối với các cổ phiếu thuộc nhóm thủy sản (VHC, ANV), vốn đã ghi nhận đà tăng giá mạnh mẽ trong thời gian qua, khi dự kiến lợi nhuận ngành nhiều khả năng sẽ tạo đỉnh trong Q2 năm nay do lo ngại về nhu cầu tiêu thụ sẽ chậm lại trong thời gian tới. Ngoài ra, mức định giá tương đối cao sẽ là trở ngại để các cổ phiếu lớn như FPT và PNJ duy trì được đà tăng giá ngắn hạn.

Cổ phiếu ngân hàng được khuyến nghị.

Cổ phiếu ngân hàng được khuyến nghị.

Ở chiều ngược lại, kỳ vọng dòng tiền sau khi chốt lời có thể sẽ tìm đến các cổ phiếu đã có dấu hiệu tạo đáy ngắn hạn và kết các yếu tố như (1) có kết quả kinh doanh quý 2 kỳ vọng khả quan nhưng chưa được phản ánh vào giá cổ phiếu và (2) có định giá tương đối rẻ hơn đáng kể so với quá khứ.

Ngành ngân hàng, các cổ phiếu hấp dẫn như CTG giá mục tiêu 34.000 đồng, VCB giá mục tiêu 96.900 đồng, BID giá mục tiêu 37.400 đồng. Chúng tôi kỳ vọng nhóm ngân hàng quốc doanh đạt kết quả kinh doanh tích cực hơn mức trung bình ngành, với tăng trưởng lợi nhuận đạt 40% trên nền so sánh thấp, dù giảm 14% so với Q1/22.

Động lực chính sẽ từ sự phục hồi so với cùng kì ở chất lượng tài sản và từ đó, thúc đẩy cải thiện chi phí tín dụng. Các ngân hàng quốc doanh đã cơ bản trích lập đầy đủ cho nợ cơ cấu theo Thông tư 03, do đó cũng sẽ chịu ít áp lực gia tăng ở trích lập dự phòng. Dù vậy, ở phía tổng thu nhập hoạt động, các ngân hàng quốc doanh sẽ tiếp tục chịu ảnh hưởng từ hoạt động miễn phí phí giao dịch, vốn chiếm tỷ trọng tương đối trong thu nhập phí thuần.

Các ngân hàng quốc doanh cũng ổn định lãi suất huy động niêm yết tốt hơn so với nhóm ngân hàng tư nhân (trừ BID có 1 đợt tăng LS). Do đó, mặt bằng chi phí huy động vốn sẽ chịu ít biến động hơn khi mà tăng trưởng huy động tiền gửi nhóm này khá thấp so với tăng trưởng tín dụng. NIM dự kiến cũng là điểm sáng so với nền năm 2021.

Ngành công nghiệp, khuyến nghị ACV giá mục tiêu 100.400 đồng. Sản lượng hành khách đang phục hồi mạnh mẽ sẽ dẫn dắt tăng trưởng doanh thu và lợi nhuận Sản lượng khách nội địa và quốc tế dự kiến đạt lần lượt 22,8 triệu lượt tăng 109 % và 1,8 triệu lượt tăng 1394% trong Q2/2022

Link nội dung: https://vietnamindex.vn/thang-7-nen-dau-tu-co-phieu-nganh-nao-a153907.html