Trái đắng khi mang nghìn tỷ đồng đầu tư chứng khoán theo phong cách ‘all in’

Giao dịch cổ phiếu nổi lên như một kệnh đầu tư hấp dẫn thu hút lượng lớn nhà đầu tư mới tham gia trong hai năm trở lại đây. Nhiều doanh nghiệp niêm yết bỏ hàng trăm tỷ đồng mua bán cổ phiếu. Khi thị trường điều chỉnh giảm sâu, những nhà đầu tư “tay ngang” này đang chịu mức lỗ 30 – 50%, mức lỗ gấp bằng lần so với các quỹ đầu tư.

Trước tiên nói về tổng quan, thị trường chứng khoán Việt Nam điều chỉnh mạnh trong quý II đẩy loạt nhà đầu tư từ chuyên nghiệp như các quỹ đầu tư, bộ phận tự doanh công ty chứng khoán cho đến những nhà đầu tư mới, F0, F1 rơi vào việc “lỗ trạng thái”.

Mức lỗ trạng thái được hiểu rằng những công ty chứng khoán đánh giá giảm giá trị danh mục đầu tư dẫn đến hạch toán lợi nhuận âm, nhưng lại khoản lỗ chưa thực hiện. Nói đơn giản rằng “chưa bán là chưa lỗ”, các đơn vị có thể đảo trạng thái từ lỗ đậm sang lãi khủng nếu danh mục hồi phục mạnh trong thời gian tới.

Mệnh đề trên đúng sẽ cần nhiều yếu tố như điều kiện thị trường, sóng ngành, câu chuyện riêng của từng doanh nghiệp, nhưng thời điểm này điều này không mấy dễ dàng khi những rủi ro như lạm phát, tăng lãi suất, tỷ giá đang bủa vây.

Trở lại với câu chuyện đề cập đầu bài viết, khi dịch COVID-19 bùng nổ đầu năm 2020, lượng tiền lớn đổ vào thị trường chứng khoán Việt Nam, kéo theo việc mở mới hàng triệu tài khoản. Lực lượng tham gia chủ yếu cá nhân và tổ chức trong nước, có cả những công ty niêm yết.

Quan sát hoạt động đầu tư chứng khoán khác xa lĩnh vực kinh doanh chính của các đơn vị như bất động sản, thủy sản, khoáng sản hay xuất bản sách. Khi thị trường đi lên, kênh đầu tư chứng khoán đóng góp một phần lợi nhuận cho các công ty trong hai năm 2020 và 2021.

Nhưng cú sập của VN-Index quý II có thể lấy đi toàn bộ thành quả đầu tư của các doanh nghiệp nếu đặt lệnh bán cắt lỗ. Chấm dứt chuỗi ngày tháng thị trường uptrend, đây là sẽ mùa chứng khoán buồn nhất, cũng có thể là đầu tiên của những nhà đầu tư “tay ngang”.

Đáng nói, khác với những đợt điều chỉnh sau đó tiến lên vùng đỉnh mới của thị trường, các công ty lún sâu thua lỗ khi tăng quy mô đầu tư, bỏ tiền trung bình giá xuống.

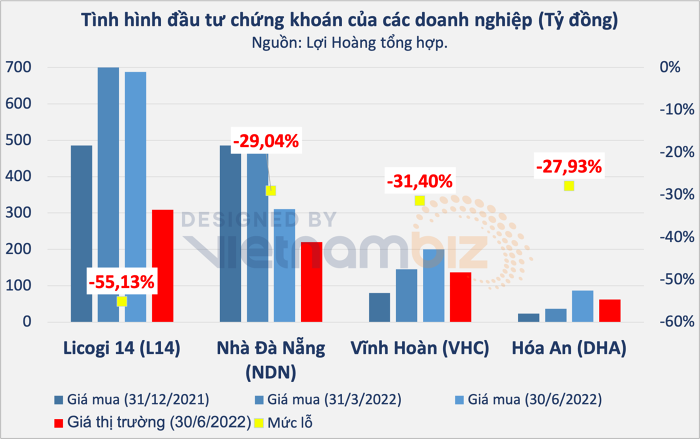

Kết quả đầu tư chứng khoán thua lỗ của Licogi 14, Vĩnh Hoàn, Nhà Đà Nẵng, Hóa An. Nguồn: Lợi Hoàng tổng hợp

Kết quả đầu tư chứng khoán thua lỗ của Licogi 14, Vĩnh Hoàn, Nhà Đà Nẵng, Hóa An. Nguồn: Lợi Hoàng tổng hợp

Licogi 14, Vĩnh Hoàn lỗ sâu với cổ phiếu bất động sản

Điển hình trường hợp Licogi 14 (Mã: L14), doanh nghiệp bất động sản này mạnh tay rót tiền đầu tư chứng khoán khi nâng quy mô danh mục lên gần 700 tỷ đồng, chiếm tỷ trọng lớn cơ cấu tài sản. Thậm chí số tiền này gấp nhiều lần vốn góp chủ sở hữu.

Quy mô danh mục của Licogi 14 còn lớn hơn nhiều bộ phận tự doanh cổ phiếu của đại đa số công ty chứng khoán trên tại Việt Nam. Việc “tất tay” hai mã chứng khoán cùng lĩnh vực chính là CEO và DIG, Licogi 14 đang tạm lỗ gần 380 tỷ đồng, tương ứng tỷ lệ lỗ 55%.

Cuối năm 2021, danh mục đầu tư chứng khoán từng có lãi gần 330 tỷ đồng và những vị lãnh đạo công ty sử dụng thêm tiền margin từ các công ty chứng khoán để tối đa hóa lợi nhuận. Song, cú điều chỉnh đã lấy đi toàn bộ thành quả bởi Licogi 14 không chốt lời mà quyết định mua thêm vào. Kết quả là, công ty mẹ Licogi 14 báo lỗ ròng 238 tỷ đồng, đậm nhất kể từ khi niêm yết.

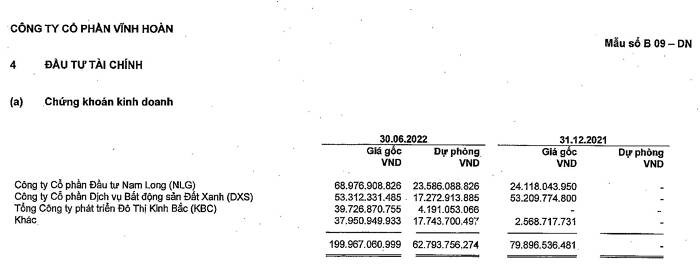

Danh mục đầu tư chứng khoán của Vĩnh Hoàn (VHC). Nguồn: BCTC.

Danh mục đầu tư chứng khoán của Vĩnh Hoàn (VHC). Nguồn: BCTC.

Tương tự, Vĩnh Hoàn (Mã: VHC) một đơn vị trong ngành thủy sản quyết định bỏ thêm tiền trung bình giá xuống với các mã trong danh mục đầu tư của mình. Tại ngày 31/3, tài khoản chứng khoán của Vĩnh Hoàn đang lỗ gần 5,7 tỷ đồng. Mức lỗ này rất nhỏ nếu so với số tiền hơn 145 tỷ đồng bỏ ra.

Đang trong trạng thái thua lỗ, bộ phận đầu tư của Vĩnh Hoàn tiếp tục xuống tiền mua thêm cổ phiếu NLG, DXS, KBC và những mã chứng khoán khác trong quý II. Tại ngày 30/6, danh mục trị giá gần 200 tỷ đang lỗ 62,7 tỷ đồng, tương đương tỷ lệ 31,4%.

Mặt trái chiến lược "all in", nhìn lại chiến lược đa dạng hóa danh mục

Từ đanh mục đầu tư cho thấy khẩu vị ưa thích của Licogi 14 và Vĩnh Hoàn là cổ phiếu bất động sản. Cuối năm 2021 đầu năm 2022, “cổ đất” nổi sóng tăng phi mã. Phong cách mua “all in” một nhóm khiến hai công ty chịu mức lỗ lớn hơn rất nhiều các quỹ đầu tư trên thị trường.

Trong 6 tháng đầu năm, quỹ lớn nhất thị trường VEIL do Dragon Capital quản lý có hiệu suất âm 20,1%, Pyn Elite Fund (-20%), JPMorgan Vietnam Opportunities (-23,6%), tích cực hơn trạng thái danh mục của Ligcogi 14 hay Vĩnh Hoàn.

Khác với hai doanh nghiệp trên, Nhà Đà Nẵng (Mã: NDN) - một nhà đầu tư bám sàn lâu năm, chọn phân bổ tỷ trọng lớn vào nhóm ngân hàng. Tuy khác biệt về ngành nghề nhưng tương đồng về phong cách đầu tư “tất tay”.

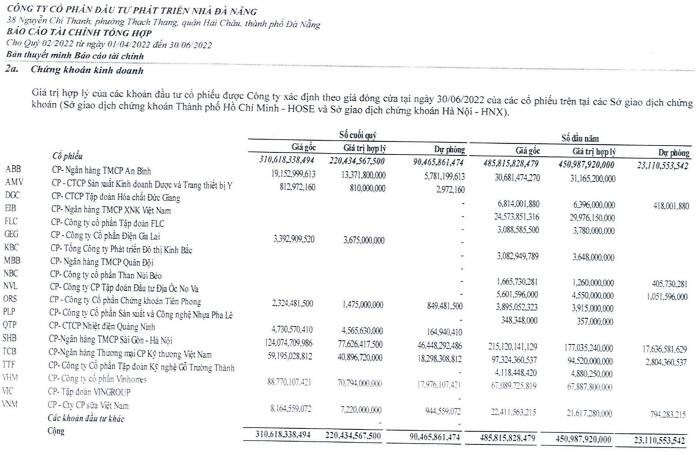

Danh mục đầu tư cổ phiếu của Nhà Đà Nẵng. Nguồn: BCTC quý II.

Danh mục đầu tư cổ phiếu của Nhà Đà Nẵng. Nguồn: BCTC quý II.

Cập nhật cuối quý II, Nhà Đà Nẵng nắm giữ hơn 202 tỷ đồng cổ phiếu ngân hàng trong tổng tiền đầu tư 310 tỷ đồng. Các mã ngân hàng trong danh mục có ABB (19,1 tỷ đồng), SHB (124 tỷ đồng), TCB (59 tỷ đồng). Ngoài các mã trên, công ty rót vốn gần 89 tỷ đồng vào cổ phiếu VHM của Vinhomes.

Dù không rớt giá nhanh như mã bất động sản, cổ phiếu ngân hàng là tác nhân chính trong khoản lỗ hơn 90 tỷ đồng của Nhà Đà Nẵng. Với triển vọng đầu tư không mấy khả quan, Nhà Đà Nẵng thu hẹp quy mô danh mục so với ngưỡng gần 480 tỷ đồng cuối quý I.

Tỷ lệ lỗ trạng thái của Nhà Đà Nẵng thấp hơn Licogi14 hay Vĩnh Hoàn. Nhưng cần lưu ý rằng, mức lỗ trên chưa bao gồm khoản lỗ đã thực hiện.

Thuyết minh báo cái tài chính của Nhà Đà Nẵng cho thấy khoản mục lỗ đầu tư chứng khoán trong quý II/2022 là 53,3 tỷ đồng trong khi việc chốt lời lãi 14,2 tỷ đồng. Nên thực tế mức lỗ đầu tư chứng khoán của đơn vị này sẽ cao hơn đáng kể. Hệ quả, Nhà Đà Nẵng báo lỗ sau thuế 114,3 tỷ đồng trong quý II.

Trên đây chỉ là những doanh nghiệp tiêu biểu đầu tư chứng khoán ngoài lĩnh vực chính với danh mục hàng trăm tỷ đồng. Ở cấp độ nhỏ hơn, một đơn vị khác cũng thua lỗ khi thị trường không thuận lợi, như Hóa An (Mã: HAH) tập trung bắt đáy HPG và đang lỗ hơn 20 tỷ đồng.

Những câu chuyện trên minh chứng rằng đa dạng hóa danh mục, không bỏ trứng vào một giỏ là nguyên tắc tối thượng trong hoạt động đầu tư chứng khoán dù quy mô đầu tư lớn hay nhỏ.

Link nội dung: https://vietnamindex.vn/trai-dang-khi-mang-nghin-ty-dong-dau-tu-chung-khoan-theo-phong-cach-all-in-a158450.html