Khả năng hoàn thành kế hoạch năm của các ngân hàng tương đối thấp

Có 26/27 ngân hàng niêm yết đặt mục tiêu tăng trưởng lợi nhuận sau thuế trên 33% trong năm 2022 nhưng khả năng hoàn thành kế hoạch cả năm tương đối thấp nếu không có thêm hạn mức tín dụng. Đó là nhận định của giới phân tích về triển vọng lợi nhuận của các ngân hàng niêm yết trong năm nay...

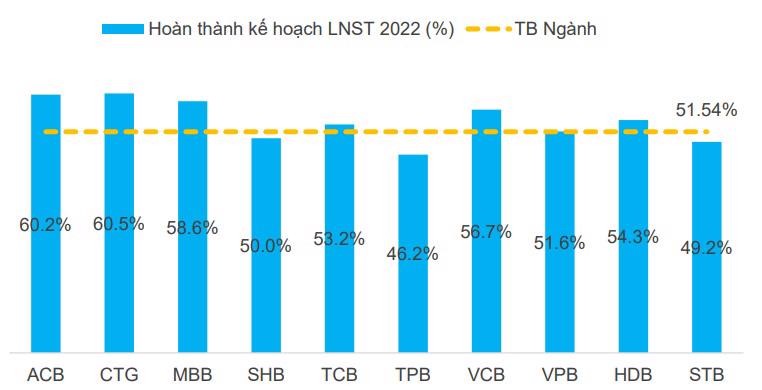

Tỷ lệ hoàn thành kế hoạch của một số ngân hàng lớn sau 6 tháng đầu năm/Nguồn: FiinGroup.

Theo báo cáo triển vọng ngành ngân hàng 6 tháng cuối năm của FiinGroup, tín dụng tăng mạnh trong nửa đầu năm (+10,1% YTD); tuy nhiên, tỷ lệ hoàn thành kế hoạch lợi nhuận cả năm 2022 của ngành mới ở mức bình quân 51,5%.

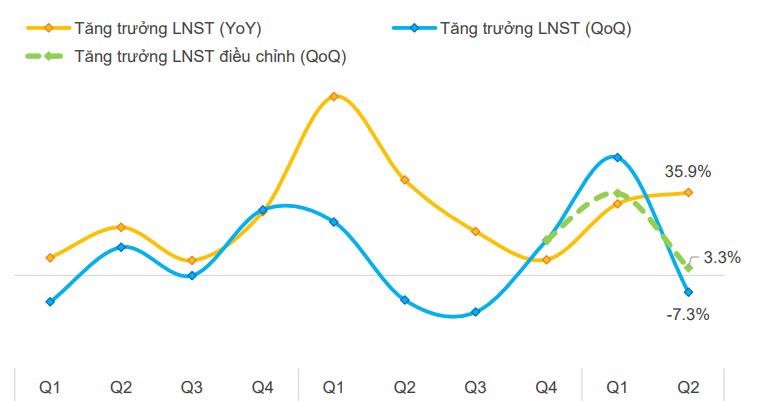

Trong đó, lợi nhuận sau thuế (LNST) của 27 ngân hàng niêm yết giảm -7,3% so với quý trước, nguyên nhân chính do thu nhập ngoài lãi giảm -9,8%.

Cụ thể hơn, VPB không còn ghi nhận khoản thu nhập ngoài lãi từ gia hạn hợp đồng bảo hiểm dẫn tới thu nhập ngoài lãi giảm. Nếu loại trừ khoản thu nhập bất thường này thì lãi ròng của các ngân hàng niêm yết vẫn tăng +3,3% so với quý trước nhờ tăng trưởng tín dụng (+3,3%) và NIM mở rộng.

Tăng trưởng lợi nhuận sau thuế quý 2 của các ngân hàng.

Mặc dù thu nhập từ lãi vẫn tăng +7,7% so với quý 1 nhưng chi phí dự phòng tín dụng tăng +14,6% cũng góp phần làm giảm lợi nhuận sau thuế của khối ngân hàng. Các hoạt động còn lại đến từ ngoại hối và vàng (+8,02% QoQ), chứng khoán (+12,4% QoQ) và các hoạt động khác (-35,1% QoQ).

DƯ ĐỊA TÍN DỤNG BỊ THU HẸP

Tính đến 30/6/2022, tín dụng của 27 ngân hàng niêm yết tăng +10,1% so với đầu năm, cao hơn mức 7,3% của năm 2021 và 4,2% của năm 2020 nhờ tín dụng phục hồi sau dịch COVID và nền thấp của năm 2021.

Tính riêng quý 2/2022, dư nợ cho vay khách hàng tăng +3,6% so với quý trước (QoQ) trong khi trái phiếu doanh nghiệp giảm -7,4% QoQ.

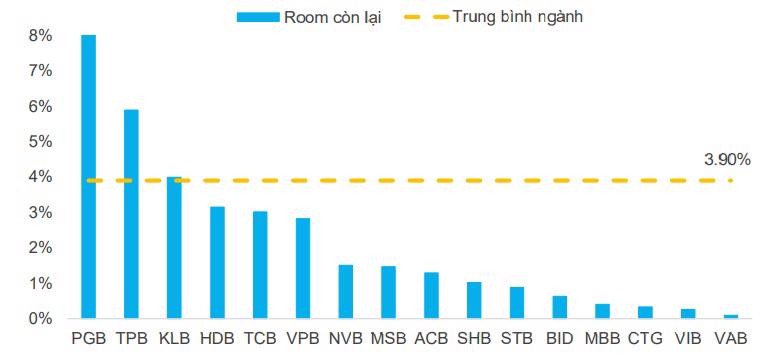

Ngân hàng Nhà nước hiện vẫn đang điều hành dựa trên hạn mức tín dụng đã cấp từ đầu năm (14%) và trên thực tế, đa phần các ngân hàng đã sử dụng hết room được cấp, cho thấy bức tranh tăng trưởng tín dụng 6 tháng cuối năm có thể rất khác biệt với nửa đầu năm. Lợi thế tăng trưởng cuối năm sẽ thuộc về những ngân hàng được cấp thêm room tín dụng trong đợt tới.

Room tín dụng còn lại của các ngân hàng (tính theo hạn mức được cấp từ đầu năm)

Từ đầu năm, Ngân hàng Nhà nước không giao hết chỉ tiêu 14% tăng trưởng tín dụng mà chỉ giao khoảng 11,5% room, phần còn lại (khoảng 3,5%) sẽ ưu tiên tăng trưởng tín dụng cho những ngân hàng hội tụ được 3 tiêu chí: (i) có hệ số an toàn vốn cao (ii) có tỷ lệ cho vay vào lĩnh vực bất động sản thấp, (iii) có tỷ trọng đầu tư trái phiếu doanh nghiệp thấp và hỗ trợ Ngân hàng Nhà nước trong việc xử lý các tổ chức tín dụng yếu kém, giảm lãi vay cho khách hàng bị ảnh hưởng dịch Covid-19.

NIM CẢI THIỆN NHỜ TÍN DỤNG KỲ HẠN DÀI

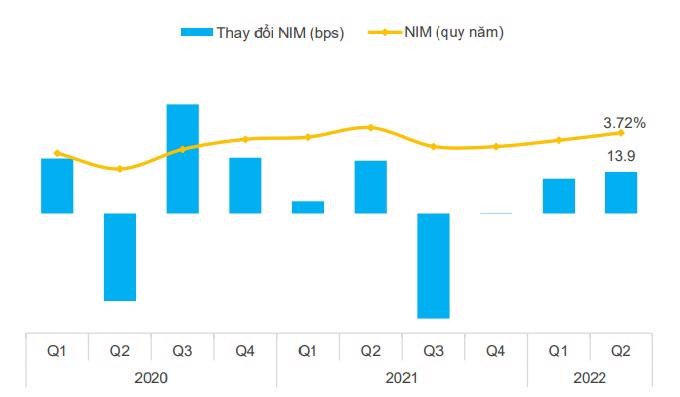

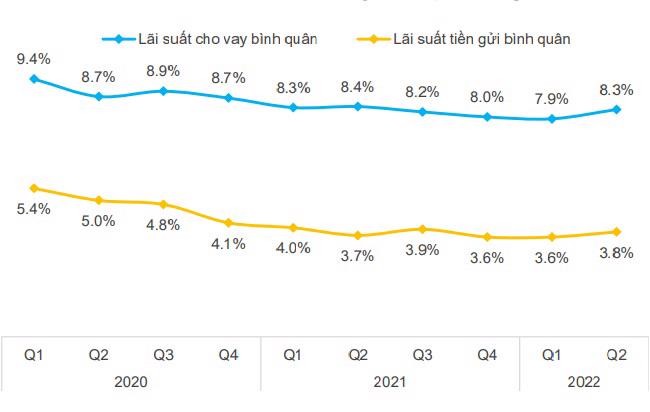

Trong quý 2, NIM tăng +13,9 điểm cơ bản (bps) lên 3,72% do các ngân hàng có xu hướng chuyển dịch tài sản sinh lãi ngắn hạn sang tài sản sinh lãi dài hạn có mức lãi suất cao hơn. Tỷ trọng cho vay dài hạn của các ngân hàng tăng +68% QoQ trong khi tỷ trọng cho vay ngắn hạn và trung hạn lần lượt giảm -36,3 QoQ và -31,8 QoQ cho thấy hoạt động cho vay tập trung nhiều hơn vào các kỳ hạn dài, đẩy lãi suất cho vay bình quân tăng +40 bps.

Các ngân hàng hạn chế đầu tư vào trái phiếu doanh nghiệp trong quý 2 nhằm chuyển dịch hoạt động tín dụng sang cho vay nhiều hơn. Trái phiếu giảm -4,1% QoQ trong khi đó cho vay khách hàng tăng +3,6% cho thấy có sự dịch chuyển trong hoạt động tín dụng của ngân hàng. Ngoài ra, tăng trưởng trái phiếu tổ chức tín dụng cũng chậm lại còn +5,13% trong quý 2/2022 so với +8,76% của quý 1/2022 cũng cho thấy các ngân hàng đang dịch chuyển tài sản ngắn hạn sang tài sản có kỳ hạn dài hơn.

NIM quý 2/2022 tăng tại một số ngân hàng lớn như BID (+18 bps), CTG (+42 bps), MBB (+34 bps) và giảm tại một số ngân hàng có tỷ trọng cho vay bất động sản cao như TCB (- 16 bps), LPB (-32 bps) hoặc ngân hàng đang trong quá trình xử lý nợ VAMC như STB (-13 bps).

NIM cải thiện.

Lãi suất cho vay bình quân trong quý 2/2022 có xu hướng tăng trở lại ở hầu hết các ngân hàng như lớn như: CTG (+82 bps), BID (+28 bps), MBB (+78 bps), VPB (+36 bps) còn có nguyên nhân khác là các ngân hàng không còn giảm lãi suất để hỗ trợ khách hàng bị ảnh hưởng bởi dịch bệnh.

Lãi suất cho vay bình quân tăng.

TỶ LỆ NỢ XẤU TĂNG NHƯNG BỘ ĐỆM DỰ PHÒNG CAO

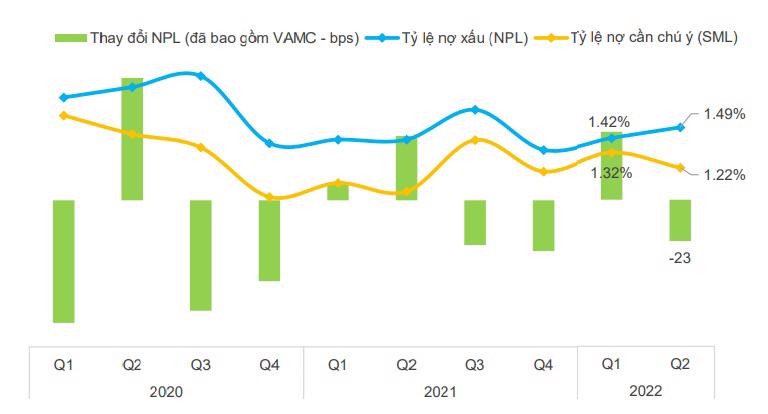

Tỷ lệ nợ xấu (NPL) tăng +7 bps lên 1,49% (chưa bao gồm các khoản nợ tái cơ cấu do Covid-19) nhưng cũng có những điểm sáng trong xử lý nợ VAMC và nợ do Covid-19.

Điểm tích cực là nợ xấu điều chỉnh theo VAMC giảm -23 bps về 1,53% cho thấy nợ xấu VAMC đã được các ngân hàng dùng lợi nhuận để xử lý và chuyển sang một phần sang nợ nội bảng. Trong đó, các ngân hàng lớn đều đã xử lý xong nợ VAMC, một số ngân hàng còn nợ VAMC như STB, EIB vẫn đang tích cực xử lý những khoản nợ này.

Nợ xấu do Covid-19 cũng giảm do sức khỏe tài chính khách hàng tốt lên (chủ yếu ở những ngành như hàng không, du lịch, bán lẻ) tạo điều để các ngân hàng giảm trích lập và có thể được hoàn nhập những khoản trích lập như: TCB, ACB, MBB, MSB, BID.

Tỷ lệ bao phủ nợ xấu (LLCR) giảm nhẹ về 147% nhưng vẫn ở mức cao cho thấy trong trường hợp nợ xấu (NPL) tăng, các ngân hàng vẫn có bộ đệm về dự phòng để xử lý, giảm tác động đến lợi nhuận của ngân hàng.

Tỷ lệ nợ xấu (NPL) tăng nhưng không quá đáng ngại.

Ngoài ra Nghị định 153/2020/NĐ-CP về phát hành trái phiếu doanh nghiệp chưa được thông qua trong bối cảnh việc phát hành trái phiếu doanh nghiệp đang bị thắt chặt, tiềm ẩn nguy cơ đối với các khoản đầu tư trái phiếu doanh nghiệp sẽ làm tăng áp lực về nợ xấu phát sinh.

Một số ngân hàng có tỷ lệ tăng trưởng trái phiếu doanh nghiệp cao trong 2 quý đầu năm như VPB (+53%), CTG (+21,3%), TPB (+25,2%), MBB (+17,3%) có thể đối diện với rủi ro tiềm ẩn khi thị trường trái phiếu doanh nghiệp gặp khó khăn như hiện nay.

Link nội dung: https://vietnamindex.vn/kha-nang-hoan-thanh-ke-hoach-nam-cua-cac-ngan-hang-tuong-doi-thap-a169262.html