Rủi ro thanh khoản ngân hàng đang tăng dần?

Tỷ lệ LDR từ 80-85% là mức tốt nhất để ngân hàng tạo ra lợi nhuận mà vẫn kiểm soát được rủi ro thanh khoản. Tuy nhiên, số liệu cho thấy các ngân hàng đang cho vay nhiều hơn vốn huy động và có xu hướng ngày càng tăng, tương đồng với việc rủi ro thanh khoản cũng tăng lên. Tính đến 30/06/2022, có 20/27 ngân hàng có tỷ lệ LDR trên 85% và 4 ngân hàng nằm trong khoảng 80-85%, 3 ngân hàng có LDR dưới 80%.

Tỷ lệ LDR được dùng để đo lường rủi ro thanh khoản và được tính bằng tổng cho vay chia cho tổng huy động. Trong đó, nguồn vốn huy động bao gồm tiền gửi của khách hàng và tiền huy động được từ các tổ chức tín dụng khác hay trên thị trường tài chính. Tỷ số này càng lớn chứng tỏ ngân hàng cho vay ra nhiều hơn so với nguồn vốn huy động được. Vì vậy, lúc ngân hàng gặp khó khăn về thanh khoản, sẽ rất khó huy động được những nguồn vốn rẻ nếu cho vay quá nhiều, khiến thanh khoản càng giảm.

Ngược lại, tỷ số LDR thấp chứng tỏ ngân hàng cho vay ít hơn so với nguồn vốn huy động được hoặc có thể có các nguồn khác như vay trên thị trường liên ngân hàng, phát hành giấy tờ có giá… thấp hơn so với các khoản huy động, giúp khả năng thanh khoản của ngân hàng tăng.

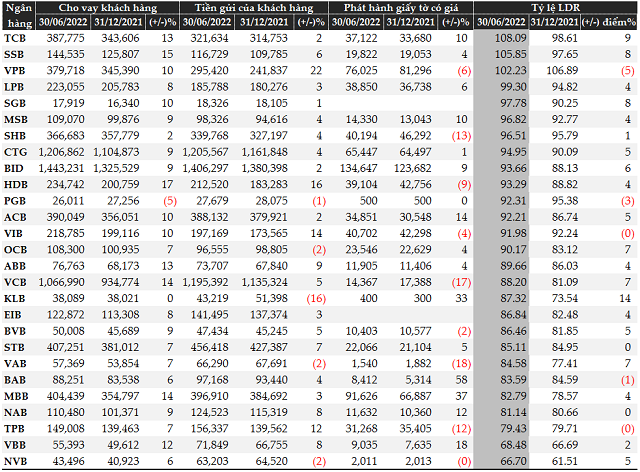

Dữ liệu từ VietstockFinance cho thấy, tính đến 30/06/2022, có đến 22/27 ngân hàng tăng tỷ lệ LDR so với đầu năm, với mức bình quân 5,2%. Trong đó, KLB tăng cao nhất với mức 13,78 điểm phần trăm, kế đó là TCB (+9,47 điểm phần trăm) và SeABank (SSB, +8,2 điểm phần trăm)…

Theo quy định tại Thông tư 22/2019/TT-NHNN, từ ngày 1/1/2020, tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR) tối đa ở mức 85%. Tỷ lệ LDR dao động từ 80-85% là mức tốt nhất để ngân hàng tạo ra lợi nhuận.

Tính đến 30/06/2022, có 20/27 ngân hàng có tỷ lệ LDR trên 85% và 4 ngân hàng nằm trong khoảng 80-85% (STB, VAB, BAB, MBB và NAB). 3 ngân hàng có LDR dưới 80% gồm TPB (79%), VBB (68%) và NVB (67%).

Tỷ lệ LDR càng cao thì khả năng sinh lời càng cao, tuy nhiên, rủi ro thanh khoản cũng theo. Nếu tỷ lệ LDR tiệm cận đến 100% hoặc lớn hơn 100% nghĩa là ngân hàng đang cho vay quá nhiều, vượt nguồn huy động. Ghi nhận trên toàn hệ thống, 3 ngân hàng đưa tỷ lệ LDR lên trên 100% là TCB (108%), SSB (105.85%) và VPB (102%).

Tín dụng tăng nhanh nhưng đầy rủi ro

Có thể lý giải việc tỷ lệ LDR tăng cao so với đầu năm là do tốc độ tăng trưởng tín dụng cao hơn nhiều so với tốc độ tăng trưởng nguồn vốn huy động.

Tính đến cuối quý II/2022, dư nợ cho vay khách hàng ghi nhận được từ 27 ngân hàng là gần 7,36 triệu tỷ đồng, tăng 10% so với đầu năm. Chỉ duy nhất PGBank là ngân hàng tăng trưởng tín dụng âm với mức âm 5%. HDBank là ngân hàng có tốc độ tăng trưởng tín dụng cao nhất (+17%) với 234,742 tỷ đồng cho vay ra nền kinh tế. Kế đến là SSB (+15%) và VCB (+14%).

Thông tin từ Ngân hàng Nhà nước (NHNN) công bố, tính đến 30/06/2022, tín dụng tăng 9,35% so với đầu năm và cũng là mức tăng 6 tháng đầu năm cao nhất trong vòng 10 năm qua.

Đối với hoạt động điều hành tín dụng năm 2022, NHNN cho biết, tại Chỉ thị số 01/CT-NHNN ngày 13/1/2022, NHNN định hướng tăng trưởng tín dụng năm 2022 khoảng 14%, có điều chỉnh phù hợp với diễn biến, tình hình thực tế.

Tín dụng những tháng đầu năm đã được tập trung vào lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên theo chủ trương của Chính phủ.

Về nới room tín dụng trong những tháng cuối năm 2022, theo NHNN, thời gian qua, một số ngân hàng phản ánh hết room tín dụng là do đã tăng tín dụng quá nhanh trong 6 tháng đầu năm. Bản chất hoạt động ngân hàng chủ yếu tập trung cho vay ngắn hạn, cho vay bổ sung vốn lưu động thì thường xuyên có nguồn thu nợ, cho vay. Tuy nhiên, một số ngân hàng chủ yếu cho vay trung - dài hạn, tập trung vào lĩnh vực bất động sản thì thời gian quay vòng vốn chậm, không thu hồi được nợ nhanh, nên dẫn đến hết dư địa tăng trưởng tín dụng.

NHNN nhìn nhận tín dụng ngân hàng được đẩy mạnh quá mức vào bất động sản sẽ tạo rủi ro lớn, ảnh hưởng trọng yếu tới an toàn hệ thống các ngân hàng nói riêng và nền kinh tế nói chung; do nhu cầu tín dụng đối với lĩnh vực bất động sản thường có thời gian vay vốn dài, trong khi nguồn huy động của hệ thống ngân hàng chủ yếu là ngắn hạn với lãi suất thay đổi theo thị trường, vì vậy các ngân hàng sẽ đối mặt với rủi ro thanh khoản.

Dòng tiền đổ vào ngân hàng, nhưng vẫn thiếu vốn

Cũng theo dữ liệu từ VietstockFinance, tiền gửi khách hàng tại ngày 30/06/2022 ghi nhận tại 27 ngân hàng đạt hơn 7,84 triệu tỷ đồng, tăng 4,7% so với đầu năm. Có 5/27 ngân hàng ghi nhận lượng tiền gửi khách hàng sụt giảm gồm KLB, OCB, VAB, NVB và PGB. Ở chiều ngược lại, VPB là ngân hàng có mức tăng lượng tiền gửi cao nhất với mức 22%, sau đó là HDB (+16%) và VIB (+14%).

Số liệu mới nhất từ NHNN, hệ thống thanh toán của Việt Nam đã được bổ sung thêm hơn 506.200 tỷ đồng sau 6 tháng đầu năm. Dịch Covid-19 được kiểm soát và lãi suất tiền gửi ngân hàng liên tục tăng trong nửa đầu năm đã khiến dòng tiền của người dân và doanh nghiệp chuyển sang kênh ngân hàng.

Tính từ đầu năm đến nay, người dân đã mang tổng cộng gần 319.000 tỷ đồng gửi thêm vào hệ thống ngân hàng, tăng hơn 6% so với đầu năm. Mức tăng số dư tiền gửi 6 tháng đầu năm nay đã cao hơn gấp đôi so với cùng kỳ năm 2021 và cao hơn 30% so với năm 2020. Tính bình quân, mỗi ngày người dân mang thêm gần 1.772 tỷ đồng gửi vào ngân hàng.

Đa phần các chuyên gia cho rằng, lãi suất huy động ngân hàng tăng liên tục thời gian qua mục đích chính vẫn là để huy động vốn phục vụ cho hoạt động cho vay. Những năm gần đây, tăng trưởng tín dụng bình quân đạt 13-14%/năm, trong khi số dư huy động chỉ tăng 6-7%/năm, đây được xem là mức chênh lệch khá cao nên nhìn chung hệ thống ngân hàng vẫn thiếu vốn.

Nửa cuối năm, CTCK Mirae Asset kỳ vọng tiền gửi phục hồi nhờ động lực lãi suất hấp dẫn, nhằm bù cho các rủi ro như áp lực lạm phát và tăng lãi suất điều hành của các nền kinh tế lớn, dẫn đến rủi ro mất giá của đồng tiền nội địa. Các ngân hàng đang điều chỉnh tăng lãi suất để thu hút dòng tiền tìm kiếm kênh trú ẩn an toàn. Vì vậy, các đợt điều chỉnh lãi suất sắp tới sẽ thúc đẩy tăng trưởng tiền gửi.

Link nội dung: https://vietnamindex.vn/rui-ro-thanh-khoan-ngan-hang-dang-tang-dan-a172258.html