Cảnh báo một nhóm trái phiếu 9.500 tỷ đồng

Hãng xếp hạng tín nhiệm lưu ý nhà đầu tư đánh giá kỹ lưỡng một nhóm doanh nghiệp bất động sản phát hành trái phiếu với khối lượng lớn nếu được phân phối thứ cấp.

Theo bản tin trái phiếu tháng 8, Hãng xếp hạng tín nhiệm FiinRatings nhận thấy thị trường trái phiếu vẫn chưa thể hồi phục sau sự kiện Tân Hoàng Minh khi tiếp tục chứng kiến sự sụt giảm rõ rệt về khối lượng phát hành.

Tổng giá trị phát hành trong tháng chỉ đạt khoảng 9.400 tỷ đồng, giảm lần lượt 84% so với cùng kỳ và 58% so với tháng trước đó. Đây là tháng phát hành thấp nhất kể từ đầu năm trên kênh dẫn vốn này.

"Chúng tôi cho rằng nguyên nhân chủ yếu do sự cẩn trọng và chờ đợi các chính sách mới từ cả phía nhà đầu tư lẫn nhà phát hành", chuyên gia FiinRatings nhận định.

Trong khi nhà phát hành chờ đợi những thay đổi về chính sách thì nhà đầu tư cá nhân cũng không mặn mà với các lô trái phiếu bởi chưa nắm rõ các quy định như giao dịch thứ cấp, xác định nhà đầu tư chuyên nghiệp...

Bên cạnh đó, yếu tố lãi suất chào bán thấp nên chưa hấp dẫn, các ngân hàng khác cũng không thực sự có nhu cầu mua trái phiếu khi đã đảm bảo tỷ lệ an toàn vốn và chờ đợi việc nới room tín dụng cho vay trong những tháng cuối năm.

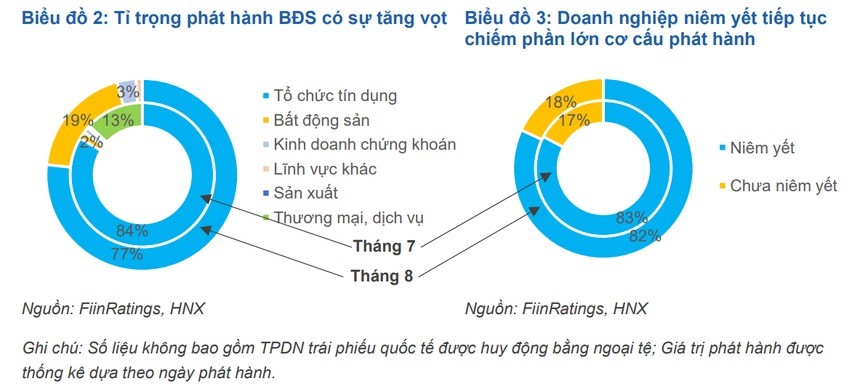

Cơ cấu phát hành chủ yếu đến từ nhóm ngân hàng với quy mô khoảng 7.420 tỷ đồng, chiếm tỷ trọng 77% tổng phát hành nhưng đã giảm 12% so với tháng cùng kỳ năm trước. Nhóm bất động sản bất ngờ tăng mạnh tỷ trọng lên 19%, chủ yếu nhờ gói trái phiếu nghìn tỷ đồng của công ty Fuji Nutri Food.

Cũng theo báo cáo, FiinRatings chỉ ra điểm đáng lưu ý là một số các doanh nghiệp trong ngành xây dựng bao gồm CTCP Đầu tư Xây dựng Tường Khải, CTCP Xây dựng Minh Trường Phú và CTCP Xây dựng Kiến Hưng Thịnh nhưng về bản chất là các công ty bất động sản.

Mục đích của trái phiếu phát hành nhóm này là nhằm phục vụ trực tiếp vào việc phát triển các dự án bất động sản, trong đó các tổ chức tín dụng là bên mua và/hoặc quản lý tài sản đảm bảo.

"Đây là điểm quan trọng nhà đầu tư cá nhân chuyên nghiệp cần quan tâm khi được các tổ chức phân phối thứ cấp ra thị trường thì cần đánh giá doanh nghiệp phát hành này và các rủi ro của dự án một cách kỹ lưỡng, nhất là trong bối cảnh thông tin về các tổ chức phát hành và mục đích sử dụng vốn không được công bố rõ ràng", FiinRatings cảnh báo.

Thống kê cho thấy khối lượng phát hành trái phiếu doanh nghiệp của Công ty Tường Khải là 2.990 tỷ đồng và Công ty Minh Trường Phú là 2.950 tỷ đồng trong tháng 1 và Công ty Kiến Hưng Thịnh đến 3.600 tỷ đồng trong tháng 3.

Hơn nữa, đây đều là các doanh nghiệp có tuổi kinh doanh "non trẻ" khi mới được thành lập vào khoảng tháng 5-6 của năm 2020. Chưa kể quy mô vốn điều lệ của nhóm này thấp hơn rất nhiều, chỉ bằng 20-30% so với số tiền huy động trái phiếu.

Thêm một vấn đề được FiinRatings chỉ ra là áp lực đáo hạn trái phiếu tăng cao trong thời gian qua đã làm cho một số doanh nghiệp gặp khó khăn trong việc đáp ứng nghĩa vụ nợ vay.

Thực tế này vẫn còn có thể xảy ra khi mà phần đông tổ chức phát hành trong 2-3 năm về trước là các doanh nghiệp chưa niêm yết, bao gồm công ty dự án có sức khỏe tài chính yếu, chưa có lịch sử kinh doanh và dòng tiền ổn định.

FiinRatings nói thêm hồ sơ tín dụng của các đơn vị này cũng chưa được tốt hoặc chưa đáp ứng tiêu chí vay tín dụng ngân hàng hoặc huy động nguồn vốn khác trong bối cảnh hiện nay.

Tuy nhiên, vấn đề "vỡ nợ" nếu xảy ra cũng không quá tiêu cực mà chỉ tương tự như nợ xấu ở các ngân hàng thương mại. Tỷ lệ nợ xấu trái phiếu doanh nghiệp ở Trung Quốc là 1,4% trên tổng quy mô nợ trái phiếu hay tại Thái Lan là hơn 1%.

Mặc dù thị trường trái phiếu có trạng thái thanh khoản thấp trong nhiều tháng qua, nhưng FiinRatings kỳ vọng vào một sự hồi phục khi các yếu tố vĩ mô vẫn đang tích cực với nhiều triển vọng.

Moody’s mới đây nâng xếp hạng tín nhiệm quốc gia dài hạn của Việt Nam từ mức Ba3 lên mức Ba2. Ngân hàng Nhà nước cũng mới điều chính nới room tín dụng là yếu tố hỗ trợ cần thiết để có thể duy trì dòng vốn trước khi quy định mới về trái phiếu doanh nghiệp được ban hành.

Link nội dung: https://vietnamindex.vn/canh-bao-mot-nhom-trai-phieu-9500-ty-dong-a173287.html