18/10/2022 11:33

Vốn ngoại chưa hẳn rời bỏ TTCK Việt Nam

Cuối tuần qua, dòng vốn ngoại bất ngờ giải ngân mua vào ồ ạt trên thị trường chứng khoán (TTCK) Việt Nam ngay khi VN-Index chạm mốc 1.000 điểm, thậm chí phiên ngày 12-10 mua ròng tới trên 1.200 tỷ đồng giá trị cổ phiếu ở sàn HoSE.

Như vậy sau tháng 9 bán ròng khá lớn, đây là động thái mới khác lạ giữa bối cảnh áp lực tăng lãi suất của Cục Dự trữ liên bang Mỹ (Fed) khiến đồng USD tăng giá mạnh trên toàn cầu.

Khối ngoại cũng “thuận theo thị trường”

Fed bắt đầu cuộc chiến với lạm phát từ tháng 3-2022 khi khởi động tiến trình nâng lãi suất, và tính đến tháng 9 vừa qua đã là lần tăng thứ 5 liên tục. Tiến trình này tạo hệ quả đồng USD tăng giá phi mã so với các đồng tiền khác trên thế giới. Cũng như những đợt tăng lãi suất trước đây (như gần nhất là năm 2019), giới đầu tư lo ngại dòng vốn rẻ trong thời kỳ lãi suất thấp chảy khắp thế giới sẽ đồ dồn trở lại Mỹ. Nói cách khác, “bóng ma” về dòng vốn chảy ngược lại xuất hiện, ám ảnh các thị trường tài chính mới nổi.

Với TTCK Việt Nam, cho đến nay không có tín hiệu rõ ràng nào về hiện tượng rút vốn như vậy, ít nhất là qua những giao dịch được thống kê trên sàn niêm yết. Tháng 3-2022, nhà đầu tư nước ngoài bán ròng khoảng 3.974 tỷ đồng trên sàn HoSE, nhưng ngay sau đó lại mua ròng liên tiếp 3 tháng tới 9.139 tỷ đồng.

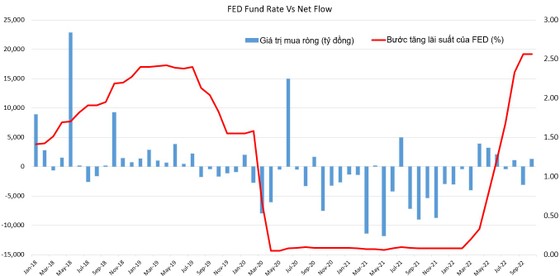

Biểu đồ: Diễn biến lãi suất của Fed không có mối tương quan rõ ràng với giao dịch của nhà đầu tư nước ngoài trên TTCK Việt Nam. Nguồn: HoSE

Thực ra nếu nhìn từ các giao dịch trên sàn, động thái bán ròng của nhà đầu tư nước ngoài lại dồn dập trong năm 2021 hơn là liên quan đến động thái nâng lãi suất của Fed. Cụ thể, năm 2021 ghi nhận quy mô bán ròng tới 58.052 tỷ đồng ở HoSE.

Do vậy năm 2022 có suy luận rằng các quỹ đầu tư thường hành động sớm hơn các bước đi của Fed, nhưng điều đó khó hợp lý, vì năm 2021 đại dịch Covid-19 lan tràn khắp thế giới và ngay cả Mỹ cũng phải bơm tiền cứu trợ. Trong năm 2022 tính đến giữa tháng 10, nhà đầu tư nước ngoài chỉ bán ròng trọng điểm vào 2 tháng, là tháng 3 với 3.974 tỷ đồng và tháng 9 với 3.062 tỷ đồng, các tháng còn lại chủ yếu vẫn là mua ròng.

Hành động bán ròng liên tục trong tháng 9 tạo mối lo ngại lớn rằng thật sự đây mới là nhu cầu rút vốn, vì đồng USD tăng giá rất mạnh và đạt đỉnh. Tháng 9 cũng là thời điểm chính sách lãi suất của Việt Nam xoay chuyển, đồng thời xuất hiện các ước tính Ngân hàng Nhà nước đã bán ra lượng lớn USD.

Chẳng hạn Công ty Chứng khoán Bản Việt trong báo cáo tháng 9 vừa qua, ước tính Ngân hàng Nhà nước đã bán ra hơn 18 tỷ USD, Chứng khoán ACB thì đưa ra con số 21 tỷ USD. Tuy vậy lượng USD bị rút ra khỏi biên giới là bao nhiêu thì không có số liệu cụ thể. Điều này dẫn đến khả năng là các tổ chức nắm giữ USD như một cách để phòng vệ thuận theo đà tăng của đồng tiền này.

Mặt khác, việc bán ròng trên TTCK là quá nhỏ so với các biến động của trạng thái ngoại tệ tổng thể nói trên. Do đó cũng có khả năng việc bán ròng liên tục như vậy liên quan đến biến động giá cổ phiếu và TTCK nói chung, hơn là liên quan đến tỷ giá. Cũng phải nhớ lại rằng, tháng 9-2022 chỉ số VN Index sụt giảm tới 11,6% thuộc nhóm giảm mạnh nhất thế giới.

Động thái quay lại mua ròng trong 2 tuần đầu tháng 10 này cũng góp phần củng cố luận điểm nhà đầu tư nước ngoài cũng đang giao dịch năng động mua bán ngắn hạn thuận theo thị trường, vì giá cổ phiếu hiện đã giảm đáng kể so với tháng 9 cũng như hồi đầu năm.

Lợi thế giữ chân dòng vốn ngoại

Lợi thế giữ chân dòng vốn ngoại

Việc Fed tăng lãi suất tuy là để đối phó với lạm phát, nhưng hiệu ứng là hút tiền trở về Mỹ. Do đó các nước có đồng nội tệ yếu hơn hoặc là phải bán USD ra để bình ổn, hoặc phải nâng giá đồng nội tệ lên (bằng cách tăng lãi suất, hút tiền về), hoặc cả hai.

Việt Nam đã thực hiện phối hợp các biện pháp này trong bối cảnh thuận lợi là lạm phát thấp hơn nhiều so với các nước. Do đó VNĐ giảm giá ít hơn đáng kể so với các đồng tiền khác trong khu vực (các dự báo giảm giá 3-4% trong cả năm 2022).

Hiệu quả tích cực của VNĐ giảm giá ít thể hiện khá rõ trên các số liệu về dòng vốn ngoại. Thí dụ trong tháng 9-2022, Chứng khoán SSI theo dõi mức rút vốn khỏi các quỹ ETF liên quan đến VFM không nhiều: Quỹ VFM VNDiamond bị rút ròng 407 tỷ đồng, quỹ VFMVN30 bị rút 33 tỷ đồng.

Trong khi đó một số quỹ khác lại hút được nhiều tiền hơn, như quỹ Fubon hút ròng 129 tỷ đồng, FTSE Vietnam 77 tỷ đồng, SSIAM VNFIN Lead là 38 tỷ đồng. Tính chung cho 9 tháng đầu năm, các quỹ ETF vẫn ghi nhận dòng vốn vào ròng gần 8.200 tỷ đồng. Điều này phù hợp với thống kê tổng hợp trên sàn HoSE, 10 tháng đầu năm nay (đến 12-10) khối ngoại vẫn mua ròng 753 tỷ đồng và từ tháng 4 (sau khi Fed tăng lãi suất) mức mua ròng lên tới 8.082 tỷ đồng.

Việt Nam được đánh giá là có lợi thế lớn trong việc giữ chân dòng vốn ngoại khi tăng trưởng kinh tế mạnh, vĩ mô ổn định, nhất là lạm phát khá thấp và tỷ giá không quá biến động. Cuối tháng 9 vừa qua thêm một quỹ đầu tư có tên CSOP FTSE Vietnam 30 ETF rót vốn vào thị trường Việt Nam, và tính đến 12-10 giá trị tài sản ròng khoảng 127,6 tỷ đồng.

Các quỹ đầu tư sừng sỏ tại Việt Nam như Dragon Capital, VinaCapital, Vietnam Holdings hay Pyn Elitt Fund vẫn không thể hiện sự lo lắng về rủi ro đảo ngược dòng vốn, thậm chí đánh giá cao cơ hội nổi bật của Việt Nam giữa bối cảnh suy thoái đang phát tín hiệu trên thế giới.

| Cho đến nay không có tín hiệu rõ ràng nào về hiện tượng nhà đầu tư nước ngoài rút vốn, ít nhất là qua những giao dịch được thống kê trên sàn niêm yết: Tháng 3-2022 bán ròng khoảng 3.974 tỷ đồng trên sàn HoSE, nhưng ngay sau đó mua ròng liên tiếp 3 tháng 9.139 tỷ đồng. |

Link nội dung: https://vietnamindex.vn/von-ngoai-chua-han-roi-bo-ttck-viet-nam-a182966.html