"Hệ sinh thái" Sơn Kim Land và những lô trái phiếu nghìn tỷ xoay quanh dự án Khu phức hợp Sóng Việt

Dự án Khu phức hợp Sóng Việt do CTCP Quốc Lộc Phát làm chủ đầu tư. Và nhiều công ty trong "hệ sinh thái" Sơn Kim Land đang có mối liên hệ với dự án này.

Huy động 500 tỷ đồng từ trái phiếu để mua tài sản tại Khu phức hợp Sóng Việt của Quốc Lộc Phát

Thông tin từ HNX cho biết, cuối tháng 9 vừa qua CTCP Đầu tư Bất động sản Sơn Kim Land đã chào bán riêng lẻ thành công lô trái phiếu SLICH2225001. Lô trái phiếu có tổng giá trị 500 tỷ đồng, kỳ hạn 3 năm. Ngày phát hành 29/9/2022, ngày đáo hạn 29/9/2025. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có bảo lãnh thanh toán của ngân hàng TMCP Phương Đông (OCB) chi nhánh Thành phố Hồ Chí Minh.

CTCP Đầu tư Bất động sản Sơn Kim thành lập tháng 1/2013 tại Thành phố Hồ Chí Minh. Công ty có địa chỉ trụ sở chính tại 117 Xa lộ Hà Nội, Phường Thảo Điền, Thành phố Thủ Đức. Công ty chuyên hoạt động trong lĩnh vực xây dựng nhà, kinh doanh bất động sản, cung cấp dịch vụ môi giới bất động sản, tư vấn đầu tư.

Đầu tư Bất động sản Sơn Kim là công ty con do CTCP Bất động sản Sơn Kim (Sơn Kim Land) sở hữu 99,98% vốn điều lệ.

Cùng thời điểm, đầu tháng 10/2022 Đầu tư Bất động sản Sơn Kim có giao dịch đảm bảo, mà bên nhận đảm bảo là Ngân hàng Phương Đông (OCB). Tài sản đảm bảo là “Quyền tài sản phát sinh từ Hợp đồng mua bán bất động sản hình thành trong tương lai ký giữa CTCP Quốc Lộc Phát và Đầu Tư Bất Động Sản Sơn Kim bao gồm cả các Phụ lục, văn bản sửa đổi, bổ sung của Hợp đồng mua bán”. Quyền tài sản nêu trên không bao gồm Quyền sử dụng đất và tài sản gắn liền với đất.

Ngoài ra tài sản đảm bảo còn bao gồm tất cả các quyền nhận tiền từ hợp đồng, quyền đòi nợ, quyền được nhận số tiền bảo hiểm, quyền nhận các khoản tiền bồi thường phạt vi phạm,.. và tất cả các quyền và lợi ích phát sinh từ tài sản thế chấp nêu trên cũng thuộc tài sản thế chấp (ngoại trừ quyền sử dụng đất, tài sản gắn liền với đất thuộc thẩm quyền đăng ký của Văn phòng đăng ký quyền sử dụng đất, tàu bay, tàu biển).

Thông tin cho thấy lô trái phiếu lần này của Đầu tư Bất động sản Sơn Kim, tiền huy động để mua tài sản hình thành trong tương lai của dự án do Quốc Lộc Phát làm chủ đầu tư – là phân khu 1-13. Lô trái phiếu này cũng được bảo lãnh thanh toán bởi OCB. Tài sản đảm bảo liên quan đến tài sản hình thành trong tương lai từ hợp đồng mua bán này.

Quốc Lộc Phát là chủ đầu tư Dự án Khu phức hợp Sóng Việt

Nhắc đến cái tên CTCP Quốc Lộc Phát – doanh nghiệp này thành lập tháng 9/2014 do ông Phạm Quang Hưng là người đại diện.

Năm 2018 UBND Thành phố Hồ Chí Minh đã chấp thuận cho Công ty Quốc Lộc phát đầu tư dự án phát triển khu phức hợp Sóng Việt tại khu chức năng số 1 – Khu đô thị mới Thủ Thiêm. Khu phức hợp Sóng Việt có diện tích gần 76.000m2 với tổng mức đầu tư dự kiến 7.300 tỷ đồng.

Nói về dự án Khu phức hợp Sóng Việt: Dự án xây dựng, phát triển và vận hành một khu phức hợp bao gồm các khu thương mại, dịch vụ và dân cư đa chức năng, theo tiêu chuẩn quốc tế tại 4 lô đất thuộc khu đất có ký hiệu 1-13, 1-14, 1-16, 1-17, với tổng diện tích đất phát triển dự án khoảng 48.151m2.

Cũng trong năm 2018 Quốc Lộc Phát cùng Sơn Kim Land và Vietcombank có lễ ký kết thoả thuận hợp tác chiến lược để khởi công dự án Căn hộ Metropole Thủ Thiêm – dự án nằm trong khu quy hoạch của Dự án Khu phức hợp Sóng Việt. Sơn Kim Land là nhà phát triển dự án.

Về lịch sử giao dịch đảm bảo, tháng 5/2019 Sơn Kim Land – công ty mẹ của Đầu tư BĐS Sơn Kim - từng mang 15 triệu cổ phần Quốc Lộc Phát (tỷ lệ 10%) cùng quyền sở hữu, lợi ích của số cổ phần này thế chấp cho khoản vay. Bên nhận đảm bảo là EXS Capital Limited.

Nhắc đến Quốc Lộc Phát, tháng 8/2021 doanh nghiệp này đã thực hiện cùng lúc nhiều giao dịch đảm bảo. Bên nhận đảm bảo là Ngân hàng TMCP Phương Đông và một số giao dịch lại do Ngân hàng TMCP Tiên Phong thực hiện.

Đối với giao dịch đảm bảo tại OCB, tháng 8/2021 Quốc Lộc Phát mang quyền đòi nợ, quyền thụ hưởng bảo hiểm, các khoản phí mà CĐT Quốc Lộc Phát nhận được từ quyền kinh doanh, phát triển dự án; các khoản phải thu, quyền lợi từ chuyển quyền sử dụng đất, chuyển nhượng dự án; các quyền lợi phát sinh khác tại phân khu 1-13 thuộc Khu phức hợp Sóng Việt thế chấp cho khoản vay của công ty. Khoản thế chấp này đã nhiều lần được sửa đổi, bổ sung từ năm 2021 đến nay. Lần bổ sung gần nhất là tháng 10/2022.

Highgate cũng phát hành trái phiếu để mua sản phẩm Khu phức hợp Sóng Việt

Không chỉ Đầu tư Bất động sản Sơn Kim huy động trái phiếu để mua sản phẩm tại phân khu 1-13 Khu phức hợp Sóng Việt của Quốc Lộc Phát mà một cái tên khác cũng phát hành trái phiếu trong năm 2021 để sở hữu sản phẩm tại đây: Công ty TNHH Quản lý bất động sản Highgate. Higate cũng có địa chỉ đăng ký tại 177 xa lộ Hà Nội.

Thông tin ghi nhận tháng 9/2021 Highgate phát hành 354 tỷ đồng trái phiếu HGMCH2123001. Trái phiếu có kỳ hạn 26 tháng, đáo hạn vào tháng 11/2023. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo.

Lô trái phiếu này do Chứng khoán Quốc tế Việt Nam tư vấn phát hành, Ngân hàng TMCP Phương Đông là bên sắp xếp nhận bảo lãnh thanh toán. Lô trái phiếu này do 1 tổ chức trong nước ôm trọn.

Số tiền huy động được từ đợt phát hành sẽ dùng để “nhận chuyển nhương 4.225,4m2 sàn văn phòng – thương mại dịch vụ thuộc tầng 3 và 3A tháp C, khu 1-13 Dự án Khu phức hợp Sóng Việt (The Metropole Thủ Thiêm). Gốc và lãi trái phiếu được đảm bảo từ doanh thu bán hơn 4.225m2 sàn văn phòng này”.

Mối liên quan giữa Highgate và Sơn Kim Land

Trên thực tế, Highgate và Sơn Kim Land có mối quan hệ mật thiết. Thông tin ghi nhận tháng 3/2020 Sơn Kim Land từng có giao dịch đảm bảo. Bên nhận đảm bảo là EXS Capital Limited và Credit Suisse AG, Singapore Branch.

Tài sản đảm bảo cho giao dịch này là toàn bộ phần vốn góp của Sơn Kim Land tại Bất động sản Highgate trị giá 58,12 tỷ đồng tương ứng 100% vốn điều lệ của Bất động sản Highgate.

Như vậy có thể hình dung, Sơn Kim Land là công ty mẹ của Highgate và Đầu tư Bất động sản Sơn Kim. Và cà 2 “đứa con” này đều vừa phát hành trái phiếu để huy động vốn mua một phần dự án tại Khu phức hợp Sóng Việt.

Sơn Kim Land cũng có cổ phần tại Quốc Lộc Phát – chủ đầu tư của Khu phức hợp Sóng Việt. Thông tin có được từ một giao dịch đảm bảo do Sơn Kim Land mang 15 triệu cổ phần Quốc Lộc Phát (10%) đi thế chấp cho khoản vay từ tháng 9/2019.

Cái tên Hightage cũng mới xuất hiện từ tháng 9/2019. Trước đó doanh nghiệp này mang tên Công ty TNHH Một thành viên Sơn Kim Offices.

Ngay trước khi đổi tên, Sơn Kim Offices đã có một giao dịch thế chấp giao dịch đảm bảo tại EXS Capital Limited. Tài sản đảm bảo là 4,41 triệu cổ phần của CTCP Địa ốc Phúc Đạt tương ứng giá trị 44,1 tỷ đồng, chiếm 99,9% vốn điều lệ của Địa ốc Phúc Đạt.

Tương ứng thông tin này, Địa ốc Phúc Đạt cũng nằm trong “hệ sinh thái” Sơn Kim Land.

Ngoài ra thông tin từ giao dịch thế chấp cũng cho thấy Sơn Kim Offices từng mang 4% vốn điều lệ của CTCP Đầu tư TTSV (160.000 cổ phần) thế chấp tại EXS Capital Limited trong tháng 5/2019.

Cả cái tên Phúc Đạt và TTSV lại xuất hiện rất nhiều trong “hệ sinh thái” Sơn Kim Land.

Quốc Lộc Phát dùng QSD đất tại phân khu 1-17 Khu phức hợp Sóng Việt đảm bão cho trái phiếu của Địa ốc Phúc Đạt

Liên quan đến Phúc Đạt, một thông tin liên quan là tháng 7/2021 CTCP Địa ốc Phúc Đạt – công ty cũng có địa chỉ tại 177 Xa lộ Hà Nội như Đầu tư BĐS Sơn Kim – đã phát hành thành công 1.000 tỷ đồng trái phiếu mã PDLCH2125001. Lô trái phiếu này có kỳ hạn 48 tháng, đáo hạn vào 30/7/2025. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo, được bảo lãnh thanh toán bởi OCB.

Tiền huy động được từ lô trái phiếu 1.000 tỷ đồng của Địa ốc Phúc Đạt này dùng để mua phần vốn góp tại Công ty TNHH Gateway Berkeley. Bên bảo lãnh thanh toán chính là CTCP Quốc Lộc Phát. Gateway Berkeley lại gián tiếp sở hữu lượng lớn cổ phần tại Quốc Lộc Phát

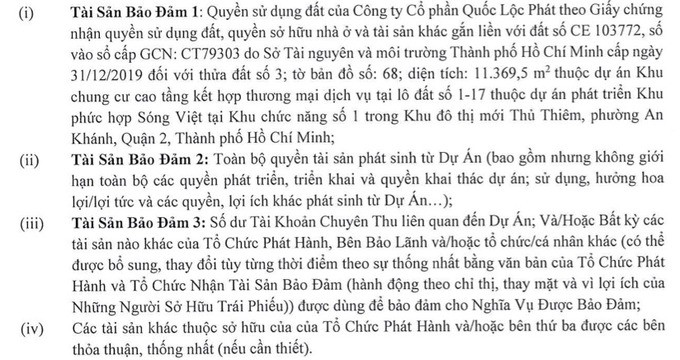

Tài sản đảm bảo cho lô trái phiếu này chính là Quyền sử dụng đất của Quốc Lộc Phát tại phân khu số 1-17 thuộc Khu phức hợp Sóng Việt – khu chức năng số 1 trong Khu đô thị mới Thủ Thiêm cùng toàn bộ quyền tài sản phát sinh từ dự án, số dư tài khoản chuyên thu…

Số trái phiếu này được tư vấn phát hành bởi Chứng khoán Tiên Phong, do 1 tổ chức trong nước ôm trọn. Bên nhận đảm bảo tài sản là Ngân hàng TMCP Tiên Phong.

TTVS – Sơn Kim Land và Quốc Lộc Phát

Cái tên TTSV xuất hiện từ việc Sơn Kim Offices mang một phần rất nhỏ cổ phần của doanh nghiệp này làm tài sản đảm bảo từ tháng 5/2019. Tuy vậy TTSV lại xuất hiện rất nhiều trong các đợt đăng ký tài sản đảm bảo của Sơn Kim Land.

Ví dụ tháng 5/2019 Sơn Kim Land mang 80% vốn điều lệ của TTSV làm tài sản đảm bảo tại EXS Capital Limited. Đến tháng 9/2019 sau khi TTSV tăng vốn, Sơn Kim Land đã có giao dịch đảm bảo, thế chấp toàn bộ hơn 84,88 triệu cổ phần của TTSV tương ứng 99,06% vốn điều lệ tại EXS Capital Limited và Credit Suisse AG Singapore Branch.

Trong khi đó, kiểm tra giao dịch đảm bảo của TTSV cho thấy tháng 8/2021 TTSV lại mang 78 triệu cổ phần của Công ty Quốc Lộc Phát thế chấp tại Ngân hàng TMCP Tiên Phong. Quốc Lộc Phát có vốn điều lệ 1.500 tỷ đồng. Số cổ phần mà TTSV mang đi thế chấp chiếm 52% vốn điều lệ của Quốc Lộc Phát.

Cũng có nghĩa, theo 1 “đường vòng” thì Quốc Lộc Phát cũng nằm trong “hệ sinh thái” của Sơn Kim Land.

Link nội dung: https://vietnamindex.vn/he-sinh-thai-son-kim-land-va-nhung-lo-trai-phieu-nghin-ty-xoay-quanh-du-an-khu-phuc-hop-song-viet-a185292.html