Ngành nào hưởng lợi khi tỷ giá USD/VND tăng mạnh?

Đồng USD đắt đỏ làm chao đảo thị trường tài chính toàn cầu. Dù vậy, cơ hội vẫn đến với những ngành có nguồn thu chính bằng đồng USD.

|

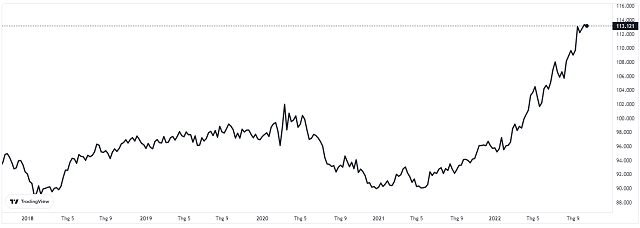

Chỉ số USD-Index trong vòng 5 năm trở lại đây

Nguồn: tradingview.com |

Chỉ số US Dollar Index (DXY) thể hiện sức mạnh của đồng USD và các đồng tiền chủ chốt khác đã tăng đến 17.6% từ đầu năm và vượt xa mức đỉnh đầu năm 2020. Đồng EUR hiện đang mất giá khoảng 14% so với USD kể từ đầu năm, chủ yếu là do các chính sách thắt chặt tiền tệ để kiềm chế lạm phát của Cục Dự trữ Liên bang Mỹ (Fed) làm đồng USD ngày càng đắt đỏ. Trong khi đó, đối với cặp USD/JPY, đồng USD đã mạnh hơn khoảng 30% so với đồng JPY kể từ đầu năm nay, dẫn tới sự mất giá kỷ lục của đồng JPY trong vòng hơn 30 năm qua.

Nguồn: investing.com |

Theo đó, đồng VND đã và đang chịu nhiều áp lực mất giá so với USD. Từ đầu năm đến nay, đồng VND mất giá gần 9% so với USD. Việc Fed liên tục tăng lãi suất đã khiến đồng USD tăng giá, gây áp lực lên tỷ giá. Tỷ giá trung tâm USD/VND nối dài đà tăng từ đầu tháng 9 đến nay.

Tỷ giá tăng sẽ ảnh hưởng hầu hết các ngành trong nền kinh tế

Vấn đề đặt ra là việc tỷ giá USD/VND tăng nóng đang ảnh hưởng như thế nào đến các ngành.

Theo nhận định của ông Trần Trương Mạnh Hiếu - Trưởng phòng phân tích của CTCK KIS: “Đồng USD tăng sẽ ảnh hưởng đến việc nhập khẩu của Việt Nam, làm cho giá cả các mặt hàng nhập khẩu tăng lên. Do đó, những ngành nào có nhập khẩu nguyên liệu đầu vào từ nước ngoài nhiều thì sẽ bị ảnh hưởng. Đồng thời, những ngành đang vay vốn bằng đồng ngoại tệ sẽ bị ảnh hưởng trong giai đoạn tới.

Ngành hưởng lợi sẽ tập trung vào những ngành xuất khẩu, nhưng vấn đề ở thời điểm này là việc tỷ giá USD/VND tăng không chỉ nằm riêng ở các nhóm ngành sẽ được hưởng lợi và bị thiệt hại từ tỷ giá tăng mà nó nằm ở các chính sách của Ngân hàng Nhà nước (NHNN) thực hiện để đối phó với việc tăng tỷ giá. Giống như diễn biến của thị trường ở giai đoạn trước, Fed đã bắt đầu tăng lãi suất từ tháng 3/2022, làm cho đồng USD tăng giá mạnh so với hầu hết các đồng tiền khác. Tuy nhiên đối với đồng Việt Nam, sự tăng giá này không mạnh ở giai đoạn trước tháng 9/2022 chủ yếu do NHNN thực hiện các biện pháp can thiệp vào thị trường làm cho đồng Việt Nam có sự ổn định. Trong quý 2/2022 và 1 phần quý 3/2022, tỷ giá cũng không tăng nhiều. Tuy nhiên sau giai đoạn đó thì một số công cụ của NHNN trở nên kém hiệu quả hơn nên đã tạo áp lực rất nhiều lên tỷ giá USD/VND. Mặc dù áp lực tỷ giá gia tăng, VND chỉ mất giá khoảng 6%, thấp hơn so với sự mất giá của các đồng tiền khác, điều này cũng tạo ra áp lực nhất định nên việc chỉ sử dụng biện pháp tăng tỷ giá sẽ không giải quyết được vấn đề. Do đó, NHNN thực hiện thêm 1 biện pháp nữa là nâng lãi suất bằng cách đẩy lãi suất trên thị trường liên ngân hàng lên và điều chỉnh lãi suất tiền gửi để kìm hãm áp lực lên tỷ giá.

Nếu chỉ điều chỉnh tỷ giá sẽ chỉ tác động đến ngành xuất nhập khẩu. Tuy nhiên, điều chỉnh lãi suất lại là một câu chuyện khác vì sẽ ảnh hưởng đến toàn bộ nền kinh tế. Thứ nhất, khi tăng lãi suất huy động sẽ làm cho chi phí huy động của hệ thống ngân hàng tăng lên, ảnh hưởng đến lợi nhuận ngành ngân hàng.

Thứ hai, khi lãi suất huy động tăng, lãi suất cho vay (đầu ra) của ngân hàng cũng phải tăng. Hình dung là nguồn vốn cho vay chảy vào hoạt động sản xuất kinh doanh, khi lãi suất cho vay tăng lên, cơ bản sẽ làm chi phí vay nợ của các doanh nghiệp gia tăng, khiến lợi nhuận của hầu hết các doanh nghiệp giảm.

Như vậy, tỷ giá USD/VND tăng sẽ ảnh hưởng đến hầu hết các ngành của nền kinh tế chứ không riêng các ngành có hoạt động kinh doanh liên quan đến tỷ giá”.

Cũng theo nhận định của PGS.TS Đinh Trọng Thịnh - Chuyên gia kinh tế: “Nếu Việt Nam không nâng lãi suất, áp lực mất giá VND càng lớn, vì thế việc nâng lãi suất là việc đương nhiên.

Còn NHNN muốn giữ ổn định tỷ giá USD/VND thì ngoài lãi suất ra còn nhiều khía cạnh khác phải can thiệp như bán ngoại tệ để giữ ổn định tỷ giá, thực hiện nới biên độ mua bán đồng USD hay giảm giá VND một cách phù hợp”.

Đánh giá ảnh hưởng từ tỷ giá tăng, vị chuyên gia cũng cho rằng: “Thực tế, các doanh nghiệp sản xuất tại Việt Nam vừa có xuất khẩu vừa nhập khẩu. Mức độ tăng tỷ giá hoặc giảm tỷ giá cũng bị triệt tiêu nhiều bởi yếu tố một doanh nghiệp vừa xuất khẩu vừa nhập khẩu”.

Tập đoàn đa ngành bị ảnh hưởng, bất động sản khu công nghiệp hưởng lợi

Cụ thể hơn cho từng ngành, bộ phận phân tích của CTCK Maybank Kim Eng (MBKE) cho rằng ngành hàng không sẽ chịu nhiều tác động tiêu cực nhất do thuê máy bay chiếm phần lớn chi phí và phải trả bằng USD trong khi doanh thu quốc tế vẫn chưa trở lại kể từ sau đại dịch.

Ngành thép cũng gặp bất lợi do nguyên liệu được nhập bằng USD, một số khoản nợ cũng bằng USD.

Với ngành tiện ích, nguyên liệu nhập khẩu được chốt giá trước với EVN, trong khi phần lớn lỗ chênh lệch tỷ giá đến từ các khoản nợ bằng USD. Do vậy cũng chịu tác động xấu.

Các tập đoàn đa ngành cũng bị ảnh hưởng tiêu cực vì nợ bằng USD có thể gây ra tác động đến chi phí tài chính và các khoản lỗ chênh lệch tỷ giá tiềm ẩn chưa thực hiện.

Ở chiều ngược lại, ngành bất động sản khu công nghiệp được lợi nhất do giá cho thuê thường được niêm yết bằng USD và được ghi nhận trực tiếp vào doanh thu, dù không phát sinh lãi/lỗ tỷ giá.

Ngành thủy sản cũng nhận được ảnh hưởng tích cực do hơn 60% tổng doanh thu là từ thị trường Mỹ.

Tương tự, hoạt động xuất khẩu của ngành hóa chất gia tăng nhờ tình trạng thiếu hóa chất toàn cầu giúp ngành này được hưởng lợi từ việc tăng tỷ giá hối đoái.

Link nội dung: https://vietnamindex.vn/nganh-nao-huong-loi-khi-ty-gia-usdvnd-tang-manh-a187623.html