Hoạt động ngoại hối tấp nập trong hệ thống ngân hàng, điều gì đang xảy ra?

Trong những tuần qua, tỷ giá hối đoái đã có những biến động bất thường, nhiều phân tích được đưa ra và đều nhìn về nguyên nhân từ chính sách lãi suất của Fed. Tuy nhiên, có một góc nhìn khác khi xem xét dưới những khoản mục giao dịch ngoại hối trong báo cáo của hệ thống ngân hàng thương mại (NHTM) Việt Nam.

Từ báo cáo ngoại bảng

Khi đề cập đến hoạt động giao dịch ngoại tệ của các NH, ít ai nhắc đến liệu có hay không việc tồn tại các hợp đồng phái sinh ngoại hối đến cùng một thời điểm để gây áp lực lên tỷ giá hối đoái.

Bởi lẽ theo quy định tại Thông tư 02/2021/TT-NHNN, về hướng dẫn giao dịch ngoại tệ trên thị trường ngoại tệ của các tổ chức tín dụng, các NHTM được phép kinh doanh ngoại hối và sẽ được thực hiện 3 hợp đồng giao dịch ngoại tệ sau: giao dịch giao ngay, giao dịch kỳ hạn, giao dịch hoán đổi.

Theo đó, các giao dịch giao ngay có thời gian thanh toán tối đa 2 ngày kể từ ngày giao dịch hợp đồng. Do khoảng thời gian ngắn, nên có thể trên các bút toán ghi chép sẽ không phản ánh qua chỉ tiêu ngoại bảng cân đối.

Với các giao dịch kỳ hạn, có 2 trạng thái mua kỳ hạn, hoặc bán kỳ hạn một loại ngoại tệ nào đó từ các cá nhân, tổ chức, doanh nghiệp có nhu cầu ngoại tệ cho hoạt động xuất/nhập khẩu hàng hóa, hoặc theo quy định của nghị định. Nội dung của các hợp đồng giao dịch kỳ hạn này được NH báo cáo và theo dõi thông qua chỉ tiêu ngoại bảng cân đối.

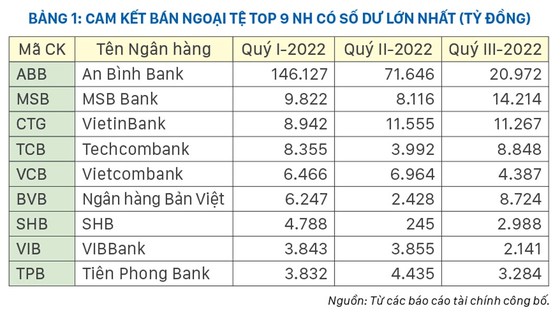

Trong khi đó, các giao dịch mua kỳ hạn được báo cáo với những cam kết khiêm nhường, thì hợp đồng bán kỳ hạn lại phát sinh có sự bất thường ở một NH lên đến hàng tỷ USD (bảng 1). Vậy điều gì sẽ xảy ra đối với tỷ giá hối đoái VNĐ khi các hợp đồng này đều có cùng thời điểm đáo hạn?

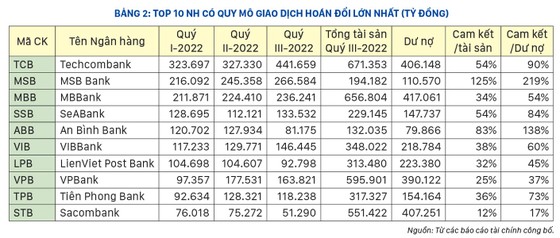

Còn với các hoạt động từ giao dịch hoán đổi, nếu soi kỹ sẽ thấy số dư các hợp đồng này cực kỳ lớn, số dư duy trì hàng tỷ đến hàng chục tỷ USD.

Quy mô các giao dịch này chiếm một tỷ lệ cao so với tổng tài sản hay dư nợ của chính NH đó (bảng 2). Tuy nhiên, ngoại trừ Vietinbank, thì 3 NH lớn còn lại là VCB, BIDV, Agribank lại có giá trị giao dịch này khá thấp.

Đến áp lực tỷ giá

Theo quy định tại Điều 2, Thông tư 02/2021/TT-NHNN, một giao dịch hoán đổi luôn có 2 giao dịch mua và bán xảy ra 1 trong 3 trường hợp: gồm 2 giao dịch giao ngay; hoặc 2 giao dịch kỳ hạn hoặc 1 giao dịch giao ngay, và 1 giao dịch kỳ hạn. Nếu giao dịch hoán đổi được thực hiện thông qua 2 giao dịch giao ngay, thì thường được phản ánh qua bảng cân đối kế toán.

Theo đó, các chỉ tiêu ngoại bảng ghi chép, theo dõi vị thế hợp đồng sẽ xảy ra trong tương lai. Do vậy, nội dung ghi chép từ chỉ tiêu ngoại bảng này phản ánh giá trị của những hợp đồng tương lai. Tính tương đối cho 10 NH có giá trị hợp đồng lớn nhất thì giá trị các giao dịch này đến 70 tỷ USD.

Theo quy định ở Khoản 3 Điều 5 Thông tư 02/2021/TT-NHNN, tỷ giá kỳ hạn phụ thuộc vào tỷ giá giao ngay và chênh lệch lãi suất tái cấp vốn do NHNN công bố, và lãi suất mục tiêu của Fed. Trong khi Fed liên tục tăng lãi suất, thì mãi đến ngày 25-10-2022 NHNN mới ban hành Quyết định 1809/QĐ-NHNN để điều chỉnh lãi suất tái cấp vốn từ 5% lên 6%, đồng thời mở rộng biên độ tỷ giá từ 3% lên 5% và áp dụng vào ngày 17-10-2022.

Như vậy, với sự chậm trễ trong điều chỉnh tỷ giá giao ngay và lãi suất, đã đưa đến những “khách hàng” thực hiện các hợp đồng giao dịch kỳ hạn và hoán đổi đã có những khoản lợi nhuận đáng kể, nghĩa là các NH đang ký các hợp đồng này sẽ có những khoản lỗ.

Tuy nhiên, nếu có những khoản lỗ thì theo nguyên tắc các NHTM phải cập nhật trên báo cáo kết quả kinh doanh quý III-2022. Thế nhưng, việc điều chỉnh tỷ giá và lãi suất chỉ mới được điều chỉnh trong tháng 10-2022, nghĩa là các NHTM không bị lỗ từ các giao dịch ngoại tệ trên, mà chỉ việc mua ngoại tệ từ NHNN để đáp ứng các trạng thái của hợp đồng.

Do vậy, khi NHNN cố gắng duy trì tỷ giá và lãi suất đã làm cho một lượng lớn dự trữ ngoại tệ được bán ra lại không giữ được mục tiêu ban đầu. Điều này cho thấy ngày nào quy mô của các hợp đồng này còn lớn, thì các áp lực của tỷ giá giao ngay càng lớn.

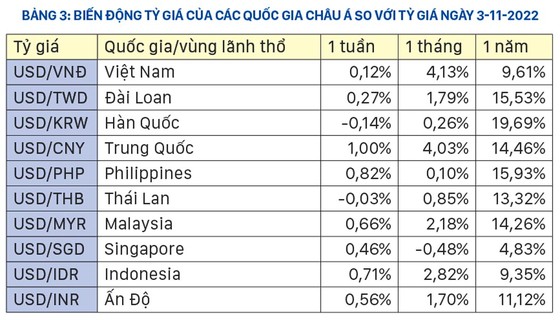

Nếu tính trên sự điều chỉnh tỷ giá của một vài loại tiền tệ ở các quốc gia châu Á, thì mức biến động tỷ giá VNĐ trong năm qua là 9,6%. Tuy nhiên, nếu loại bỏ sự biến động 1 tháng qua thì mức độ biến động này là 5%. Trong khi đó các loại tiền tệ chủ chốt khác đã có sự biến động lớn hơn nhiều mức biến động của tỷ giá VNĐ.

Có thể nói, mức điều chỉnh tỷ giá VNĐ thấp hơn các nước khoảng 5-7%. Do vậy, việc giữ tỷ giá ổn định và chậm điều chỉnh theo xu hướng thế giới đã làm cho khoảng 3,5 - 5 tỷ USD bị thất thoát trong những giao dịch hoán đổi và kỳ hạn ở trên.

Có hay không liên minh chuyển tiền?

Điều đáng nói ở trên là những NH hoạt động giao dịch ngoại hối lớn lại không phải đến từ những NH “big 4”, hay có thế mạnh trong kinh doanh ngoại hối. Những NH có lượng giao dịch ngoại hối lớn đều là những NH “hạt nhân” của một hệ sinh thái các doanh nghiệp của ông chủ “thành đạt”.

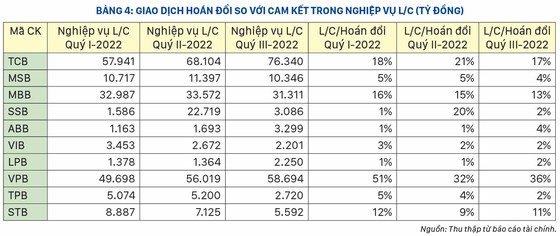

Thông thường, các giao dịch ngoại hối sẽ được thực hiện cho các khách hàng có các hoạt động xuất nhập khẩu. Hình thức xuất nhập khẩu được thực hiện thông qua 2 đối tác thường được thực hiện dưới nghiệp vụ tín dụng thư (L/C). Những giá trị cam kết này của top 10 NH trên khá thấp so với giá trị giao dịch hoán đổi.

Trong khi đó, nếu nói đến nghiệp vụ L/C thì giá trị cam kết của các “big 4” NH rất lớn và lớn hơn cả giá trị giao dịch hoán đổi. Vậy phải chăng, hoạt động hoán đổi ngoại tệ này đến từ những hợp đồng vay nợ nước ngoài thông qua trái phiếu doanh nghiệp?

Thời gian qua, cùng với thị trường trái phiếu doanh nghiệp trong nước, việc phát hành trái phiếu quốc tế cũng được nhiều doanh nghiệp trong nước phát hành và huy động khá nhiều từ dòng tiền này. Các dòng tiền này cũng đến lúc thanh toán tiền lãi và vốn gốc, nên các doanh nghiệp phát hành sẽ phải thực hiện những hợp đồng giao dịch ngoại hối để phòng ngừa rủi ro tỷ giá cho mình.

Theo Thông tư 02, kỳ hạn trong các giao dịch kỳ hạn có thể kéo dài đến 365 ngày kể từ ngày giao dịch. Do vậy, nếu để thanh toán lãi vay và vốn gốc thì các doanh nghiệp sẽ phải thực hiện chủ yếu trên các hợp đồng giao dịch kỳ hạn, thay vì giao dịch hoán đổi.

Dựa trên những phân tích loại trừ trên đây, để thấy rõ nhiều khả năng sẽ có một hệ sinh thái doanh nghiệp bao quanh NH để thực hiện giao dịch hoán đổi ngoại tệ. Theo quy định ở Điều 16 Thông tư 02/2021/TT-NHNN, thì khách hàng phải xuất trình các chứng từ chứng minh nhu cầu theo quy định của pháp luật. Nghĩa là một doanh nghiệp chỉ cần xuất trình một hợp đồng xuất khẩu trị giá 6,7 triệu CNY, sẽ nhận được trong 2 tháng tới và một hợp đồng nhập khẩu trị giá 1 triệu USD phải thanh toán trong 3 tháng tới.

Tức 1 giao dịch hoán đổi sau đó được thực hiện cho 2 hợp đồng kỳ hạn bán CNY và mua USD. Nhờ vào hoạt động giao dịch hoán đổi này trong khi NHNN giữ ổn định tỷ giá VNĐ/USD, tỷ giá CNY/USD điều chỉnh tăng 6% đã mang lại một khoản lợi nhuận đáng kể cho khách hàng, và Việt Nam đã mất đi lượng ngoại tệ tương ứng.

Link nội dung: https://vietnamindex.vn/hoat-dong-ngoai-hoi-tap-nap-trong-he-thong-ngan-hang-dieu-gi-dang-xay-ra-a188246.html