Chủ tịch Phát Đạt Corporation bị bán giải chấp gần 1 triệu cổ phiếu PDR

Chứng khoán Tân Việt cho biết, sẽ bán giải chấp chứng khoán đối với ông Nguyễn Văn Đạt – Chủ tịch CTCP Phát triển Bất động sản Phát Đạt (Phát Đạt Corporation, Mã: PDR) kể từ ngày 7/11/2022.

Công ty Cổ phần Chứng khoán Tân Việt (TVSI) vừa cho biết sẽ bán giải chấp chứng khoán đối với ông Nguyễn Văn Đạt – Chủ tịch CTCP Phát triển Bất động sản Phát Đạt. Theo đó, TVSI sẽ bán giải chấp 750.000 cổ phiếu PDR kể từ ngày 7/11/2022.

Đồng thời, TVSI cũng sẽ bán giải chấp 720.000 cổ phiếu PDR thuộc sở hữu của Công ty TNHH Phát Đạt Holdings. Đơn vị này đang là cổ đông lớn thứ 2 tại Phát Đạt (nắm gần 74 triệu cổ phiếu PDR, tương đương gần 11% vốn), chỉ sau ông Nguyễn Văn Đạt với tỉ lệ sở hữu gần 50% vốn Phát Đạt.

Bán giải chấp cổ phiếu (Force sell) là việc công ty chứng khoán thực hiện bán bớt cổ phiếu của nhà đầu tư để hạ tỉ lệ nợ về mức an toàn theo quy định. TVSI không giải thích rõ về khoản nợ của ông Đạt và cổ đông Phát Đạt tại công ty này. Tuy nhiên, đây có thể là phần tài sản đảm bảo cho các khoản vay của Phát Đạt tại TVSI.

Thời gian gần đây, do áp lực về dòng tiền, Phát Đạt vay ở nhiều nơi ngoài ngân hàng như công ty tài chính và các cá nhân. Các khoản vay này hầu hết đều được đảm bảo bằng cổ phiếu cá nhân ông Đạt và cổ đông công ty.

Tình trạng cổ phiếu PDR bị giảm giá khiến ông Đạt bị "réo tên" không phải chưa từng xảy ra. Hồi tháng 5/2022, Phát Đạt từng phải bổ sung thêm gần 2 triệu cổ phiếu PDR để tăng tài sản đảm bảo cho lô trái phiếu 500 tỷ đồng phát hành vào đầu năm 2022. Công ty này đã dùng 10 triệu cổ phiếu PDR của ông Nguyễn Văn Đạt làm tài sản đảm bảo. Giá thị trường của cổ phiếu PDR khi đó dao động quanh ngưỡng 90.000 đồng/cổ phiếu.

Sau đó, giá cổ phiếu PDR liên tục giảm về mức hơn 50.000 đồng/cổ phiếu. Điều này khiến tỷ lệ tài sản bảo đảm trên dư nợ gốc trái phiếu rơi xuống 164%, thấp hơn mức yêu cầu tối thiểu là 180%. Tính đến đầu tháng 11/2022, giá cổ phiếu PDR chỉ còn 35.000 đồng/cổ phiếu, giảm hơn 50% so với thời điểm đỉnh cao cuối năm 2021.

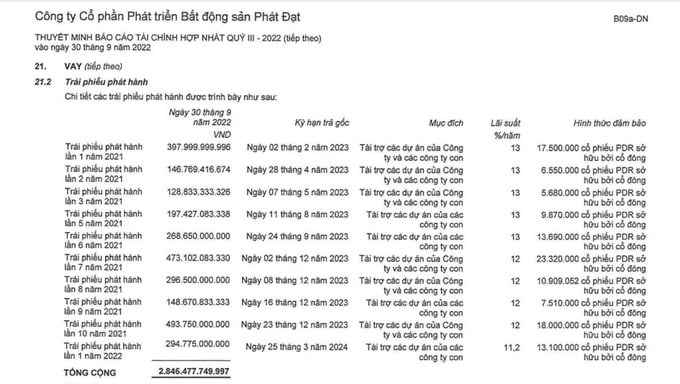

Phát hành trái phiếu và đảm bảo bằng cổ phiếu là hoạt động thường xuyên của Chủ tịch Nguyễn Văn Đạt. Tính đến ngày 30/9/2022, Phát Đạt đã phát hành hơn 2.800 tỷ đồng trái phiếu, được đảm bảo hoàn toàn với hơn 126 triệu cổ phiếu PDR. Chỉ riêng trong năm 2021, doanh nghiệp này thực hiện liên tục 10 đợt phát hành trái phiếu với lãi suất khá cao, khoảng 12-13%/năm.

Thị trường bất động sản khó khăn cùng với tham vọng thực hiện hàng loạt dự án lớn cùng lúc, khiến dòng tiền Phát Đạt bị âm liên tục. Để bù đắp, Phát Đạt tăng cường đi vay tiền. Ngoài vay ngân hàng, Phát Đạt còn phát hành trái phiếu và đi vay từ các tổ chức khác.

Chỉ riêng trong năm 2021, Phát Đạt thực hiện liên tục 10 đợt phát hành trái phiếu với lãi suất 12-13%/năm.

Đến cuối tháng 9/2022, Phát Đạt đã vay ngân hàng hơn 1.100 tỷ đồng. Vay từ các tổ chức tài chính gồm có Công ty Tài chính TNHH MTV Mirae Asset và ACA Vietnam Real Estate 3 LP. Vay các tổ chức khác như Công ty TNHH Dịch vụ Giải pháp Công nghệ Hoàng Anh và hai cá nhân. Lãi suất các khoản vay này khoảng 7,5-12%/năm. Đặc biệt, Phát Đạt cũng vay từ công ty liên kết là CTCP Đầu tư BĐS BIDICI hơn 780 tỷ đồng (Công ty chỉ thuyết minh là mượn tiền).

Chính vì tăng vay nợ nên chi phí lãi vay trong ba quý đầu năm của Phát Đạt tăng đột biến. Cụ thể, đến cuối tháng 9/2022, Phát Đạt phải trả 364 tỷ đồng lãi vay, con số này gấp hơn 4 lần so với cùng kỳ năm trước. Đáng chú ý, trong cơ cấu nợ nay, Phát Đạt lại ưu tiên tăng vay ngắn hạn. Vay ngắn hạn sau 9 tháng đầu năm 2022 tăng gần 60% trong khi vay dài hạn chỉ tăng hơn 20% so với cùng kỳ. Cơ cấu nợ vay này có phần khó hiểu, bởi đặc trưng của các doanh nghiệp bất động sản là phát triển dự án trong dài hạn.

Dòng tiền trong 9 tháng đầu năm 2022 của Phát Đạt cũng về mức thấp, chỉ dương hơn 50 tỷ đồng trong khi cùng kỳ là hơn 290 tỷ đồng. Đáng chú ý là dòng tiền từ hoạt động kinh doanh của doanh nghiệp này đã bị âm trong 3 quý liên tiếp, chủ yếu do tăng các khoản phải thu.

Link nội dung: https://vietnamindex.vn/chu-tich-phat-dat-corporation-bi-ban-giai-chap-gan-1-trieu-co-phieu-pdr-a189627.html