Gác lại giấc mơ IPO ở Mỹ, VNG làm ăn ra sao trước thềm đưa cổ phiếu lên UPCoM?

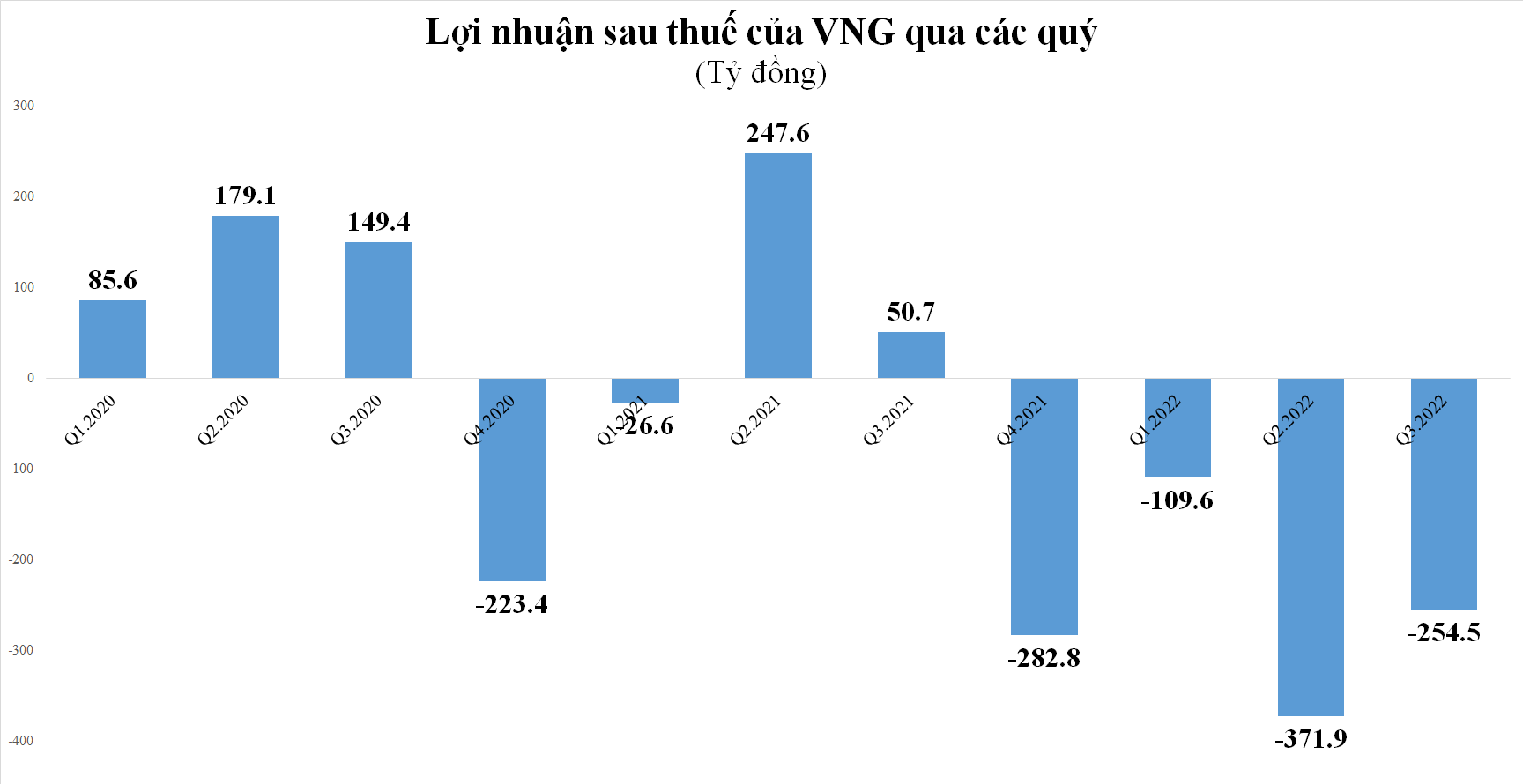

Quý 3/2022, VNG đang chịu lỗ sau thuế hơn 254 tỷ đồng, nâng lỗ lũy kế 9 tháng lên 764 tỷ đồng. Đây cũng là quý lỗ thứ tư liên tiếp của "kỳ lân" công nghệ này.

Trong thông báo mới đây, Công ty cổ phần VNG - một trong 4 "kỳ lân" (startup được định giá từ 1 tỷ USD trở lên) của Việt Nam công bố ngày 28/11 tới đây, công ty sẽ chốt danh sách cổ đông để làm thủ tục đăng ký chứng khoán tại Trung tâm lưu ký Chứng khoán Việt Nam (VSD).

Mục đích của việc chốt danh sách cổ đông được VNG thông báo là để thực hiện đăng ký lưu ký tập trung, phục vụ việc đăng ký giao dịch cổ phiếu của công ty trên sàn giao dịch chứng khoán công ty đại chúng chưa niêm yết (UPCoM) tại Sở Giao dịch chứng khoán.

VNG đề nghị các cổ đông có nhu cầu chuyển nhượng và nhận chuyển nhượng cổ phiếu làm thủ tục trước 17h ngày 28/11. Sau thời gian này, VNG sẽ dừng mọi thủ tục cho đến khi cổ phiếu giao dịch trên thị trường UPCoM tại Sở giao dịch chứng khoán. Việc chuyển nhượng cổ phần sau khi đã được đăng ký giao dịch được thực hiện theo quy định của cổ phiếu đăng ký giao dịch.

VNG cho biết thêm, sau khi chốt danh sách cổ đông, công ty sẽ tiếp tục hoàn tất các thủ tục khác để lưu ký, đăng ký giao dịch trên sàn giao dịch UPCoM tại Sở Giao dịch chứng khoán Hà Nội theo đúng quy định của pháp luật hiện hành. Công ty cũng cho biết sẽ hỗ trợ các cổ đông lưu ký chứng khoán tại VSD.

Lỗ 4 quý liên tiếp

Về tình hình kinh doanh, trước khi chuẩn bị lên sàn UPCoM, VNG ghi nhận 4 quý lỗ liên tiếp.

Trong đó, quý 3/2022, VNG đạt doanh thu thuần gần 2.100 tỷ đồng, giảm nhẹ 4% so với cùng kỳ năm trước, trong khi giá vốn hàng bán chỉ giảm 1%, còn hơn 1.157 tỷ đồng, kéo lãi gộp còn 943 tỷ đồng, giảm 7% so với cùng kỳ.

Dù chi phí tài chính giảm mạnh song công ty lại chịu khoản lỗ 27,6 tỷ đồng từ công ty liên kết (trong khi cùng kỳ lỗ 9,9 tỷ đồng) và lỗ khác cũng tăng đáng kể lên 26,1 tỷ đồng nên sau khi trừ đi các chi phí, VNG báo lỗ sau thuế quý 254,5 tỷ đồng trong quý 3 (cùng kỳ lãi 31,8 tỷ đồng). Đây cũng là quý thua lỗ thứ 4 liên tiếp của VNG.

|

| VNG lỗ liên tiếp trong 4 quý gần đây |

Lũy kế 9 tháng, doanh thu của VNG đạt gần 5.764 tỷ đồng, tương đương cùng kỳ năm ngoái. Tuy nhiên, lỗ sau thuế lũy kế lên tới hơn 764 tỷ đồng, trong đó, lỗ sau thuế của cổ đông công ty mẹ là 419,3 tỷ đồng (cùng kỳ lãi gần 529 tỷ đồng).

So với kế hoạch đặt ra tại đại hội đồng cổ đông năm 2022, VNG mới thực hiện được 56% mục tiêu doanh thu song lỗ sau thuế đã tiến khá gần con số dự kiến là lỗ sau thuế cả năm 993 tỷ đồng.

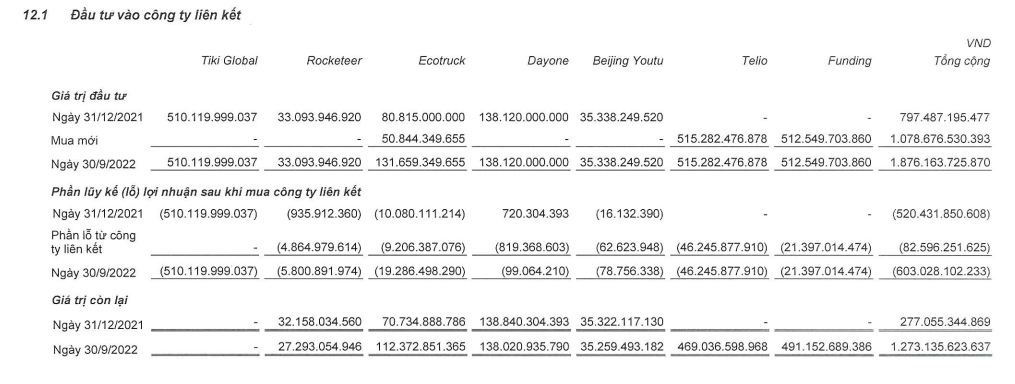

Theo báo cáo tài chính quý 3/2022, tính đến thời điểm 30/9/2022, lỗ lũy kế từ việc đầu tư của VNG vào các công ty liên kết đã lên tới hơn 603 tỷ đồng, tăng hơn 82 tỷ đồng so với cuối năm ngoái.

|

| Tính đến thời điểm 30/9/2022, lỗ lũy kế từ việc đầu tư của VNG vào các công ty liên kết đã lên tới hơn 603 tỷ đồng. Nguồn: BCTC hợp nhất quý 3/2022 của VNG |

Trong đó, khoản lỗ lớn nhất chủ yếu đến từ khoản đầu tư vào CTCP Zion (đơn vị sở hữu ZaloPay). Tính đến 30/9, VNG đã đầu tư vào CTCP Zion hơn 2.561 tỷ đồng, tăng 680 tỷ đồng so với đầu năm nhưng không thay đổi so với ngày 30/6. Tuy nhiên, quý vừa qua, công ty phải trích lập thêm 214 tỷ đồng vào đơn vị này (cuối quý 2, tổng trích lập gần 2.060 tỷ đồng).

Ngoài Zion, VNG còn phải gánh thêm các khoản lỗ từ công ty liên kết khác. Đến cuối tháng 9, công ty lỗ lũy kế tới 510 tỷ đồng tại Tiki Global, 46 tỷ đồng tại Telio, 21 tỷ đồng tại Funding Asia và 19 tỷ đồng tại Ecotruck (logistics)...

Tại ngày 30/9/2022, quy mô tổng tài sản của VNG đạt hơn 9.189 tỷ đồng, giảm không đáng kể so với đầu năm. Trong đó, tài sản ngắn hạn giảm hơn 2.153 tỷ đồng, còn hơn 5.125 tỷ đồng, chủ yếu do khoản đầu tư tài chính ngắn hạn giảm mạnh còn 837 tỷ đồng (giảm 67%) và phải thu ngắn hạn còn 1.340 tỷ đồng (giảm 26%).

Trong khi đó, tài sản dài hạn lại tăng hơn 107% lên hơn 4.063 tỷ đồng, chủ yếu do các khoản đầu tư vào công ty liên kết tăng mạnh.

Cũng tại thời điểm cuối quý 3, nợ ngắn hạn của VNG tăng 12%, lên 2.671 tỷ đồng, nợ dài hạn tăng 74%, lên 939 tỷ đồng.

Gác lại giấc mơ IPO tại Mỹ?

Việc đưa cổ phiếu lên giao dịch trên UPCoM là động thái có phần gây bất ngờ của VNG bởi trước đó nhiều thông tin cho rằng "kỳ lân" công nghệ này sẽ nối tiếp các startup tỷ đô trong khu vực như Grab, GoTo, Sea thực hiện IPO tại Mỹ.

Hồi tháng 7, DealStreetAsia dẫn nguồn tin cho biết, VNG đang tiến gần tới việc niêm yết tại Mỹ và đặt mục tiêu chào bán 12,5% cổ phần trong đợt IPO trên sàn Nasdaq.

Để niêm yết tại Mỹ, các cổ đông ngoại ở VNG sẽ phải hoán đổi cổ phần với một pháp nhân có trụ sở tại Cayman Islands.

Theo phương án tái cơ cấu được đề xuất, VNG dự kiến sẽ nhận chuyển nhượng 16,9 triệu cổ phần, tương đương 47,6% tổng số cổ phần của VNG từ 13 cổ đông nước ngoài. Thương vụ phải đảm bảo quy định về tỷ lệ sở hữu nước ngoài không vượt quá 49%.

Trong khi đó, nhiều khả năng một pháp nhân khác có trụ sở tại Việt Nam, hoạt động theo mô hình "holding" sẽ thực hiện mua 10 triệu cổ phiếu của VNG, tương đương 27,8% cổ phần.

Nếu thực hiện theo phương án này, trước thềm IPO, cơ cấu cổ đông của VNG sẽ gồm 3 nhóm chính: pháp nhân có trụ sở tại Cayman Islands nắm giữ 49% cổ phần; công ty 'holding" có trụ sở tại Việt Nam sở hữu 21,2% cổ phần; trong khi nhà đầu tư trong nước nắm giữ 29,8% cổ phần.

Giám đốc điều hành kiêm người sáng lập VNG, ông Lê Hồng Minh, dự kiến sẽ nắm giữ cổ phiếu phổ thông loại B với 51% quyền biểu quyết nhưng không có quyền kinh tế tại công ty mới.

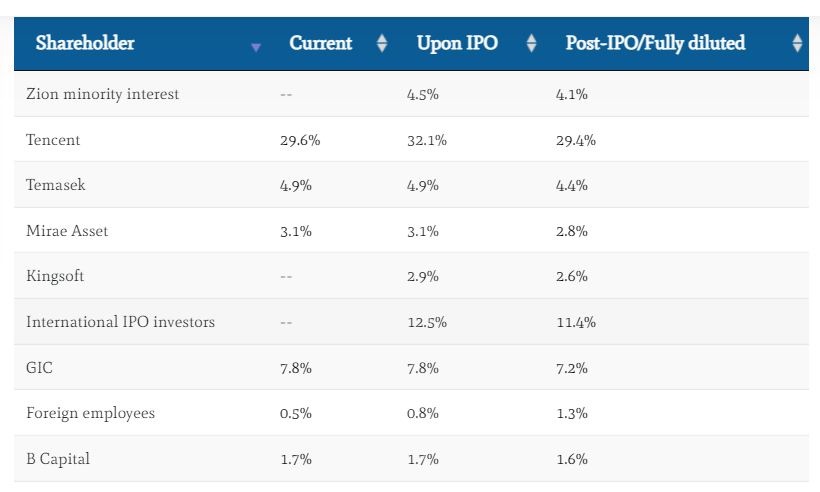

|

| Cơ cấu cổ đông lớn tại VNG. Nguồn: DealStreetAsia |

Tại thời điểm tháng 7, DealStreetAsia cho biết, trong cơ cấu cổ đông của VNG, Tencent là cổ đông lớn nhất với tỷ lệ sở hữu 32,1% (thông qua hai quỹ Tenacious Bulldog Holdings Limited và Prosperous Prince Enterprises Limited), quỹ GIC của Singapore nắm giữ 7,8% (thông qua Gamvest Pte Ltd), Temasek 4,9%, Mirae Asset và B Capital lần lượt sở hữu 3,1% và 1,7%.

Song trong thông báo trước thềm chốt danh sách cổ đông để niêm yết cổ phiếu trên UPCoM, VNG thông tin Gamvest Pte. Ltd, Prosperous Prince Enterprises Limited, và Tenacious Bulldog Holdings Limited đã thoái tổng cộng 13,42 triệu cổ phần, tương ứng 37,459% vốn điều lệ VNG, qua đó không còn là cổ đông lớn tại "kỳ lân" công nghệ này.

Như vậy, mặc dù, VNG đã đạt được biên bản thỏa thuận để niêm yết với Nasdaq từ năm 2017. Và tháng 8 năm ngoái, Bloomberg cũng đưa tin, VNG đang để mắt đến một đợt IPO thông qua một công ty mua lại có mục đích đặc biệt (SPAC) với mức định giá khoảng 2-3 tỷ USD. Tuy nhiên, đến hiện tại VNG đã chọn con đường niêm yết trong nước và gác lại giấc mơ IPO tại Mỹ.

Link nội dung: https://vietnamindex.vn/gac-lai-giac-mo-ipo-o-my-vng-lam-an-ra-sao-truoc-them-dua-co-phieu-len-upcom-a192289.html