Hiểm họa từ trái phiếu doanh nghiệp không tài sản bảo đảm

Khi lãi suất tiền gửi tiền vay hạ thấp để hỗ trợ sản xuất thì lãi suất trái phiếu doanh nghiệp trở thành "mồi nhử" dòng tiền huy động từ nhà đầu tư và dân cư...

Mặc dù trái phiếu không tài sản bảo đảm hoặc tài sản bảo đảm chính là cổ phiếu của mình nhưng hàng đẩy ra đến đâu hết đến đó. Đáng chú ý, một lượng lớn nằm trong tay ngân hàng và công ty chứng khoán.

"TAY KHÔNG" VẪN CÓ THỂ "BẮT GIẶC"

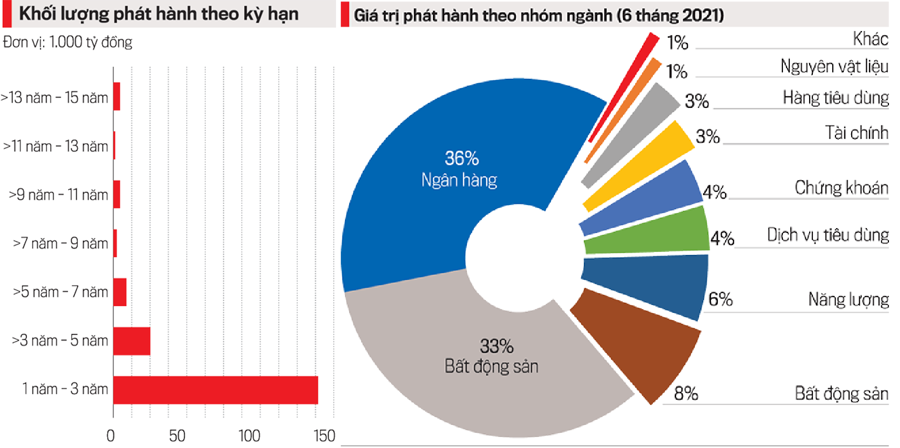

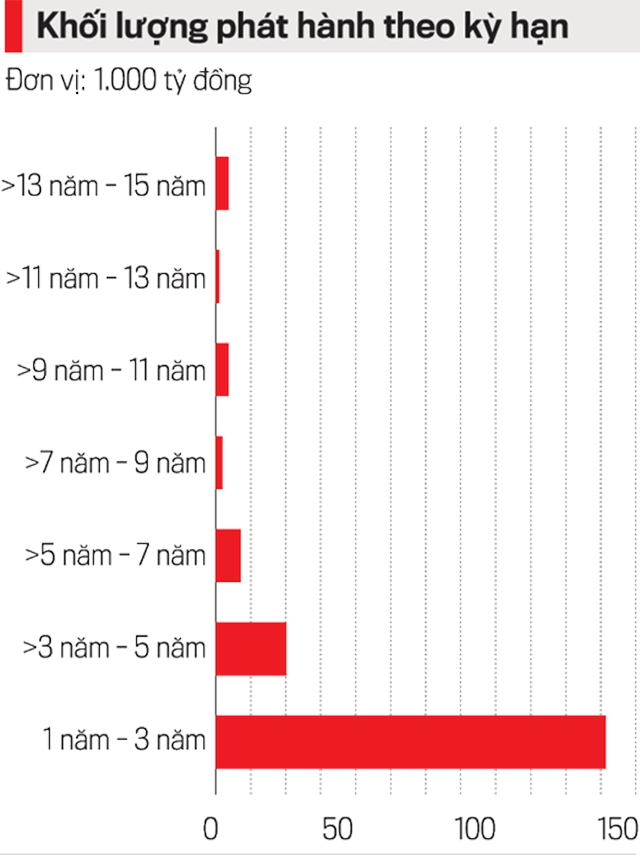

Theo báo cáo của Hiệp hội Trái phiếu Việt Nam (VBMA), trong tháng 6/2021, có 92 đợt phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị phát hành đạt 53.773 tỷ đồng. Luỹ kế 6 tháng đầu năm 2021, có 306 đợt phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị phát hành đạt 186.683 tỷ đồng, trong đó, có 293 đợt phát hành riêng lẻ với tổng giá trị phát hành là 177.098 tỷ đồng và 13 đợt phát hành ra công chúng giá trị 9.584 tỷ đồng.

Cuộc đua phát hành trái phiếu sát nút khi ngân hàng huy động được 68.113 tỷ đồng, bất động sản xếp vị trí thứ hai với tổng khối lượng 61.988 tỷ đồng.

Theo ông Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng, trên thế giới, trái phiếu thường không có tài sản bảo đảm. Như tại Mỹ, doanh nghiệp phát hành trái phiếu thường là doanh nghiệp lớn, có báo cáo tài chính rõ ràng, tình hình tài chính ổn định và có xếp hạng tín nhiệm.

Các nhà đầu tư sau khi nghiên cứu, phân tích báo cáo tài chính của nhà phát hành và xem xếp hạng tín nhiệm của doanh nghiệp, sẽ đưa ra quyết định. Tuy nhiên, ở Việt Nam thì ngược lại, nhiều doanh nghiệp có quy mô nhỏ và vừa, với tình hình tài chính không mấy sáng sủa, không có xếp hạng tín nhiệm cũng huy động vốn thành công.

"Đáng lưu ý, trong tháng 6, có đến 72,4% khối lượng trái phiếu phát hành không có tài sản bảo đảm. Trong nhóm trái phiếu bất động sản, 19,4% khối lượng trái phiếu phát hành không có tài sản bảo đảm.

Tính chung 6 tháng đầu năm, trong gần 62 nghìn tỷ đồng trái phiếu bất động sản phát hành, có khoảng 25,4% trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu".

Hiệp hội Trái phiếu Việt Nam (VBMA).

Trao đổi với VnEconomy, vị chuyên gia này phân tích “người dân, nhà đầu tư nhỏ lẻ mua trái phiếu vì họ thấy bóng dáng của ngân hàng đứng đằng sau trái phiếu, nhầm tưởng trái phiếu được các ngân hàng bảo lãnh, nên đặt lòng tin. Ngoài ra, trái phiếu doanh nghiệp duy trì lãi suất khá cao, có thể gấp đôi, gấp ba lãi suất tiền gửi ngân hàng, rất hấp dẫn với các nhà đầu tư ở Việt Nam”.

Đánh giá về vấn đề sử dụng cổ phiếu làm tài sản bảo đảm khi phát hành trái phiếu, TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV, Giám đốc Viện Đào tạo và Nghiên cứu BIDV phân tích: cổ phiếu doanh nghiệp phản ánh tình hình sản xuất kinh doanh của doanh nghiệp, nhiều khi giá cổ phiếu trồi sụt, tăng nóng rồi giảm mạnh. Đương nhiên khi doanh nghiệp khó khăn, giá cổ phiếu sẽ đi xuống, giá trị tài sản đảm bảo sẽ sụt giảm.

Nếu nhà đầu tư yêu cầu bổ sung tài sản đảm bảo chắc khó, vì lúc đó, doanh nghiệp chưa chắc đã có tài sản đảm bảo để bổ sung, hoặc hết cổ phiếu, hoặc hết tài sản cố định. Bởi vậy, theo ông Lực, nhà đầu tư cần phải tính toán kỹ, tuỳ khẩu vị rủi ro và khả năng chấp nhận rủi ro đến đâu để đưa ra quyết định đầu tư.

Chuyên gia Nguyễn Trí Hiếu cho rằng, tài sản bảo đảm bằng cổ phiếu chỉ có giá trị với hai điều kiện.

Thứ nhất, cổ phiếu của doanh nghiệp có giá trị thực trên thị trường. Nhà đầu tư cũng dễ dàng mua đi bán lại, chuyển nhượng giấy tờ có giá này.

Thứ hai, nhà đầu tư phải đảm bảo cổ phiếu của doanh nghiệp được chuyển nhượng cho nhà đầu tư dễ dàng như tài sản thế chấp. Tức là, số lượng cổ phiếu này phải đăng ký ở cơ quan lưu ký, được khoanh lại trở thành tài sản bảo đảm cho lượng trái phiếu phát hành sắp tới. Phải có tài liệu chứng thực, còn nếu doanh nghiệp tuyên bố chung chung, thì không có giá trị.

NÂNG LÃI SUẤT THÌ DÙ LỖ VẪN PHÁT HÀNH THÀNH CÔNG

Soi lại danh sách doanh nghiệp phát hành trái phiếu tháng 6 vừa qua, có những doanh nghiệp không tài sản bảo đảm, không bảo lãnh thanh toán, không xếp hạng, trong khi bức tranh tài chính không mấy khả quan, vẫn phát hành thành công.

Mới đây, chuỗi cầm đồ F88 phát hành thành công 100 tỷ đồng trái phiếu. Đây là lần thứ 7 trong năm 2021, doanh nghiệp này huy động thành công qua kênh trái phiếu riêng lẻ, nâng tổng giá trị huy động lên mức 700 tỷ đồng.

Được biết, tất cả các đợt phát hành tại F88 đều là các trái phiếu không chuyển đổi và không có tài sản đảm bảo, lãi suất neo ở mức 12% - 13%/năm. Nhìn vào hệ số nợ phải trả/vốn chủ sở hữu của F88, năm 2020, chỉ số này đã tăng lên 2,31 lần từ mức 1,41 lần năm 2019, chủ yếu do tăng dư nợ trái phiếu. Về tình hình kinh doanh, năm 2020, doanh nghiệp này báo lãi sau thuế chỉ đạt 44,8 tỷ đồng, hoàn thành được 12% kế hoạch cả năm.

Bên cạnh đó, nổi bật trong số đơn vị lấy cổ phiếu làm tài sản đảm bảo cho việc huy động trái phiếu phải kể đến Tiki. Tháng 6 vừa qua, Công ty cổ phần Tiki vừa huy động thành công 1.000 tỷ đồng trái phiếu riêng lẻ, với tài sản đảm bảo là cổ phiếu của doanh nghiệp được định giá “khủng” 602.838,5 đồng/cổ phiếu.

Tham gia tích cực vào cuộc đua “đốt tiền” cùng các đại gia thương mại điện tử, năm 2016 và 2017, Tiki báo lỗ lần lượt là 179 tỷ và 282 tỷ đồng. Đến năm 2018, con số lỗ tăng đột biến lên hơn 750 tỷ và Tiki tiếp tục lỗ hơn 320 tỷ đồng trong năm tiếp theo.

Ngoài ra, nhiều ông lớn bất động sản nổi danh như Novaland cũng vừa phát hành 1.000 tỷ đồng trái phiếu, được đảm bảo bằng cổ phần NVL thuộc sở hữu của Novagroup. Về tình hình tài chính của Novaland, theo báo cáo tài chính hợp nhất mới công bố, tính đến cuối quý 2/2021, Novaland có nợ phải trả là 131,6 nghìn tỷ đồng, lớn gấp 3,3 lần vốn chủ sở hữu cùng thời điểm. Điểm lại, trong thời gian từ ngày 1/4 đến nay, cổ phiếu NVL liên tục tăng nóng trên thị trường. Từ mức giá 60.000 đồng/cổ phiếu, NVL đã tăng gấp đôi lên 121.000 đồng/cổ phiếu chỉ sau 3 tháng, sau đó giảm gần 11% về mức 108.000 đồng khi chốt phiên ngày 5/8.

ẨN GIẤU NHIỀU RỦI RO, NGUY CƠ VỠ NỢ CAO

Trao đổi với báo giới gần đây, ông Nguyễn Hoàng Dương, Phó Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính, Bộ Tài chính khuyến cáo nhà đầu tư cần hết sức lưu ý là lãi suất cao sẽ đi kèm với rủi ro cao. Do đó, phải hết sức thận trọng đánh giá kỹ về các rủi ro trước khi quyết định mua trái phiếu.

Đồng thời, nhà đầu tư trái phiếu cũng cần lưu ý việc các tổ chức cung cấp dịch vụ như công ty chứng khoán, ngân hàng thương mại phân phối trái phiếu doanh nghiệp không có nghĩa là các tổ chức này đảm bảo an toàn cho việc đầu tư vào doanh nghiệp. Các tổ chức này chỉ là doanh nghiệp cung cấp dịch vụ, hưởng phí dịch vụ từ doanh nghiệp phát hành mà không chịu trách nhiệm về việc doanh nghiệp có hoàn trả được gốc, lãi trái phiếu khi đến hạn hay không.

"Trong trường hợp doanh nghiệp phát hành trái phiếu, nhà đầu tư không có khả năng kiểm tra, giám sát việc sử dụng vốn, họ cũng không làm sao để kiểm soát được tình hình tài chính, sức khỏe của doanh nghiệp, đảm bảo khả năng trả nợ. Chính vì vậy, ở Việt Nam, đầu tư trái phiếu rất rủi ro".

Ông Nguyễn Trí Hiếu, chuyên gia tài chính ngân hàng.

Cũng theo ông Nguyễn Trí Hiếu, nhà đầu tư khi mua trái phiếu phải nắm rõ, có hai loại bảo lãnh. Thứ nhất, bảo lãnh phân phối. Nghĩa là, nếu nhà phát hành không hết, ngân hàng sẽ cam kết mua hết trái phiếu còn lại. Thứ hai, bảo lãnh thanh toán. Có nghĩa là nhà đầu tư mua trái phiếu của nhà phát hành, trong trường hợp rủi ro, nhà phát hành không trả được nợ, thì ngân hàng sẽ trả thay.

Tuy nhiên, các ngân hàng thường là bảo lãnh phân phối và chỉ hỗ trợ cho việc phát hành trái phiếu.

Ông Hiếu cũng lưu ý thêm, trái phiếu là công cụ nợ, nhà đầu tư sở hữu trái phiếu doanh nghiệp không có quyền lực như ngân hàng. Bởi, khi ngân hàng cho vay, họ nắm giữ tài sản đảm bảo, đồng thời, có thể cử nhân viên đến từng quý, từng tháng để xem sổ sách, bảo đảm có nguồn trả nợ và giám sát kế hoạch sử dụng vốn doanh nghiệp.

Một điểm đáng lưu ý nữa, vị chuyên gia này cho biết, có những đơn vị phát hành trái phiếu đợt sau với lãi suất cao để trả nợ ngân hàng hay đảo nợ cho số lượng trái phiếu đã phát hành trước đó. “Nhà phát hành dùng tiền đó biến nợ xấu thành nợ tốt, biến nợ cũ thành nợ mới, rất nguy hiểm. Trong trường hợp nhà đầu tư sau không tham gia mua trái phiếu doanh nghiệp nữa, lúc này nguy cơ vỡ nợ là rất cao”, ông Hiếu cảnh báo.

Link nội dung: https://vietnamindex.vn/hiem-hoa-tu-trai-phieu-doanh-nghiep-khong-tai-san-bao-dam-a62506.html