Chứng khoán Việt đang “rẻ” đến mức nào?

Nếu kỳ vọng doanh nghiệp giữ được tốc độ tăng trưởng 27% vào năm 2022 thì chứng khoán Việt Nam đang được giao dịch ở mức P/E 13,2 lần...

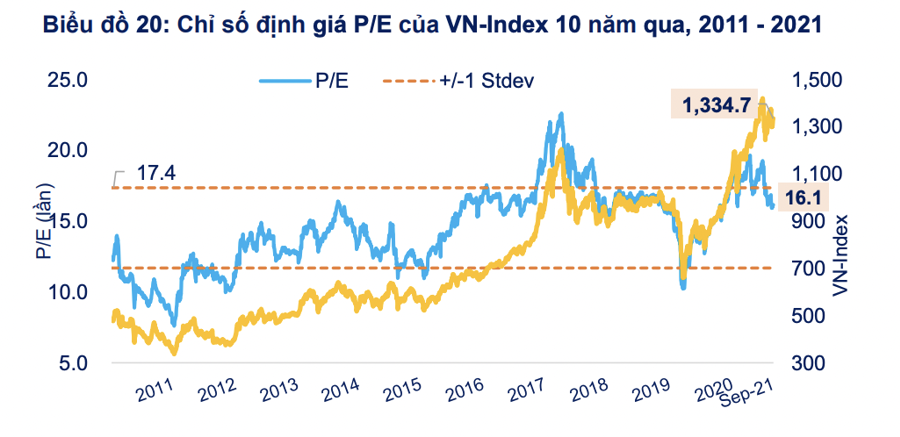

Vn-Index hiện được định giá P/E ở mức 16,3x lợi nhuận trượt 4 quý gần nhất đến hết quý 2 năm 2021, thấp hơn mức trung bình 10 năm cộng một độ lệch chuẩn (17,4x) và tương đương mức định giá trung bình trong giai đoạn 1 năm trước khi Covid-19 khởi phát. Vậy mức định giá này đắt hay rẻ?

GIÁ CỔ PHIẾU ĐANG RẺ SO VỚI TRIỂN VỌNG LỢI NHUẬN

Theo đánh giá mới nhất của FiinPro, so với lãi suất tiền gửi 4,4% thì sẽ có sức hấp dẫn tương đương với P/E của thị trường chứng khoán ở mức 23,8x lần (100/4,4 và điều chỉnh 5% thuế thu nhập trên tiền gửi).

Nếu so với dự báo lợi nhuận cả năm 2021 và tiềm năng lợi nhuận 2022 thì rõ ràng giá cổ phiếu rẻ. Lý do là nếu lợi nhuận sau thuế 2H2021 tương đương cùng kỳ 2020 thì tăng trưởng lợi nhuận cả năm 2021 vẫn có thể đạt 31,5%, tức là chúng ta hiện đang giao dịch ở mức 16,0 lần lợi nhuận 2021.

Nếu cùng kỳ vọng doanh nghiệp giữ được tốc độ tăng trưởng 27% vào năm 2022 thì chứng khoán Việt Nam đang được giao dịch ở mức 13,2 lần lợi nhuận 2022.

Nhiều ý kiến cho rằng con số này khó đạt được do dịch Covid-19, nhưng quan sát cho thấy trong nhiều ngành, ngoại trừ các ngành bị ảnh hưởng trực tiếp như Hàng không và Du lịch, thì bối cảnh hiện nay lại là cơ hội cho nhiều doanh nghiệp lớn đầu ngành, đủ tiềm lực tài chính để có thể gia tăng thị phần và gia tăng hiệu quả trong giai đoạn hậu Covid-19 này, ví dụ như MSN.

"Quan trọng nhất trong bối cảnh hiện nay, đắt không có nghĩa là thị trường sẽ xuống mà nó phụ thuộc chính vào “cầu” về cổ phiếu, thể hiện qua dòng tiền mới và tâm lý chung của thị trường thay vì chỉ đơn giản dựa trên yếu tố nội tại và triển vọng lợi nhuận của doanh nghiệp.

Ví dụ như TTCK Ấn Độ, chứng khoán tăng mạnh sau giai đoạn “chết chóc” vào tháng 5 vừa qua và chỉ số Sensex đang được định giá ở mức PE gấp đôi của VN-Index do dòng tiền mới từ nhà đầu tư trong bối cảnh lãi suất thấp. Ở chiều ngược lại, rẻ không có nghĩa là thị trường sẽ lên tiếp nếu như không có sự hỗ trợ của dòng tiền và tâm lý giao dịch ổn định của nhà đầu tư cá nhân", FiinPro nhấn mạnh.

2021 - NĂM KỶ LỤC HUY ĐỘNG VỐN QUA PHÁT HÀNH

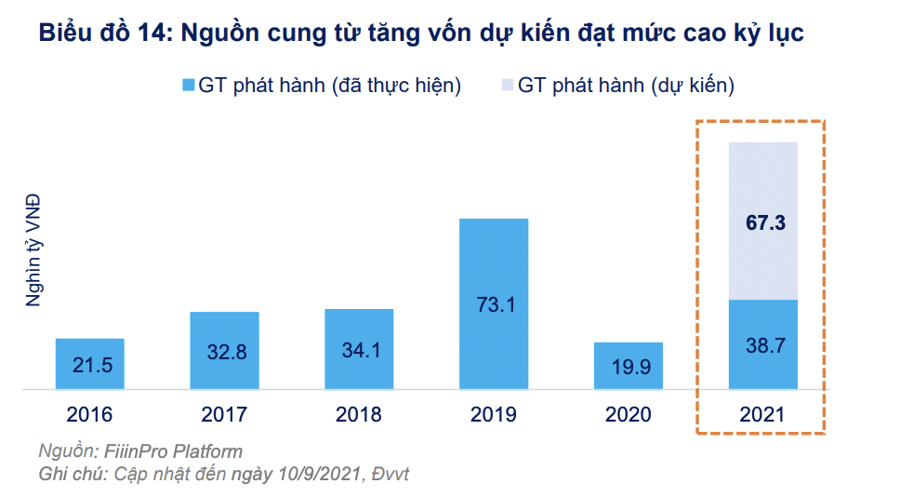

Về cung cổ phiếu, theo kế hoạch được đại hội cổ đông 2021 thông qua, các doanh nghiệp niêm yết dự kiến sẽ huy động 67,3 nghìn tỷ đồng qua phát hành thêm 6,3 tỷ cổ phiếu từ nay đến cuối năm. Xét về giá trị, lượng phát hành dự kiến này tương đương gần 2,6% vốn hóa toàn thị trường theo free-float và gấp 6,3 lần khối lượng giao dịch trung bình phiên trong 1 tháng qua nếu xét về khối lượng.

Phần lớn giá trị phát hành này thuộc về nhóm Ngân hàng (bao gồm VCB, BID, LPB, TPB), Bất động sản (FLC, IDC, DIG, EIN), Môi giới chứng khoán (HCM, SSI, BSI), và Tài nguyên Cơ bản (MSR).

Nếu thực hiện thành công, năm 2021 sẽ là năm kỷ lục về huy động vốn qua phát hành của các doanh nghiệp niêm yết (bao gồm 38,7 nghìn tỷ đồng đã thực hiện từ đầu năm đến nay).

Phát hành cổ phiếu sẽ tạo thêm nguồn cung cổ phiếu ra thị trường và FiinPro cho rằng điều này cũng sẽ tạo động lực ngắn hạn và nâng đỡ giá cổ phiếu. Thực tế này đã diễn ra với một số cổ phiếu Chứng khoán giai đoạn trước. Ngoài ra, lượng cổ phiếu niêm yết lần đầu, đạt 3,4 tỷ đơn vị (tính theo free-float) với tổng vốn hóa gần 103,9 nghìn tỷ tính đến ngày 14/9/2021, cũng là nguồn cung quan trọng cho thị trường.

Ban lãnh đạo và Cổ đông lớn dự kiến sẽ bán ra 198,7 triệu cổ phiếu từ nay đến hết tháng 10 trong khi khối lượng mua vào dự kiến là 71,7 triệu đơn vị, tương đương lượng bán ròng khoảng 95 triệu cổ phiếu với giá trị ròng ước đạt 3,6 nghìn tỷ đồng. Lượng giao dịch mua/bán của Ban lãnh đạo và Cổ đông lớn là khá nhỏ so với quy mô giao dịch toàn thị trường nhưng sẽ có tác động nhất định đến xu hướng giá của một số cổ phiếu đơn lẻ.

Về cầu cổ phiếu, hiện chủ yếu đến từ nhà đầu tư cá nhân. Trong bối cảnh khối ngoại vẫn duy trì trạng thái bán ròng mạnh và tổ chức trong nước cũng trong xu hướng bán ra kể từ đầu tháng 8-2021 thì dòng tiền từ nhà đầu tư cá nhân vẫn tiếp tục tăng mạnh. Nhà đầu tư cá nhân mua ròng gần 16,7 nghìn tỷ đồng từ đầu tháng 8, cao gấp 7 lần mức mua ròng trong tháng trước đó. Lũy kế từ đầu tháng 7, giá trị mua ròng của nhà đầu tư cá nhân đạt 19,1 nghìn tỷ đồng.

Trong xu hướng dòng tiền đang đổ vào các cổ phiếu ngoài VN30,nhà đầu tư cá nhân đang đẩy mạnh mua ròng cổ phiếu bất động sản khu công nghiệp, Phân bón và duy trì mua ròng nhẹ với nhóm Phân phối Xăng dầu. Đây là các ngành có quy mô vốn hóa vừa và nhỏ và triển vọng lợi nhuận khá tích cực hỗ trợ bởi những câu chuyện riêng.

VẬY NHÓM CỔ PHIẾU NÀO ĐÁNG QUAN TÂM?

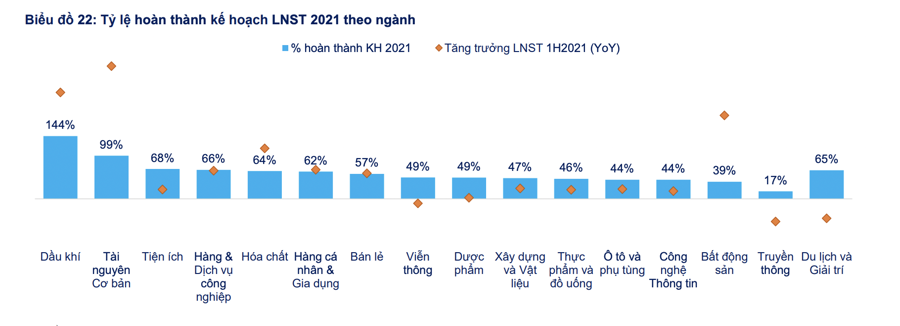

Dựa trên bối cảnh Covid hiện nay và Cầu và Cung về cổ phiếu đó, cộng với các số liệu về thực tế và triển vọng lợi nhuận cả năm 2021, FiinPro vẫn cho rằng một số ngành có thể coi là điểm sáng trong bối cảnh hiện tại.

Theo đó, nhóm ngành hưởng lợi từ xuất khẩu duy trì tăng: Thép, Hóa chất, Hàng & Dịch vụ công nghiệp. Nhóm ngành hưởng lợi từ nhu cầu tiêu thụ tăng đột biến trong giai đoạn giãn cách xã hội: Thực phẩm.

Nhóm ngành hồi phục mạnh trở lại sau giãn cách các tỉnh thành mở cửa từng phần thay vì thực hiện giãn cách toàn bộ như hiện nay: Bán lẻ và sau đó là Bất động sản. Nỗ lực đẩy mạnh giải ngân đầu tư công của Chính phủ nhằm đẩy mạnh và bù lại tác động của Covid sẽ là chất xúc tác cho ngành: Xây dựng & Vật liệu.

Ngành tài chính bao gồm ngân hàng, bảo hiểm và chứng khoán cũng được chúng tôi cập nhật trong bản báo cáo này do sự đóng góp và dẫn dẵn của nhóm này đến xu hướng thị trường nói chung. Ngoài ra, các ngành sẽ tiếp tục được hưởng lợi bao gồm: công nghệ và cung cấp giải pháp, thiết bị công nghệ; tiện ích: nước sạch, điện; và sản xuất bao bì, logistic.

Link nội dung: https://vietnamindex.vn/chung-khoan-viet-dang-re-den-muc-nao-a70391.html