Ngày 24/08, HĐQT CTCP Tập đoàn Đất Xanh (HOSE: DXG) đã duyệt phương án phát hành trái phiếu chuyển đổi quốc tế, được thông qua tại ĐHĐCĐ thường niên 2022.

Theo phương án công bố tại ĐHĐCĐ thường niên, trong năm nay, DXG sẽ phát hành trái phiếu quốc tế bằng USD cho đối tượng là nhà đầu tư nước ngoài, không kèm chứng quyền, với tổng mệnh giá tối đa là 300 triệu USD.

Số tiền thu được sẽ dùng để thanh toán các chi phí liên quan đến đợt phát hành; cấp vốn cho một số dự án và bổ sung vốn lưu động của Công ty.

Kỳ hạn của lô trái phiếu có thể lên đến 60 tháng kể từ ngày phát hành, phụ thuộc vào điều kiện thị trường. Lãi và tiền gốc của trái phiếu sẽ được trả bằng đồng USD. Trường hợp HĐQT chọn phát hành trái phiếu chuyển đổi, trái chủ sẽ có quyền chuyển đổi trái phiếu thành cổ phiếu phổ thông. Giá chuyển đổi phụ thuộc vào điều kiện thị trường tại thời điểm phát hành và thỏa thuận với nhà đầu tư.

Trả lời ý kiến cổ đông xoay quanh đợt phát hành trái phiếu chuyển đổi, Chủ tịch DXG - ông Lương Trí Thìn cho biết, Công ty chốt được với đối tác nước ngoài. Dự kiến trong quý 2 và quý 3 sẽ kết thúc quá trình phát hành trái phiếu.

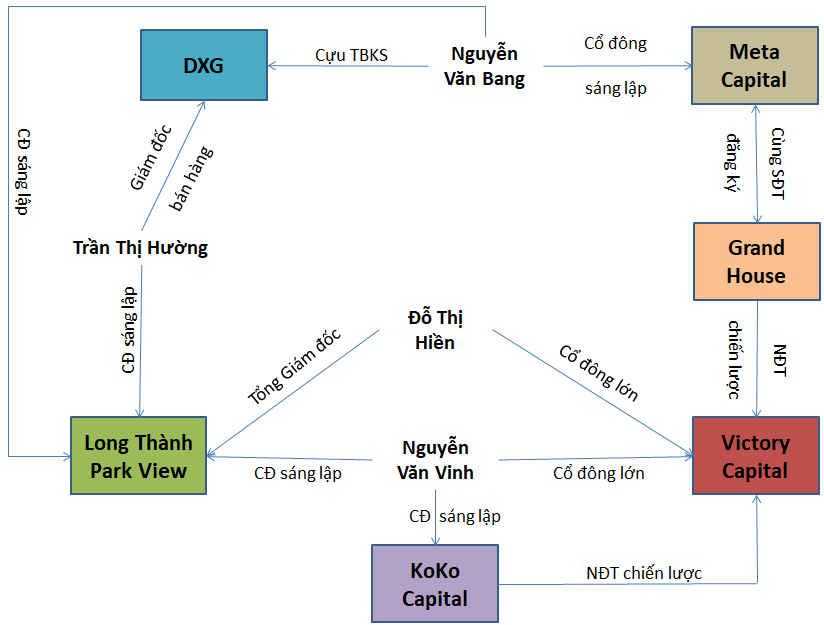

Mối quan hệ phức tạp

Điều đáng chú ý, thời gian thực hiện đợt phát hành trái phiếu này của DXG lại diễn ra gần như cùng lúc với đợt phát hành cổ phiếu riêng lẻ của một công ty bất động sản niêm yết trên sàn khác và ít nhiều có liên quan đến DXG đó là CTCP Victory Capital (HOSE: PTL).

Theo Nghị quyết HĐQT của PTL, Công ty dự kiến sẽ cho phát hành riêng lẻ 100 triệu cp vào quý 3 và quý 4/2022, sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận. Nếu phát hành thành công, vốn điều lệ Công ty sẽ tăng gấp đôi, lên 2,000 tỷ đồng.

Với 1,000 tỷ đồng huy động được từ đợt phát hành, PTL dự kiến góp thêm vốn cho 2 công ty con là CTCP Đầu tư Bất động sản Tiến Phát Đạt và CTCP Đầu tư Bất động sản Phúc Khang Gia, mỗi công ty 350 tỷ đồng; 250 tỷ đồng sẽ được Công ty dùng để mở rộng quỹ đất, còn 50 tỷ đồng sẽ dùng bổ sung vốn lưu động của Công ty.

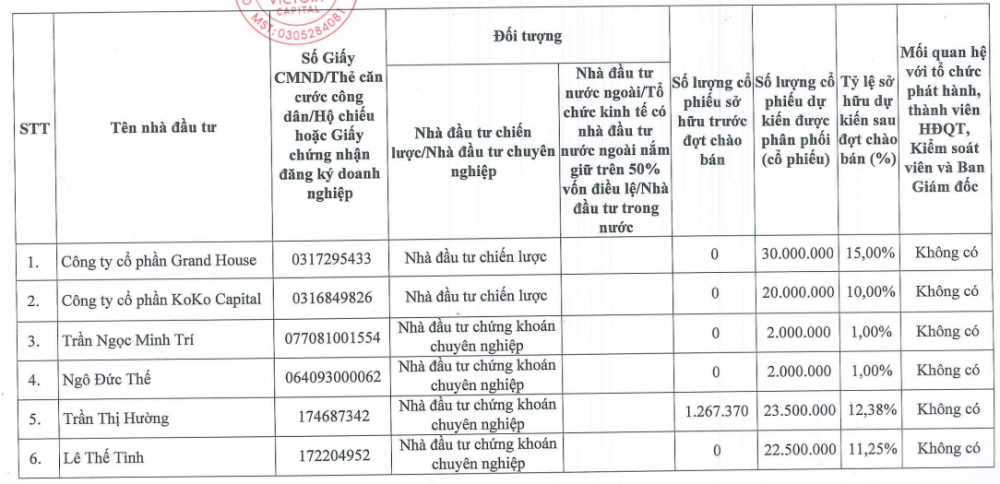

PTL cũng công bố danh sách các nhà đầu tư sẽ tham gia đợt phát hành cổ phiếu, bao gồm 2 tổ chức là CTCP Grand House và CTCP KoKo Capital; cùng 4 cá nhân có “dây mơ rễ má” và có tầm ảnh hưởng lớn DXG.

Đầu tiên là bà Trần Thị Hường (sinh năm 1996), Giám đốc Bán hàng của CTCP Dịch vụ Bất động sản Đất Xanh (HOSE: DXS) - công ty con của DXG.

Bên cạnh vị trí Giám đốc Bán hàng tại DXS, bà Hường còn là cổ đông sáng lập của một công ty bất động sản khác là CTCP Long Thành Park View - một mắt xích cho thấy sự liên quan giữa các cổ đông mới của PTL với DXG.

Đi sâu vào cơ cấu cổ đông của Long Thành Park View đề cập ở trên sẽ thấy rõ hơn mối quan hệ giữa PTL và DXG hiện tại.

Long Thành Park View được thành lập từ tháng 7/2021 với vốn điều lệ 100 tỷ đồng, bởi 3 cổ đông gồm ông Nguyễn Văn Vinh (99.8%), ông Nguyễn Văn Bang (0.1%) và bà Trần Thị Hường (0.1%). Ngoài bà Hường, ông Bang cũng có liên hệ với DXG khi từng là Trưởng Ban Kiểm soát tại đây, giai đoạn 2017-2020. Trong khi đó, ông Vinh lại là cổ đông lớn thứ 2 của PTL với tỷ lệ 20.08%.

Một lãnh đạo khác của Long Thành Park View cũng đang nắm giữ cổ phần tại PTL là bà Đỗ Thị Hiền, Tổng Giám đốc kiêm Người đại diện pháp luật của Long Thành Park View. Bà Hiền là cổ đông lớn nhất tại PTL với tỷ lệ sở hữu 23.96%.

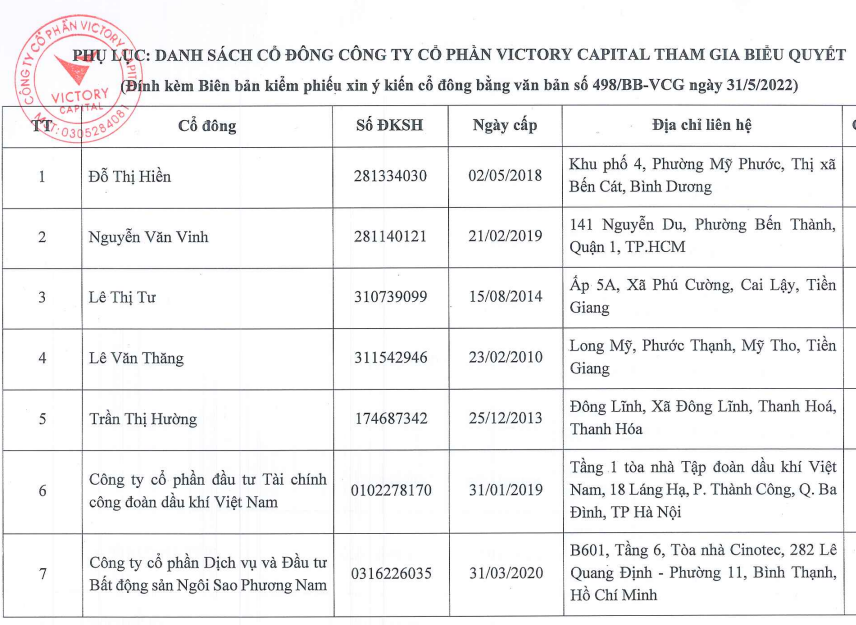

Danh sách một số cổ đông tham gia biểu quyết tại ĐHĐCĐ bất thường hồi tháng 5/2022 của PTL

Được biết, trong danh sách một số cổ đông tham gia biểu quyết tại ĐHĐCĐ bất thường hồi tháng 5/2022 của PTL còn có 1 nhân vật đáng chú ý khác là ông Nguyễn Phước Minh, người từng là Chủ tịch HĐQT Ngân hàng TMCP Sài Gòn Công Thương - Saigonbank (UPCoM: SGB).

Hồi tháng 12/2020, bà Đỗ Thị Hiền và ông Nguyễn Văn Vinh trở thành cổ đông lớn của PTL sau khi mua vào lần lượt hơn 16 triệu cp (16.26%) và gần 10 triệu cp (9.83%)

Đến cuối năm 2021, trong bối cảnh cổ đông lớn của PTL lúc bấy giờ là Tổng CTCP Xây lắp Dầu khí Việt Nam (UPCoM: PVX) tiến hành thoái sạch vốn, ông Vinh, bà Hiền cùng 2 cá nhân khác là ông Lê Văn Thăng và bà Lê Thị Tư mua vào số cổ phiếu PTL đúng bằng 36 triệu cp mà PVX đã chuyển nhượng. Khả năng cao đây là giao dịch thỏa thuận giữa các bên.

Danh sách cổ đông lớn của PTL có ông Lê Văn Thăng và bà Lê Thị Tư hiện không giữ chức vụ gì tại DXG, tuy nhiên trong quá khứ, vào tháng 5/2017, hai cá nhân này đã cùng DXG trở thành cổ đông chiến lược của CTCP Đầu tư LDG (HOSE: LDG) khi tham gia vào đợt phát hành hơn 53.5 triệu cp của LDG lúc bấy giờ.

Trở lại với danh sách nhà đầu tư tham gia đợt mua 100 triệu cp của PTL sắp tới, 2 cổ đông tổ chức, đồng thời là nhà đầu tư chiến lược: CTCP KoKo Capital và CTCP Grand House đều có liên quan đến các cá nhân đang là cổ đông lớn của Công ty.

Cụ thể, ông Vinh là người đồng sáng lập KoKo Capital và hiện đang nắm tỷ lệ biểu quyết 45% tại đây. Trong khi đó, trường hợp của Grand House lại hơi phức tạp khi danh sách cổ đông sáng lập và người đại diện pháp luật không có gì đặc biệt. Tuy nhiên, số điện thoại đăng ký của Công ty lại trùng với 1 công ty khác là CTCP Meta Capital. Công ty này được ông Nguyễn Văn Bang đồng sáng lập cùng với 2 cá nhân khác, tỷ lệ sở hữu của ông tại đây là 0.1%.

Như vậy, thông qua một số cá nhân cũng như các công ty liên quan, có thể thấy DXG đang dần dấn sâu vào việc nắm quyền kiểm soát PTL. Cuối năm 2021, PTL thông báo tổ chức ĐHĐCĐ bất thường nhằm thông qua một số nội dung, trong đó đáng chú ý là chủ trương hủy niêm yết cổ phiếu tự nguyện. Sau khi tờ trình này được công bố, hai cổ đông lớn nhất của PTL lúc đó là CTCP Dịch vụ và Đầu tư BĐS Ngôi sao Phương Nam và PVX đã thoái sạch vốn trong tháng 12/2021.

Sau đó không lâu, HĐQT PTL lại thông báo sẽ hủy kế hoạch hủy niêm yết, thay vào đó là chiến lược nâng vốn hóa lên 10,000 tỷ đồng và thay đổi bộ nhận diện thương hiệu của Công ty. Đến tháng 3/2022, PTL chính thức đổi tên Công ty từ “CTCP Đầu tư Hạ tầng và Đô thị Dầu khí” thành “CTCP Victory Capital” và đổi nhận diện thương hiệu.

Hồi đầu năm nay, ông Nguyễn Tấn Thụ - Chủ tịch PTL từng chia sẻ việc HĐQT của doanh nghiệp này đã thông qua nội dung rút 1 số thành viên khỏi HĐQT, Ban Kiểm soát, vốn là những cổ đông thuộc PVX. Việc này, ông Thụ khẳng định không ảnh hưởng nhiều đến quản trị, điều hành cũng như hoạt động kinh doanh PTL.

Trong kết quả kinh doanh, dù có kế hoạch tăng vốn mạnh trong thời gian tới nhưng PTL đã nhận “gáo nước lạnh” ngay trong nửa đầu năm 2022 khi ghi nhận khoản lỗ hơn 4.4 tỷ đồng. Nguyên nhân chủ yếu là do doanh thu từ bàn giao bất động sản thành phẩm của Công ty giảm gần 57% so với cùng kỳ, khiến tổng doanh thu giảm hơn 35%, còn 34 tỷ đồng, trong khi chi phí vận hành lại không được tiết giảm.

Bên cạnh kết quả thua lỗ, một điểm đáng chú ý trên Báo cáo tài chính của PTL là khoản phải trả hơn 158 tỷ đồng đối với Công ty TNHH Bệnh viện Đa khoa Anh Minh. Khoản phải trả này bao gồm phần vốn góp vào Dầu khí Thăng Long và giá chuyển nhượng cổ phần Dầu khí Thăng Long theo Hợp đồng chuyển nhượng vốn số 267/HĐCN.PETROLAND-DXG (Bệnh viện Anh Minh đã ủy quyền cho PTL thu hộ từ CTCP Dịch vụ và Xây dựng Địa ốc Đất Xanh). Khoản này sẽ được bù trừ với khoản phải thu do góp vốn bổ sung vào Dầu khí Thăng Long.

Trên sàn, giá cổ phiếu PTL đã tăng trần trong phiên 26/08 lên 6,740 đồng/cp. Đây cũng là một trong những thông tin cần đáng chú ý tại thời điểm hiện tại.