Tòa soạn xin trích lược một số nhận định của các công ty chứng khoán về diễn biến giao dịch cho ngày 28/6/2021.

Nhịp tăng sẽ chậm rãi và thận trọng trước áp lực chốt lời

(CTCK Rồng Việt - VDSC)

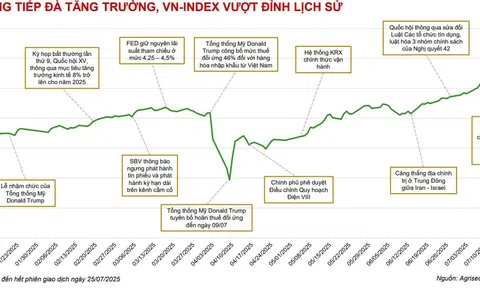

VN-Index tiếp tục được hỗ trợ tại vùng 1.372 - 1.375 điểm như các phiên trước nhưng có điểm khác biệt là chỉ số ghi nhận mức cao mới trong phiên hôm nay. Thanh khoản giảm so với các phiên trước, cho thấy nhịp tăng của thị trường vẫn thận trọng và mức độ lan tỏa chưa cao.

Dự kiến, VN-Index vẫn theo chiều hướng tăng điểm trong thời gian gần tới nhưng nhịp tăng này sẽ chậm rãi và thận trọng trước áp lực chốt lời tiềm ẩn tại vùng 1.400 - 1.420 điểm.

Do vậy, nhà đầu tư có thể nương theo nhịp tăng hiện tại của thị trường để cơ cấu danh mục. Đồng thời, có thể khai thác một số cơ hội ngắn hạn trên thị trường, nên ưu tiên cổ phiếu có diễn biến tích cực sau nền tích lũy.

|

| Hình minh họa |

Tâm lý nhà đầu tư có phần thận trọng hơn

(CTCK Yuanta Việt Nam - FSC)

Thị trường có thể sẽ còn tiếp tục giằng co và đi ngang ở các phiên giao dịch đầu tuần. Đồng thời, thị trường vẫn đang trong giai đoạn tích lũy và có thể sẽ sớm kết thúc giai đoạn này vào cuối tuần tới cho nên thanh khoản có thể cũng sẽ cải thiện dần. Điểm tích cực là dòng tiền ngắn hạn vẫn chưa có dấu hiệu rút ra khỏi thị trường.

Ngoài ra, chỉ báo tâm lý suy yếu trong vài phiên gần đây cho thấy tâm lý nhà đầu tư có phần thận trọng hơn, nhưng chỉ báo này vẫn nằm trong vùng lạc quan. Xu hướng ngắn hạn của thị trường chung vẫn duy trì ở mức trung bình.

Cân nhắc chốt lời tại các ngưỡng kháng cự

(CTCK Ngân hàng TMCP Ngoại thương Việt Nam - VCBS)

VCBS đánh giá, trong ngắn hạn, chỉ số sẽ phản ánh kỳ vọng của nhà đầu tư và số liệu kết quả kinh doanh quý 2 của các doanh nghiệp được công bố.

VCBS nhận định chỉ số chung sẽ tiếp tục xu hướng dao động tích lũy trong vùng 1.350-1.400 điểm trong những tuần tới và trước mắt thì ngưỡng kháng cự gần nhất là 1.390 điểm.

Trong bối cảnh tình hình kinh tế địa chính trị thế giới vẫn diễn biến phức tạp, bao gồm trong đó là tình hình dịch Covid-19 trong nước cũng như trên phạm vi toàn cầu, nhà đầu tư có thể cân nhắc chốt lời tại các ngưỡng kháng cự và tạm thời ngừng giải ngân mới nhưng cũng cần tìm kiếm trước các cổ phiếu mục tiêu cho nửa cuối năm 2021.

VCBS cũng kỳ vọng rằng chỉ số chưa có khả năng quay lại vùng hỗ trợ 1.350 điểm ngay trong tuần sau (28/06-02/07) và nhà đầu tư vẫn còn khá nhiều thời gian để cơ cấu lại danh mục trước khi bước vào công bố kết quả kinh doanh quý 2/2021 trong một vài tuần tới.

Mua các cổ phiếu đầu ngành có dự báo kết quả kinh doanh quý 2/2021 tăng trưởng

(CTCK Đông Á - DAS)

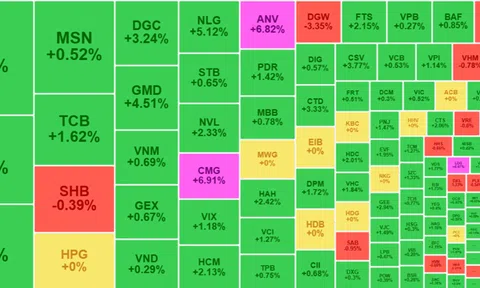

Thị trường mở ra xu hướng tăng điểm sau khi trải qua tuần lễ giao dịch tích lũy trong biên độ hẹp. Phiên giao dịch buổi chiều cuối tuần 25/06 sôi động khi nhà đầu tư giải ngân mạnh vào các nhóm cổ phiếu tăng trưởng. Có sự đồng thuận hồi phục lại từ vùng giá hỗ trợ của các nhóm ngành vốn hóa lớn. Nổi bật phiên này là nhóm cổ phiếu chứng khoán khi thị trường hào hứng trước thông tin hệ thống giao dịch HOSE trong tháng 7 sẽ được tăng khả năng xử lý lệnh. Các nhóm cổ phiếu bảo hiểm, bất động sản, ngân hàng và cảng biển cũng đang thu hút nhà đầu tư bởi kỳ vọng khả quan vào báo cáo kết quả kinh doanh 6 tháng đầu năm 2021.

DAS cho rằng chiến lược đầu tư hiện nay là ưu tiên nắm giữ tỷ trọng cổ phiếu cao trong danh mục để đón sóng. Nhà đầu tư có thể cơ cấu danh mục, mua các cổ phiếu đầu ngành có dự báo kết quả kinh doanh quý 2/2021 tăng trưởng.

Quản lý tỷ trọng ở mức vừa phải

(CTCK KB Việt Nam - KBSV)

VN-Index giằng co trong phiên 25/06 trước khi mở rộng đà tăng về cuối phiên. Với việc lấy lại xung lực tăng điểm, chỉ số nhiều khả năng sẽ thử thách vùng kháng cự 140x. Tuy nhiên, thanh khoản cần phải tăng mạnh trở lại để gia tăng cơ hội vượt cản của chỉ số.

Nhà đầu tư được khuyến nghị tập trung vào việc quản lý tỷ trọng ở mức vừa phải và ưu tiên cho các vị thế ngắn hạn. Việc giảm 1 phần tỷ trọng có thể được cân nhắc trong trường hợp chỉ số tiếp tục đi lên nhưng thanh khoản sụt giảm.

Những nhận định của các công ty chứng khoán là nguồn thông tin tham khảo, các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên.