Theo đó, Ngân hàng Thương mại Cổ phần Hàng hải Việt Nam (MSB) đã có báo cáo tài chính (BCTC) hợp nhất bán niên 2022 đã soát xét.

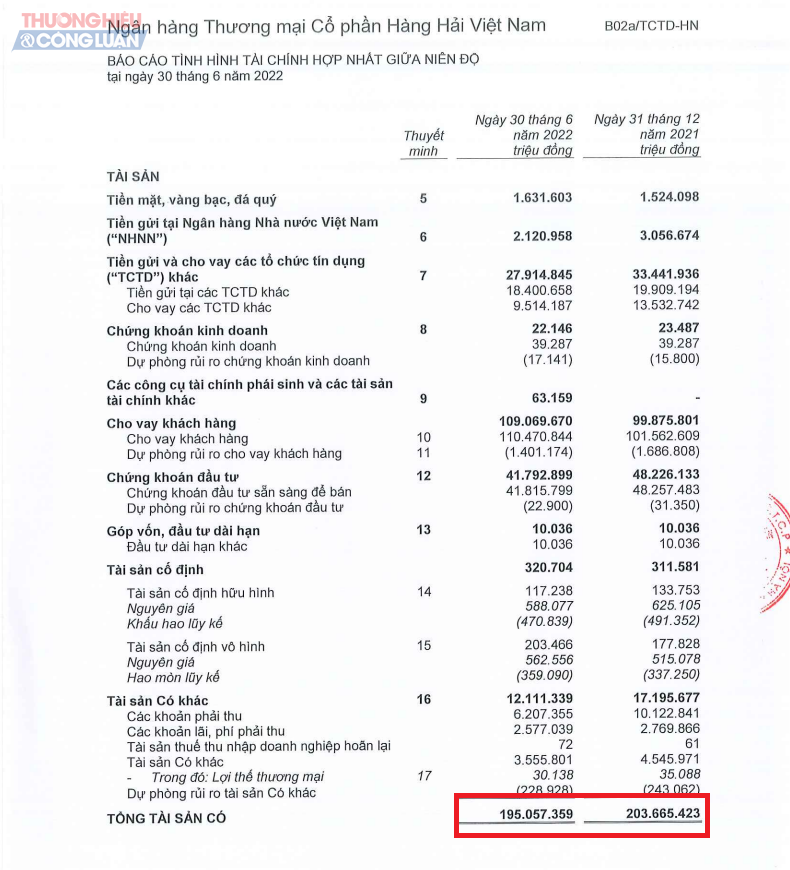

Cụ thể, theo BCTC hợp nhất bán niên 2022, đến hết quý II, tổng tài sản của MSB đạt mức 195.057 tỷ đồng, giảm 4,3 % so với sáu tháng trước. Tiền gửi tại Ngân hàng Nhà nước của MSB giảm 30,7 % xuống còn 2.120 tỷ đồng, nguyên nhân do lượng tiền gửi bằng Việt Nam đồng giảm mạnh.

Tính đến thời điểm ngày cuối tháng 6, số tiền cho vay khách hàng của MSB đạt mức 110.470 tỷ đồng, tăng 8 % so với thời điểm đầu năm. Trong đó, các khoản cho vay ngắn hạn chiếm tới hơn 51.000 tỷ đồng.

MSB đang cho vay lĩnh vực bất động sản và cơ sở hạ tầng gần 11.000 tỷ đồng.

Cũng theo dữ liệu của MSB, đến giữa năm 2022, ngân hàng đang cho vay nhiều nhất vào các ngành kinh tế sản xuất và phân phối điện, năng lượng, xây dựng, bám sát theo đó là cho vay kinh doanh bất động sản với giá trị hơn 10.708 tỷ đồng (chiếm gần 10% tổng dư nợ).

Để dự phòng rủi ro cho vay, MSB đang trích lập hơn 1.400 tỷ đồng.

Đối với chất lượng cho vay, hết quý II, tổng nợ xấu của MSB đạt mức 1.661 tỷ đồng giảm 6% so với hồi đầu năm.

Trong đó, các nhóm nợ cần chú ý, nợ dưới tiêu chuẩn, nợ nghi ngờ và nợ có khả năng mất vốn đều giảm so với cách đây nửa năm. Tuy nhiên, trong các nhóm nợ xấu, tỷ lệ nợ xấu nhóm 5 (nợ có khả năng mất vốn) của MSB đang cao nhất đạt mức 939 tỷ đồng, chiếm 56,5 %. Tỷ lệ nợ xấu của MSB đang ở mức 1,5%.

Theo báo cáo lưu chuyển tiền tệ của MSB, hết 6 tháng đầu năm, dòng tiền kinh doanh đang âm hơn 2.000 tỷ đồng trong khi cùng kỳ năm 2021 con số này là dương hơn 1.100 tỷ đồng. Lưu chuyển tiền thuần sử dụng vào hoạt động đầu tư của MSB âm hơn 52 tỷ đồng, do đầu tư vào mua sắm tài sản cố định.

BCTC hợp nhất bán niên 2022, đến hết quý II, tổng tài sản của MSB đạt mức 195.057 tỷ đồng, giảm 4,3 % so với sáu tháng trước

Về tình hình kinh doanh, hết quý II, MSB đang báo lãi thuần hơn 4.000 tỷ đồng, tăng mạnh so với cùng kỳ năm trước. Mặc dù tiêu tốn hơn 1.700 tỷ đồng vào chi phí hoạt động nhưng sau thuế, lợi nhuận MSB vẫn ghi nhận lãi hơn 2.600 tỷ đồng, tăng 6,2 % so với cùng kỳ.

Liên quan đến cho vay bất động sản, Ngân hàng Nhà nước đánh giá lĩnh vực đầu tư kinh doanh bất động sản là một trong các lĩnh vực rủi ro đối với hoạt động ngân hàng, cần có các giải pháp kiểm soát. Tại báo cáo phục vụ phiên chất vấn Quốc hội mới đây, Thống đốc Ngân hàng Nhà nước Nguyễn Thị Hồng đã cảnh báo về bất động sản biến động mạnh, tình trạng thổi giá gây sốt ảo bất động sản, đấu giá đất với giá cao bất thường... ảnh hưởng đến cấp tín dụng, định giá tài sản đảm bảo của các tổ chức tín dụng.

Theo Luật sư Nguyễn Thị Hồng Vân, Công ty Luật TNHH NTB Legal, Đoàn Luật sư TP. Hà Nội cho biết, nợ xấu được giải thích cụ thể tại khoản 8, Điều 3, Thông tư 11/2021/TT-NHNN như sau: "Nợ xấu (NPL) là nợ xấu nội bảng, gồm nợ thuộc các nhóm 3, 4 và 5".

Theo đó, dù sử dụng phương pháp nào thì nợ cũng được phân thành 05 nhóm và nợ ở nhóm 3, 4 và 5 được xem xét là nợ xấu. Trong đó, nợ nhóm 3 là nợ dưới tiêu chuẩn, nợ nhóm 4 là nợ nghi ngờ và nợ nhóm 5 là nợ có khả năng mất vốn.

Tuỳ vào phương pháp cam kết ngoại bảng mà nợ được phân loại như sau:

|

Phân loại |

Phương pháp định lượng | Phương pháp định tính |

|

Nhóm 1 |

- Nợ trong hạn, có khả năng thu hồi đầy đủ cả nợ gốc và lãi đúng hạn. - Quá hạn dưới 10 ngày, được đánh giá có khả năng thu hồi cả gốc và lãi bị quá hạn và gốc, lãi còn lại đúng hạn… |

- Được đánh giá là có khả năng thu hồi đầy đủ cả nợ gốc và lãi đúng hạn. |

| Nhóm 2 |

- Nợ quá hạn đến 90 ngày trừ nợ ở nhóm 1 và khoản nợ được phân loại vào nhóm có rủi ro cao hơn. - Được điều chỉnh kì hạn trả nợ lần đầu còn trong hạn trừ nợ cơ cấu lại thời hạn trả nợ và nợ được phân loại vào nhóm có rủi ro cao hơn… |

- Đánh giá là có khả năng thu hồi đầy đủ cả nợ gốc và lãi nhưng có dấu hiệu khách hàng suy giảm khả năng trả nợ. |

| Nhóm 3 |

- Nợ quá hạn từ 09 - 180 ngày trừ nợ được phân loại vào nhóm có rủi ro cao hơn. - Nợ gia hạn lần đầu còn trong hạn trừ nợ cơ cấu lại thời hạn trả nợ và nợ được phân loại vào nhóm có rủi ro cao hơn. - Nợ được miễn/giảm lãi do khách hàng không đủ khả năng trả lãi đầy đủ theo thoả thuận giữa các bên trừ nợ được phân loại vào nhóm có rủi ro cao hơn… - Nợ trong thời gian thu hồi theo quyết định hoặc phải thu hồi trước hạn, nợ bị phân vào nhóm 3… mà chưa thu hồi được trong thời gian dưới 30 ngày kể từ ngày có quyết định thu hồi. |

- Đánh giá là không có khả năng thu hồi nợ gốc và lãi khi đến hạn và các khoản nợ được đánh giá là có khả năng tổn thất. - Nợ được phân loại vào nhóm 3 theo kết quả thanh tra, giám sát, thông tin tín dụng có liên quan. |

| Nhóm 4 |

- Quá hạn từ 181 - 360 ngày trừ nợ được phân loại vào nhóm nợ có rủi ro cao. - Nợ cơ cấu lại thời hạn đến 90 ngày theo thời hạn trả nợ được cơ cấu lần đầu trừ nợ được phân loại vào nhóm nợ có rủi ro cao. - Nợ phải thu hồi theo quyết định thanh tra, kiểm tra nhưng quá hạn thu hồi đến 60 ngày chưa thu hồi được. - Nợ phải thu hồi trước hạn theo quyết định của ngân hàng do khách vi phạm thoả thuận với ngân hàng mà chưa thu hồi được trong thời gian từ 30 - 60 ngày kể từ ngày có quyết định thu hồi… |

- Được đánh giá là có khả năng tổn thất cao. - Nợ được phân loại vào nhóm 4 theo kết quả thanh tra, giám sát, thông tin tín dụng có liên quan. |

| Nhóm 5 |

- Nợ quá hạn trên 360 ngày. - Nợ cơ cấu lại thời hạn trả nợ lần đầu quá hạn từ 91 ngày trở lên theo thời hạn được cơ cấu lần đầu. - Nợ cơ cấu lại thời hạn trả nợ lần đầu theo thời hạn được cơ cấu lần thứ hai. - Nợ cơ cấu lại thời hạn trả nợ lần thứ ba theo thời hạn được cơ cấu lần thứ ba… |

- Được đánh giá là không còn khả năng thu hồi, có khả năng mất vốn. - Nợ được phân loại vào nhóm 5 theo kết quả thanh tra, giám sát, thông tin tín dụng có liên quan. |

Minh An (T/h)