Theo đánh giá của SSI Research, nhóm doanh nghiệp sử dụng các khoản vay nước ngoài để tài trợ hoạt động sản xuất kinh doanh sẽ bị tác động mạnh nhất từ rủi ro tỷ giá. Tính từ đầu năm cho đến nay, VND đã giảm giá 8,6% so với USD.

SSI Research cập nhật danh sách các công ty niêm yết (trong phạm vi phân tích) có số dư các khoản vay bằng USD tương đối cao và đánh giá nhanh về rủi ro tỷ giá tới hoạt động của doanh nghiệp.

Nhìn chung, các công ty đã có sự chủ động trong chuẩn bị cho rủi ro tỷ giá bằng việc tham gia các hợp đồng phái sinh (đặc biệt là các ngân hàng), tuy nhiên một số công ty vẫn có thể bị ảnh hưởng bởi sự tăng giá mạnh của USD so với VND.

Chẳng hạn, HVN dư nợ bằng USD tính đến cuối quý 2 đã đạt 22 nghìn tỷ đồng, nghĩa là nếu USD tăng giá 1% có thể dẫn đến tăng nợ thêm 220 tỷ đồng. Tuy nhiên, Công ty ghi nhận doanh thu bằng USD cho các tuyến quốc tế nên có thể hưởng lợi một phần từ việc USD tăng giá trong dài hạn.

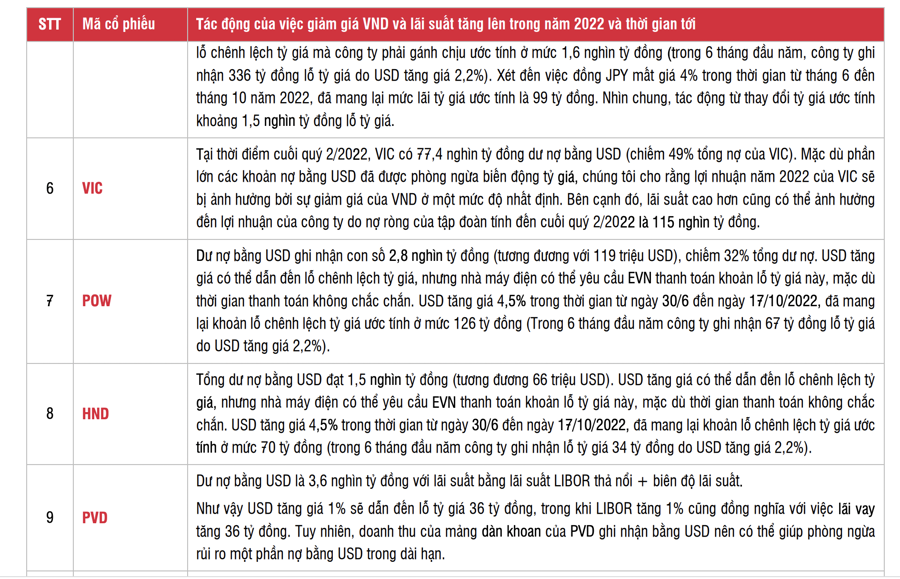

Với VIC, tại thời điểm cuối quý 2/2022, VIC có 77,4 nghìn tỷ đồng dư nợ bằng USD (chiếm 49% tổng nợ của VIC). Mặc dù phần lớn các khoản nợ bằng USD đã được phòng ngừa biến động tỷ giá, nhưng theo SSI Research, lợi nhuận năm 2022 của VIC sẽ bị ảnh hưởng bởi sự tăng giá của đồng USD. Bên cạnh đó, lãi suất cao hơn cũng có thể ảnh hưởng đến lợi nhuận của công ty do nợ ròng của tập đoàn tính đến cuối quý 2/2022 là 115 nghìn tỷ đồng.

Tại PGV, nợ bằng USD đạt 36,9 nghìn tỷ đồng (tương đương 1,57 tỷ USD), chiếm 87% tổng dư nợ. USD tăng giá có thể dẫn đến lỗ chênh lệch tỷ giá, nhưng nhà máy điện có thể yêu cầu EVN thanh toán khoản lỗ tỷ giá này, mặc dù thời gian than toán không chắc chắn.

Với sự tăng giá của USD trong thời gian từ ngày 30 tháng 6 đến ngày 17/10/2022 là 4,5%, khoản lỗ chênh lệch tỷ giá mà công ty phải gánh chịu ước tính ở mức 1,6 nghìn tỷ đồng (trong 6 tháng đầu năm, công ty ghi nhận 336 tỷ đồng lỗ tỷ giá do USD tăng giá 2,2%).

Ở chiều ngược lại, việc đồng JPY mất giá 4% trong thời gian từ tháng 6 đến tháng 10 năm 2022 đã mang lại mức lãi tỷ giá ước tính là 99 tỷ đồng. Nhìn chung, tác động từ thay đổi tỷ giá ước tính khoảng 1,5 nghìn tỷ đồng lỗ tỷ giá.

Với PVD, Dư nợ bằng USD quy ra là 3,6 nghìn tỷ đồng với lãi suất bằng lãi suất LIBOR thả nổi + biên độ lãi suất. Như vậy USD tăng giá 1% sẽ dẫn đến lỗ tỷ giá 36 tỷ đồng, trong khi LIBOR tăng 1% cũng đồng nghĩa với việc lãi vay tăng 36 tỷ đồng. Tuy nhiên, doanh thu của mảng dàn khoan của PVD ghi nhận bằng USD nên có thể giúp phòng ngừa rủi ro một phần nợ bằng USD trong dài hạn.

Tại MSN, Công ty nhập khẩu một số nguyên liệu bằng USD nhưng doanh thu ghi nhận bằng USD giúp hạn chế ảnh hưởng của tỉ giá. Trong khi đó, dư nợ bằng USD đạt 315 triệu USD tại tính đến quý 2/2022. Nhìn chung, tác động của việc USD tăng giá là không lớn nhưng lãi suất tăng sẽ gây thêm áp lực lên lợi nhuận của tập đoàn do nợ ròng ở mức 46,5 nghìn tỷ đồng tính đến cuối quý 2/2022

Tương tự, tại NVL, dư nợ bằng USD xấp xỉ 580 triệu USD (chiếm 20% tổng nợ). SSI Research dự tính việc VND giảm 6~6,5% trong năm nay có thể ảnh hưởng tiêu cực đến lợi nhuận trước thuế của công ty, cụ thể làm giảm 8~9%. NVL cũng tham gia vào các giao dịch phái sinh tiền tệ để phòng ngừa rủi ro, nhưng con số chính xác rất khó để định lượng.

Trong khi đó, QTP dư nợ bằng USD tính đến thời điểm cuối quý 2/2022 đạt 1,1 nghìn tỷ đồng (tương đương 49 triệu USD), chiếm 53% tổng dư nợ. Do đó, USD tăng giá có thể dẫn đến lỗ chênh lệch tỷ giá, nhưng nhà máy điện có thể yêu cầu EVN thanh toán khoản lỗ chênh lệch tỷ giá này, mặc dù thời gian thanh toán không chắc chắn.

USD đã tăng 4,5% trong thời gian từ ngày 30 tháng 6 đến ngày 17/10/2022, dẫn đến khoản lỗ chênh lệch tỷ giá ước tính sẽ ở mức 52 tỷ đồng (Trong 6 tháng đầu năm, QTP ghi nhận 27 tỷ đồng lỗ tỷ giá do USD tăng giá 2,2%).

POW dư nợ bằng USD ghi nhận con số 2,8 nghìn tỷ đồng (tương đương với 119 triệu USD), chiếm 32% tổng dư nợ. USD tăng giá có thể dẫn đến lỗ chênh lệch tỷ giá, nhưng nhà máy điện có thể yêu cầu EVN thanh toán khoản lỗ tỷ giá này, mặc dù thời gian thanh toán không chắc chắn.

USD tăng giá 4,5% trong thời gian từ ngày 30/6 đến ngày 17/10/2022, đã mang lại khoản lỗ chênh lệch tỷ giá ước tính ở mức 126 tỷ đồng (Trong 6 tháng đầu năm công ty ghi nhận 67 tỷ đồng lỗ tỷ giá do USD tăng giá 2,2%).

DGW đặt trước các đơn hàng bằng USD, do đó, sự tăng giá bất ngờ của USD sẽ ảnh hưởng đến tỷ suất lợi nhuận của DGW trong một quý. Trong các quý tiếp theo, DGW sẽ đàm phán lại với các nhà sản xuất để chia sẻ chi phí liên quan đến việc đồng USD tăng giá.