Nợ khó đòi gia tăng

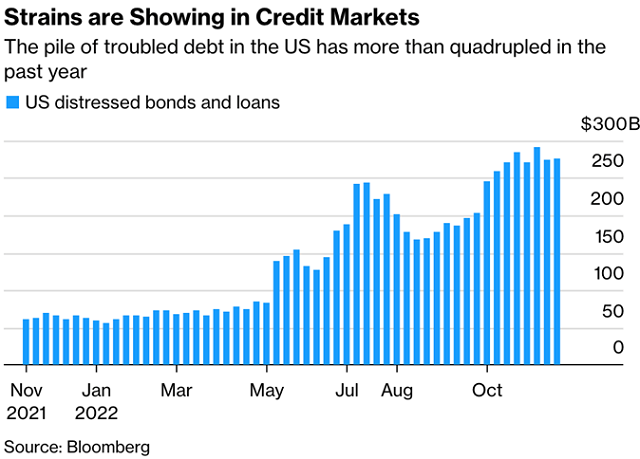

Khi tiền rẻ đã trở thành quá khứ, những sự kiện này mới chỉ là khởi đầu. Nợ khó đòi chỉ riêng ở Mỹ đã tăng vọt hơn 300% trong 12 tháng qua, việc phát hành trái phiếu lợi suất cao càng gặp nhiều thách thức hơn ở châu Âu, và tỷ lệ đòn bẩy đã đạt mức cao kỷ lục.

Nợ xấu tại Mỹ tăng hơn 300% trong 12 tháng qua (Đvt: Tỷ USD)

Những căng thẳng này chủ yếu liên quan đến việc Cục Dự trữ Liên bang Mỹ (Fed) và các ngân hàng trung ương trên thế giới mạnh tay tăng lãi suất, khiến cục diện của hoạt động cho vay thay đổi đáng kể, thị trường tín dụng bị đảo lộn và các nền kinh tế bị đẩy đến bờ vực suy thoái. Đây là một kịch bản mà thị trường hiện vẫn chưa phản ánh vào trong giá.

Trên phạm vi toàn cầu, gần 650 tỷ USD trái phiếu và khoản vay đang ở trong tình trạng khó đòi, theo số liệu mà Bloomberg tổng hợp.

Tất cả điều này đưa ra phép thử lớn cho mức độ bền vững của tín dụng doanh nghiệp và đây cũng là phép thử lớn nhất kể từ cuộc khủng hoảng tài chính năm 2008 và có thể là nguyên nhân dẫn đến làn sóng vỡ nợ trong thời gian tới.

Các ngân hàng cho biết mô hình tín dụng của họ vẫn cho thấy hiệu quả mạnh mẽ cho đến nay, song họ đã bắt đầu phải chi nhiều hơn để dự phòng cho các khoản thanh toán bị lỡ, theo số liệu tổng hợp của Bloomberg.

Cụ thể, dự phòng rủi ro cho khoản vay tại các ngân hàng quan trọng tăng 75% trong quý 3/2022 so với cùng kỳ năm trước đó, một dấu hiệu rõ ràng cho thấy họ đang phải chuẩn bị sẵn sàng đối mặt với các vấn đề về thanh toán nợ và nguy cơ vỡ nợ.

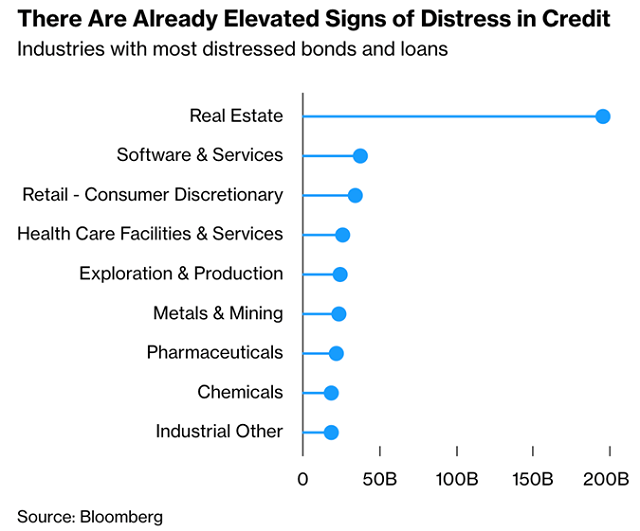

Dấu hiệu nợ xấu gia tăng ở khắp các ngành (Đvt: Tỷ USD)

Hầu hết chuyên gia kinh tế dự báo thị trường tín dụng sẽ giảm nhẹ trong năm 2023. Tuy nhiên, nếu thế giới chìm sâu vào suy thoái, các vấn đề tín dụng nghiêm trọng có thể xảy ra vì hệ thống tài chính toàn cầu đang sử dụng quá nhiều đòn bẩy, theo Elliott Management Corp.

Hiện tại, tăng trưởng kinh tế là một mối quan tâm. Nhóm chuyên gia kinh tế của Citigroup cho rằng các quốc gia trên khắp thế giới sẽ luân phiên rơi vào suy thoái trong năm nay, trong đó, Mỹ có thể suy thoái vào giữa năm.

Sue Trinh, đồng giám đốc chiến lược vĩ mô toàn cầu tại Manulife Investment, nói trên Bloomberg Television rằng: “Nửa đầu năm 2023 sẽ tương đối gập ghềnh và biến động biến động mạnh hơn trong thời gian dài hơn. Các điều kiện tài chính có thể sẽ được cải thiện trong nửa cuối năm”.

“Quả bom” hẹn giờ

Giới chuyên gia đang theo dõi sát thị trường cho vay có đòn bẩy sau vài năm tăng trưởng bùng nổ gần đây. Trong năm 2021, Mỹ đã phát hành tổng 834 tỷ USD khoản vay có đòn bẩy, gấp hơn hai lần năm 2007, trước khi cuộc khủng hoảng tài chính toàn cầu xảy ra.

Khi nhu cầu tăng, rủi ro cũng tăng theo. Trong các hợp đồng cho vay mới tại Mỹ trong năm 2022, tổng mức đòn bẩy đang ở mức cao kỷ lục so với thu nhập, Pitchbook LCD cho biết. Trong khi đó, Michael Wilson, chiến lược gia của Morgan Stanley, đã cảnh báo về nguy cơ thu nhập tại Mỹ sụt giảm trong thời gian tới.

Tín dụng chất lượng thấp đang tích tụ lên rất cao, với tỷ lệ vỡ nợ có thể tăng lên 9% trong năm nay nếu Fed tiếp tục mạnh tay thắt chặt chính sách tiền tệ, theo Matt Mish, chiến lược gia tại UBS. Đây là mức cao nhất kể từ cuộc khủng hoảng tài chính toàn cầu năm 2008.

Nhiều nhà đầu tư gần đây liên tục đặt cược rằng nguy cơ suy thoá sẽ buộc Fed phải nới lỏng chính sách, song các quan chức của ngân hàng trung ương Mỹ vẫn đưa ra những bình luận cứng rắn.

Mặc dù tốc độ tăng lãi suất tại Mỹ đã chậm lại, song Chủ tịch Fed Jerome Powell cũng nói rõ rằng lãi suất vẫn phải lên cao hơn nữa và sẽ duy trì ở mức cao trong một khoảng thời gian. Lãi suất cho vay qua đêm có đảm bảo hiện là 4.3%, tăng 8,500% kể từ đầu năm 2022.

Trong bối cảnh mới với lãi suất cao hơn và mức ngại rủi ro cao hơn, các ngân hàng toàn cầu cũng đang chịu áp lực lớn khi có khoản nợ khoảng 40 tỷ USD liên quan tới các thương vụ mua lại như của Twitter Inc. hay nhà sản xuất phụ tùng ô tô Tenneco Inc. Giới nhà băng từng dự định sẽ nhanh chóng bán bớt trái phiếu và các khoản vay liên quan tới các thương vụ sáp nhập đó, song lại không thể làm như vậy do nhu cầu đối với các tài sản rủi ro giảm mạnh khi chi phí đi vay tăng lên.

Một lý do khác khiến thị trường phải lo ngại, đó là việc tìm kiếm lợi nhuận trong thời kỳ nới lỏng định lượng đã trở nên tuyệt vọng đến mức người đi vay phớt lờ những biện pháp bảo vệ nhà đầu tư, và điều đó có nghĩa là nhà đầu tư phải đối mặt với nhiều rủi ro hơn.

Ví dụ, hơn 90% khoản vay có đòn bẩy được phát hành trong năm 2020 và đầu năm 2021 hạn chế những gì người đi vay có thể làm với số tiền đó, theo Armen Panossian và Danielle Poli tại Oaktree Capital Management LP. Còn trong thị trường tràn ngập tiền mặt vào năm 2022, nhiều công ty đã chọn các khoản vay giá rẻ với ít biện pháp bảo vệ, và điều này đã làm thay đổi bảng cân đối kế toán của họ.

Trước đây, các doanh nghiệp thường sử dụng kết hợp các khoản vay cao cấp, trái phiếu được xếp hạng thấp hơn và cổ phiếu để tự huy động vốn. Tuy nhiên, trong thập kỷ qua, nhu cầu cao đã khiến các công ty giảm bớt nợ xếp hạng thấp, có nghĩa là các nhà đầu tư sẽ được hoàn lại ít tiền hơn nếu người đi vay vỡ nợ.

Gần 75% nhà phát hành nợ ở Mỹ chỉ có các khoản vay trong cơ cấu vốn nợ của họ, cao hơn mức 50% trong năm 2013, theo JPMorgan Chase & Co.

Oaktree Capital Management LP đã cảnh báo rằng một số công ty thậm chí dễ bị tổn thương hơn tưởng tượng, vì họ đã điều chỉnh mọi thứ, từ sự cộng hưởng hậu M&A đến cắt giảm chi phí, khi tính toán tỷ lệ đòn bẩy. Suy thoái kinh tế có nghĩa là nhiều giả định trong đó có thể không diễn ra.

Chi phí đi vay cao hơn cũng có thể tác động đến thị trường nghĩa vụ cho vay thế chấp (CLO), nơi tập hợp các khoản vay có đòn bẩy và sau đó chứng khoán hóa chúng và dùng một rổ các khoản nợ khác để làm đảm bảo. Các khoản vay cơ bản hiện có tỷ lệ đòn bẩy cao hơn với các biện pháp bảo vệ yếu hơn trong môi trường lãi suất cao, theo Matthew Rees, Giám đốc chiến lược trái phiếu toàn cầu tại Legal & General Investment Management.

Các biện pháp bảo vệ nhà đầu tư bị cắt giảm có nghĩa là những người nắm giữ CLO và nhà đầu tư khác trên thị trường nợ có đòn bẩy, như quỹ tương hỗ, càng dễ bị tổn thương hơn trước đây.

“Đây có thể là những quả bom hẹn giờ”, Daniel Miller, Giám đốc tín dụng tại Capra Ibex Advisors, nhận định.

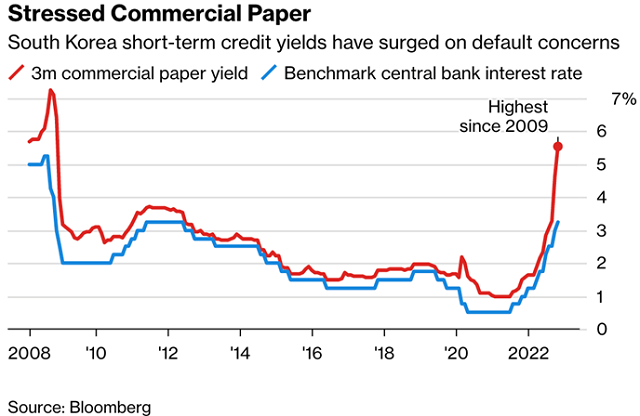

Vết nứt lan rộng

Vết nứt trên thị trường tín dụng bắt đầu lan ra khắp nơi. Tại Hàn Quốc, thị trường tín dụng rơi vào tình trạng hỗn loạn khi công ty bất động sản Legoland Korea, với cổ đông lớn nhất là chính quyền địa phương, đã không thể thanh toán nợ đúng hạn. Kết quả là, phần bù rủi ro đối với trái phiếu kỳ hạn ngắn bằng đồng won của công ty này tăng lên cao nhất 12 năm.

Lợi suất thương phiếu kỳ hạn ngắn tăng vọt vì lo ngại vỡ nợ (Đvt: %)

Châu Á cũng đang phải đối mặt với hậu quả từ làn sóng vụ vỡ nợ kỷ lục trên trái phiếu bằng đồng đô la của các doanh nghiệp bất động sản Trung Quốc. Thị trường trái phiếu lợi suất cao của nước này đến nay đã mất gần một nửa giá trị.

Bất chấp những nỗ lực cứu trợ của Chính phủ Trung Quốc, rủi ro của sự kiện này có thể lan rộng hơn nữa khi các khoản phải thanh toán gia tăng, gây áp lực lớn lên những người đi vay ở Đông Nam Á và Ấn Độ.

Cuộc khủng hoảng tín dụng hiện tại là một tín hiệu để các chính phủ và ngân hàng trung ương phải thận trọng hơn trong việc giải quyết các vấn đề tài chính, nhất là khi tâm lý thị trường đang dễ bị thay đổi. Vương quốc Anh chính là một ví dụ cho thấy tình hình có thể trở nên tồi tệ nhanh như thế nào.

Thị trường trái phiếu của Vương quốc Anh đã trở nên hỗn loạn và khó đoán, đặc biệt là với trái phiếu có kỳ hạn dài hơn và bị ảnh hưởng bởi lạm phát, kể từ khi Bộ trưởng Tài chính Kwasi Kwarteng công bố gói cắt giảm thuế khổng lồ. Ngày 12/10, lợi suất trái phiếu chính phủ Vương quốc Anh đặc biệt tăng vọt sau khi ngân hàng trung ương nước này (BOE) tuyên bố sẽ không gia hạn cho chương trình mua trái phiếu của họ. Nhưng chỉ vài giờ sau đó, thị trường lại đảo ngược hoàn toàn, khi BOE thực hiện đợt mua trái phiếu khẩn cấp lớn nhất kể từ khi cơ quan này bắt đầu can thiệp hồi tháng 9, nhằm bảo vệ sự ổn định của hệ thống tài chính.

Những sự kiện tương tự như vậy có thể sẽ xảy ra trong thời gian tới khi các điều kiện cho vay ngày càng bị siết chặt và tâm lý thận trọng gia tăng.