Trong một báo cáo về trái phiếu doanh nghiệp mới đây, Bộ Tài chính đã có kiến nghị rất đáng chú ý. Theo đó, Bộ đề xuất Chính phủ giao Bộ Xây dựng khẩn trương xây dựng Nghị định quy định về chỉ tiêu an toàn vốn trong lĩnh vực xây dựng, bất động sản để đảm bảo việc huy động vốn của các doanh nghiệp này an toàn, lành mạnh.

Việc xây dựng các chỉ tiêu an toàn vốn được các chuyên gia đánh giá là cần thiết, nhất là trong bối cảnh thị trường và các doanh nghiệp bất động sản đang tồn tại nhiều vấn đề, cả về ngoại lực lẫn nội tại.

Tuy nhiên, để có thể xây dựng nên các chỉ tiêu an toàn vốn, việc trước hết là cần đánh giá tình hình tài chính của các doanh nghiệp bất động sản. Thống kê cho thấy hiện có khoảng 60 doanh nghiệp bất động sản đang niêm yết trên sàn chứng khoán, hoạt động trong các phân khúc: phát triển nhà ở (chung cư, biệt thự, liền kề), nghỉ dưỡng (condotel, biệt thự nghỉ dưỡng), văn phòng, hạ tầng khu công nghiệp... Bởi sự đa dạng này có thể dẫn đến sự sai lệch trong đánh giá, bài viết sẽ khu biệt đối tượng là nhóm doanh nghiệp phát triển nhà ở - phân khúc điển hình nhất của thị trường.

Quan ngại tồn kho, các khoản phải thu

Với doanh nghiệp phát triển nhà ở, 3 năm trở lại đây có thể xem là giai đoạn rất khó khăn do thủ tục pháp lý ách tắc khiến dự án không thể triển khai; xây lắp khó khăn do giá nguyên vật liệu tăng cao; lượng bán hàng giảm mạnh vì dịch bệnh dẫn tới nguồn thu không đạt kế hoạch,... Chất lượng tài sản của các doanh nghiệp nhà ở cũng vì vậy mà xấu đi trông thấy.

Thông thường, giới đầu tư đánh giá chất lượng tài sản doanh nghiệp thông qua các chỉ tiêu chính: tiền và tương đương tiền, hàng tồn kho, các khoản phải thu, nợ phải trả (trong đó có nợ vay), người mua trả tiền trước, doanh thu chưa thực hiện, vốn chủ sở hữu…

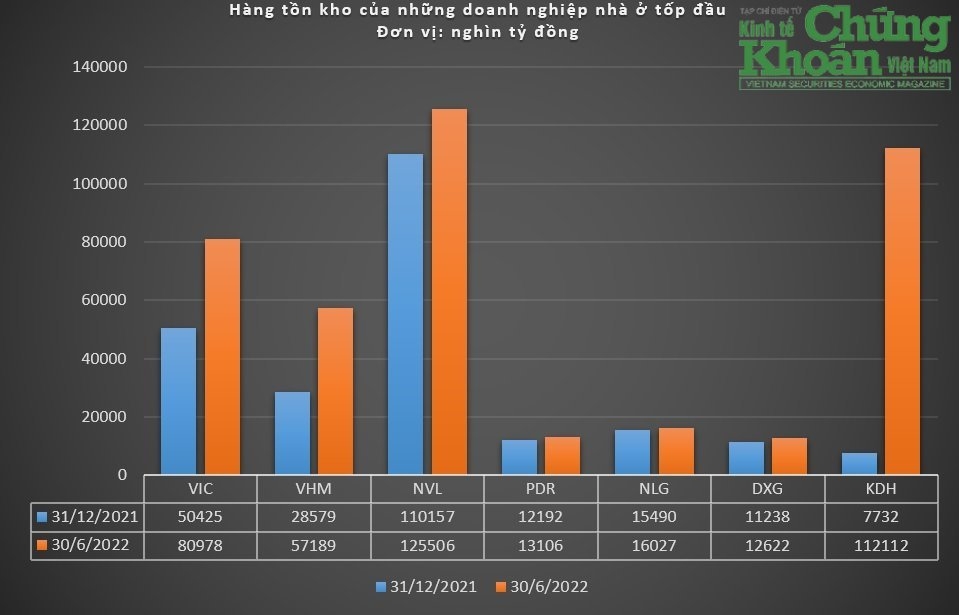

Đầu tiên là hàng tồn kho, xét tới quý II/2022, thống kê của Kinh tế Chứng khoán đối với khoảng 20 doanh nghiệp bất động sản nhà ở niêm yết hàng đầu cho thấy giá trị hàng tồn kho đã tăng lên rất mạnh so với đầu năm.

Cụ thể, hàng tồn kho của Tập đoàn Vingroup - CTCP (HOSE: VIC) đạt 80.979 tỷ đồng, tăng 60%; Công ty CP Vinhomes đạt 57.189 tỷ đồng, tăng gấp đôi; Công ty CP Đầu tư Văn Phú - INVEST (HOSE: VPI) đạt 4.086 tỷ đồng, tăng 18.6%; Công ty CP Phát triển Bất động sản Phát Đạt (HOSE: PDR) đạt 3.106 tỷ đồng, tăng 7,4%; Công ty CP Đầu tư và Kinh doanh Nhà Khang Điền (HOSE: KDH) đạt 12.112 tỷ đồng, tăng 56,6%; Công ty CP Tập đoàn Đất Xanh (HOSE: DXG) đạt 12.622 tỷ đồng tăng 12%; Tổng Công ty CP Đầu tư Phát triển Xây dựng (HOSE: DIG) đạt 5.370 tỷ đồng tăng 39,6%; Công ty CP Tập đoàn C.E.O (HNX: CEO) đạt 923 tỷ đồng tăng 52%; Công ty CP Đầu tư Hải Phát (HOSE: HPX) đạt 2.986 tỷ đồng, tăng 22%; Công ty CP Đầu tư Nam Long (HOSE: NLG) đạt 16.027 tỷ đồng, tăng 3,4%,...

Đi cùng với hàng tồn kho, giá trị các khoản phải thu của các doanh nghiệp này cũng tăng lên đáng kể, có thể kể đến như: VIC (111.815 tỷ đồng, tăng 53%), VHM (77.150 tỷ đồng, tăng 46%), HPX (2.986 tỷ đồng, tăng 22%), CEO (1.245 tỷ đồng, tăng 47%), VPI (3.482 tỷ đồng, tăng 34%), PDR (6.177 tỷ đồng, tăng 41,5%), AGG (4.754 tỷ đồng, tăng 12,4%),...

|

| Tỷ trọng hàng tồn kho và các khoản phải thu của nhiều doanh nghiệp nhà ở lên tới 70%-80% tổng tài sản (Ảnh minh hoạ: HT) |

Đáng chú ý, tỷ trọng hàng tồn kho và các khoản phải thu của hầu hết các doanh nghiệp này lên tới 70%-80% tổng tài sản, một mức đáng quan ngại về chất lượng tài sản. Chẳng hạn Công ty CP Quốc Cường Gia Lai (HOSE: QCG), tổng các khoản phải thu và hàng tồn kho đạt 7.768 tỷ đồng, chiếm tới 78% tổng tài sản.

Một số trường hợp khác đáng chú ý về hàng tồn kho như: KDH (đạt 17.001 tỷ đồng, chiếm 87,7%) AGG (9.804 tỷ đồng, chiếm 77,6%), PDR (19.283 tỷ đồng chiếm 81,7%), VIC (192.793 tỷ đồng, chiếm 81%), VPI (7.569 tỷ đồng, chiếm 88,6%), NLG (18.518 tỷ đồng, chiếm 74,5%),...

Trong một hội thảo gần đây, ông Nguyễn Quang Thuân, CEO Công ty CP FiinGroup, cũng đã bày tỏ lo ngại về việc vòng quay hàng tồn kho bất động sản đã tăng lên gần 1.500 ngày, tương đương với lượng hàng đang có trên thị trường hiện nay phải gần 4 năm mới hấp thụ hết. Con số này đã tăng mạnh so với cuối năm 2021 và xấp xỉ gấp đôi so với giai đoạn 2019-2020.

Tồn kho là một "quả bom nổ chậm" đối với doanh nghiệp bất động sản, dù đó là hàng hoá thành phẩm, dự án đang xây dựng hay nguyên vật liệu… Nhất là trong giai đoạn thị trường khó khăn, hàng tồn kho sẽ là nơi chôn vốn của doanh nghiệp bất động sản, tạo gánh nặng lãi suất khiến doanh nghiệp “gánh còng lưng” và mang lại rủi ro chịu phạt hợp đồng vì sai hẹn bàn giao với người mua.

Nguy hiểm hơn, tồn kho gia tăng và đạt giá trị lớn sẽ khiến dòng tiền kinh doanh khó khăn, dẫn đến doanh nghiệp phải tiếp tục vay mượn để có tiền hoạt động, điều này càng làm gia tăng gánh nặng nợ nần. Nếu sức mua của thị trường không được cải thiện, doanh nghiệp sẽ gặp rắc rối lớn.

|

| Hàng tồn kho của những DN nhà ở TOP đầu (Biểu đồ: Hải Thu) |

Xấu… như dòng tiền kinh doanh

Trên thực tế, sự tăng cao của hàng tồn kho và các khoản phải thu là nguyên nhân chính khiến các doanh nghiệp phát triển nhà ở lâm vào cảnh âm, thậm chí âm rất nặng dòng tiền kinh doanh.

6 tháng đầu năm 2022 đã chứng kiến hàng loạt “đại gia” rơi vào “cảnh ngộ” này, có thể kể đến như: KDH âm 1.477 tỷ đồng; VPI âm 1.007 tỷ đồng; DIC âm 1.575 tỷ đồng; DXG âm 1.888 tỷ đồng; HPX âm 601 tỷ đồng; PDR âm 2.501 tỷ đồng;...

Nhiều doanh nghiệp may mắn hơn khi có dòng tiền kinh doanh dương như VIC (17.196 tỷ đồng), VHM (36.775 tỷ đồng), AGG (1.962 tỷ đồng), NLG (132 tỷ đồng),... Tuy nhiên, dòng tiền dương lại chủ yếu do tăng các khoản phải trả - tức chiếm dụng vốn của đối tác, thay vì cải thiện hàng tồn kho cùng các khoản phải thu của chính mình. Đây là thực trạng đã được TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV, hơn một lần bình luận tại các hội thảo: “Các doanh nghiệp hiện nợ đọng nhau rất nhiều”.

Theo logic tất yếu, khi dòng tiền kinh doanh âm do tăng tồn kho và các khoản phải thu, các doanh nghiệp sẽ phải xoay xở để bù đắp sự thiếu hụt dòng tiền. Thanh lý tài sản, thu hồi khoản cho vay/khoản đầu tư vào đơn vị khác, bán công cụ nợ của đơn vị khác… là những cách để có được tiền tươi. Song, phổ biến hơn cả vẫn là tăng cường vay mượn. Thống kê cho thấy trong số khoảng 20 doanh nghiệp nhà ở, hầu hết đều đẩy mạnh vay mượn. Nợ vay của các doanh nghiệp này trong nửa đầu năm 2022 đã gia tăng rất mạnh.

|

| Dòng tiền kinh doanh âm nặng là nguyên nhân chính khiến nhiều doanh nghiệp nhà ở phải đẩy mạnh vay mượn (Ảnh minh hoạ: HT) |

Cụ thể, HPX có tổng nợ vay 5.311 tỷ, tăng 13%; VPI có tổng nợ vay 4.487 tỷ đồng, tăng 42%; PDR có tổng nợ vay 4.842 tỷ đồng, tăng 41%; NLG có tổng nợ vay 4.842 tỷ đồng, tăng 41%; KDH có tổng nợ vay 5.763 tỷ đồng, tăng mạnh 2,2 lần; DXG có tổng nợ vay 5.978 tỷ đồng, tăng 33%;...

Có thể hình dung rõ hơn mức độ tăng cường vay mượn của các doanh nghiệp này thông qua dòng tiền vay - trả. Chẳng hạn như VPI, thu từ đi vay tăng nhanh 2 lần, đạt 1.647 tỷ đồng, trả nợ gốc vay 314 tỷ đồng, giảm 53%. Hay PDR thu từ đi vay 1.563 tỷ đồng, tăng 1,9 lần và trả nợ gốc vay 177 tỷ đồng, giảm 87%. Hoặc KDH, dòng tiền vay/trả tăng rất mạnh lên 2.423 tỷ đồng/432 tỷ đồng, lần lượt tăng 1,9 lần và giảm 20%.

Việc lệ thuộc vào nợ vay sẽ tạo ra chi phí tài chính khổng lồ, ăn mòn lợi nhuận của một số doanh nghiệp trong thời gian qua. Như PDR, chi phí tài chính 6 tháng tăng phi mã tới 5 lần so với cùng kỳ, đạt 260 tỷ đồng; NLG có chi phí tài chính 81 tỷ đồng, tăng gấp đôi; AGG có chi phí tài chính 189 tỷ đồng, tăng 40%...

Tuy nhiên, không phải cứ tăng cường vay mượn thì có thể bù đắp đủ dòng tiền hoạt động. Thực tế, nhiều doanh nghiệp vẫn rơi vào cảnh âm lưu chuyển tiền thuần 6 tháng, khiến lượng tiền và tương đương tiền sụt giảm khá mạnh. Ví dụ như HPX, giảm 56% so với đầu năm, chỉ còn 279 tỷ đồng: VPI giảm 75%, còn 283 tỷ đồng; DXG giảm 55% còn 254 tỷ đồng,...

Việc nợ vay tăng mạnh cũng đã đẩy tổng nợ phải trả tăng theo, khiến một số doanh nghiệp phát triển nhà ở có hệ số nợ phải trả/vốn chủ sở hữu khá cao, như: AGG (3,1 lần), VPI (2 lần)...

Như vậy, có thể thấy, chất lượng tài sản của các doanh nghiệp phát triển nhà ở nêu trên có những điểm lo ngại nhất định, đòi hỏi chính bản thân doanh nghiệp phải có sự điều chỉnh cần thiết để đảm bảo an toàn tài chính và phát triển bền vững, nhất là trong giai đoạn được đánh giá là còn nhiều biến động, khó khăn.

Nhìn rộng ra, thị trường vẫn còn hàng trăm, hàng nghìn đơn vị phát triển nhà ở khác. Nhóm doanh nghiệp niêm yết nêu trên là những đơn vị hàng đầu của thị trường mà vẫn còn có những điểm lo ngại thì nếu xét tới những đơn vị nhỏ hơn, màu sắc bức tranh có lẽ sẽ còn kém phần tươi sáng.

Đó sẽ là vấn đề không nhỏ đối với cơ quan quản lý nếu muốn xây dựng một bộ tiêu chí kiểm soát an toàn.