Nhiều doanh nghiệp (DN) đi vay cuối năm đều gặp khó và được hẹn sang năm mới nên đang ngóng cổ chờ động thái của các nhà băng.

Ngóng chờ nguồn vốn

Trong tháng 12.2022, mặc dù đã chạy vạy hỏi nhiều ngân hàng (NH) nhưng bà Nguyễn Anh Thư, Giám đốc Công ty TNHH T.N (TP.HCM), đều nhận được câu trả lời chung là chờ sang năm mới được xem xét.

Chính vì vậy, bà đang rất hồi hộp vì năm 2023 đã đến rồi nhưng không biết hồ sơ vay vốn có được NH thông qua hay không? Nếu như được cho vay ngay trong tháng 1 thì công ty mới dám ký hợp đồng với các đối tác. Bởi khi có vốn thì mới tính toán việc nuôi trồng cũng như đặt mua trước sản phẩm tôm hùm từ nông dân ngay đầu vụ… Khi chưa được NH gật đầu cho vay thì DN như bị “bó tay bó chân” và chỉ tính toán được một phần nhỏ trong kế hoạch của năm mới. Đó là chưa kể theo bà Anh Thư, những ngày đầu năm này cũng là cận kề Tết Nguyên đán nên nhiều chi phí cố định mà công ty bắt buộc phải thanh toán trước. Chẳng hạn phí thuê nhà xưởng, mặt bằng; trả lương thưởng cho người lao động…

Nguồn vốn từ ngân hàng cần được công bố và giải ngân sớm để doanh nghiệp tăng tốc hoạt động NGỌC THẮNG

Nguồn vốn từ ngân hàng cần được công bố và giải ngân sớm để doanh nghiệp tăng tốc hoạt động NGỌC THẮNG

“Chúng tôi đang cần vốn nên mặc dù nghe lãi suất (LS) vay có lên cao 12 - 13%/năm thì vẫn phải chấp nhận, miễn là được giải ngân sớm. Nếu không có vốn bổ sung thì sẽ bỏ lỡ nhiều hợp đồng cho năm nay; các kế hoạch hoạt động cho năm mới cũng không thể triển khai được. Thậm chí nhiều đơn vị nếu không có vốn vay và với những chi phí cố định cũng sẽ gặp khó khăn có thể phải ngừng hoạt động luôn”, bà Nguyễn Anh Thư chia sẻ thêm.

Trong khi đó, ông Nguyễn Ngọc Thanh, Giám đốc Công ty vận tải Kim Phát, kỳ vọng ngay từ đầu năm mới, việc vay vốn từ NH cũng như LS sẽ dễ thở hơn. Trong quý 4/2022, công ty vẫn được đảm bảo hạn mức tín dụng theo hợp đồng đã ký đầu năm 2022 với NH. Tuy nhiên, việc giải ngân chậm hơn khiến công ty cũng gặp khó trong hoạt động. Đặc biệt, LS vay từ dưới 8%/năm trước đó nay đã được điều chỉnh lên 11,5 - 12%/năm khiến chi phí hoạt động gia tăng. Cùng với lượng hàng sụt giảm khiến công ty đã phải chấp nhận lỗ khi kết thúc năm vừa qua.

Ông Thanh chia sẻ: Một đối tác rất lớn của công ty đã dự báo trong nửa đầu năm mới này lượng hàng sẽ sụt giảm khoảng 60%. Vì vậy, doanh số của công ty sẽ tiếp tục đi xuống nên giờ chưa có kế hoạch mở rộng, chỉ hoạt động cầm chừng nên cũng không cần vay nhiều. Nhưng hy vọng bước sang năm mới, khi công ty cần thiết để vay vốn lưu động thì việc giải ngân sẽ nhanh như trước đây. Đồng thời, nhiều DN khác cũng sẽ được tiếp cận vốn dễ dàng hơn bởi điều đó sẽ khiến cho công nợ không kéo dài, nhiều DN hoạt động được thì kinh tế mới khởi sắc và bản thân công ty ông mới có thể hồi phục hơn năm vừa qua.

Tương tự, giám đốc một DN cơ khí (tại TP.HCM) cũng bày tỏ rằng bản thân công ty không có nhu cầu vay nhiều nhưng cuối năm vừa qua một số đối tác đã kéo dài công nợ khiến ông rất “ngán”. Đa số các đối tác đều cho hay do việc vay vốn, giải ngân từ NH thời gian qua quá khó nên dòng tiền của DN bị hụt, đành phải chậm trả nợ. Vì vậy, bản thân ông cũng mong việc tiếp cận vốn của cộng đồng DN nói chung sẽ đỡ khó khăn hơn khi bước sang đầu năm mới này…

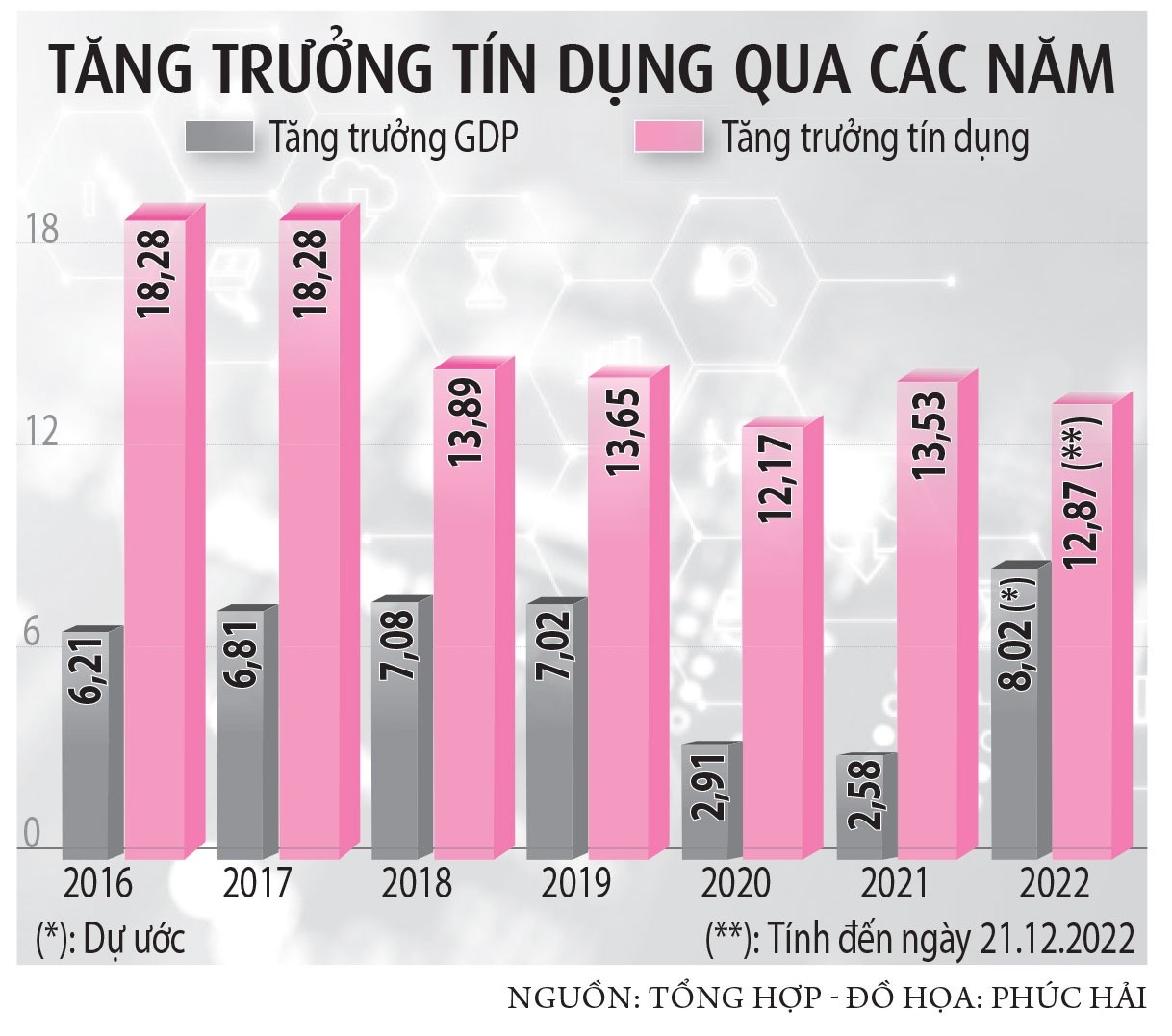

Tăng tốc ngay tháng đầu năm

Hệ thống NH từ trước đến nay vẫn là kênh dẫn vốn chính cho nền kinh tế. Đặc biệt, hiện nay đây dường như là nguồn duy nhất để đưa vốn cho hoạt động sản xuất kinh doanh khi các kênh huy động vốn khác của DN như trái phiếu hay cổ phiếu vẫn đang khá ảm đạm, gần như “bế tắc”. Theo Ngân hàng Nhà nước (NHNN), tăng trưởng tín dụng tính đến ngày 21.12.2022 khoảng 12,87%, đạt trên 11,78 triệu tỉ đồng. So với kế hoạch đề ra đầu năm ở mức 14% (chưa tính thêm phần hạn mức tín dụng được cấp tăng thêm vào tháng 11.2022 từ 1,5 - 2%), các NH còn dư địa tín dụng hơn 1%. Vì vậy, một số NH cho hay vẫn triển khai cho vay bình thường đối với khách hàng mà không bị gò bó room như những tháng qua.

Vốn từ NH hiện là bệ đỡ cho nền kinh tế khi thị trường trái phiếu và cổ phiếu vẫn đang suy giảm. Đặc biệt, hầu như các DN nhỏ từ trước đến nay đều rất khó đáp ứng được các quy định để vay vốn NH, từ tài sản thế chấp đến hệ thống chứng từ báo cáo. Vì vậy cần phải cải tổ lại các quỹ bảo lãnh tín dụng địa phương hiện nay và thành lập quỹ mang tầm quốc gia. Từ đó mới có thể giúp các DN nhỏ, hộ gia đình tiếp cận được nguồn vốn chính thức trong thời gian tới. Điều này sẽ góp phần thúc đẩy hoạt động của hàng triệu DN và hộ gia đình, đưa kinh tế VN phát triển.

TS Nguyễn Trí Hiếu

Liên quan tốc độ tăng trưởng tín dụng năm 2023, ông Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ (NHNN), cho hay: “Chỉ tiêu tín dụng năm 2023 được NHNN cân nhắc thận trọng. Quan điểm xuyên suốt của NHNN là cung ứng vốn đầy đủ, kịp thời cho nền kinh tế nhưng không chủ quan với lạm phát”.

Theo dự báo với tăng trưởng GDP năm 2023 ở mức 6,5%, lạm phát 4,5% thì khả năng NHNN vẫn duy trì mức tăng trưởng tín dụng của toàn ngành vào khoảng 12 - 14%/năm. Theo quan sát, thông thường đến giữa tháng 1 hằng năm NHNN mới giao chỉ tiêu “room” cho từng NH. Nhưng một số chuyên gia kinh tế cho rằng với tình hình kinh tế năm nay dự báo còn nhiều khó khăn, đặc biệt là quý 1/2023 thì việc công bố mức tăng trưởng tín dụng và giao chỉ tiêu cho từng nhà băng cần được làm sớm hơn.

TS Nguyễn Trí Hiếu, chuyên gia tài chính, phân tích: Việc công bố mức tăng trưởng tín dụng cũng như kế hoạch của hệ thống NH cần được công bố càng sớm càng tốt và phải thực hiện ngay. Điều đó khiến NH thương mại có kế hoạch hoạt động mà ngay cả các DN sản xuất kinh doanh cũng có thể triển khai được hoạt động sản xuất kinh doanh khi đảm bảo được nguồn vốn. Nhưng quan trọng hơn là NHNN phải đảm bảo thanh khoản, cung cấp vốn trên thị trường liên ngân hàng để các nhà băng đưa vốn ra cho DN nhanh nhất. Bởi nếu công bố room tín dụng nhưng NH không có tiền để cho vay thì nút thắt này cũng không gỡ được. Trong thời gian qua, nợ xấu của nhiều NH đã tăng lên so với trước trong khi vốn huy động từ người dân không tăng cao như hoạt động cho vay. Chính vì vậy, một số NH vẫn có thể không còn dư dả nguồn tiền để giải ngân cho vay mới dù đã bước sang đầu năm khi room tín dụng được mở ra. Từ đó có thể NH từ chối khéo một số khách hàng vay vốn với nhiều lý do khác nhau.

Song song đó, vị chuyên gia này vẫn đề xuất Chính phủ cần có chương trình cho phép một số tập đoàn, DN lớn đã phát hành trái phiếu ra công chúng kéo dài thời gian vì ước tính trong 6 tháng đầu năm, số lượng trái phiếu đến kỳ đáo hạn khá lớn. Hiện dự thảo sửa đổi Nghị định 65/2022 của Chính phủ về chào bán, giao dịch trái phiếu DN riêng lẻ cho phép DN thỏa thuận với nhà đầu tư để gia hạn thêm tối đa 2 năm vẫn chưa giải quyết được khó khăn của DN bởi có thể nhiều trái chủ sẽ không đồng ý.

Vì vậy, cần có một chính sách đặc biệt từ phía Chính phủ về vấn đề này là cho phép luôn phía DN gia hạn, tránh cho nhiều DN lớn có nguy cơ bị phá sản và tình trạng đổ vỡ dây chuyền có thể xảy ra, gây ảnh hưởng lớn cho nền kinh tế. Ngoài ra, Chính phủ cũng cần xem xét thành lập quỹ bảo lãnh tín dụng ở tầm quốc gia cho DN vừa và nhỏ.