Ngân hàng TMCP Đông Phương (OCB) được thành lập năm 1996, có trụ sở chính tại số 41- 45 Lê Duẩn, phường Bến Nghé, Quận 1, TP. Hồ Chí Minh.

Cơ cấu cổ đông lớn nhất của Ngân hàng OCB là Chủ tịch HĐQT Trịnh Văn Tuấn và gia đình (19,73%), và nhà đầu tư chiến lược Nhật Bản, Ngân hàng TNHH Aozora (15%). Trong đó, cá nhân ông Trịnh Văn Tuấn trực tiếp nắm giữ 4,43% vốn điều lệ OCB (60.744.881 cổ phần), bà Cao Thị Quế Anh (vợ ông Tuấn) nắm giữ 3,21% (44.011.480 cổ phần). Ba người con gái của ông Tuấn và bà Quế Anh gồm: Trịnh Mai Linh nắm giữ 4,27% (58.507.651 cổ phần), Trịnh Mai Vân 3,75% (51.313.293 cổ phần), và Trịnh Thị Mai Anh nắm giữ 2,94% (40.282.710 cổ phần). Trong đó, bà Trịnh Thị Mai Anh (SN 1992) hiện đang là thành viên HĐQT tại OCB.

Từ khi thành lập đến nay, OCB có những bước đi đầy ấn tượng trong hoạt động kinh doanh với hơn 160 sản phẩm dịch vụ và tiện ích trên kênh số OCB OMNI cung cấp đầy đủ, đa dạng các dịch vụ ngân hàng, bảo hiểm, đầu tư,… Cùng với sự ra đời của các sản phẩm như: Facepay (phương thức thanh toán hiện đại, bảo mật và an toàn); sản phẩm Giải pháp tìm và vay mua nhà trực tuyến trên nền tảng Unlock Dream Home; nền tảng Liobank - Ngân hàng số thế hệ mới dành cho khách hàng trẻ và yêu thích trải nghiệm sự tiện nghi của công nghệ (sắp ra mắt).

Tuy nhiên, trong hành trình xây dựng và phát triển thương hiệu, OCB gặp phải không ít thăng trầm về tài chính, kinh doanh và huy động vốn,… khiến người tiêu dùng quan tâm về các quyền lợi được hưởng khi đầu tư và ngân hàng này.

Thời gian qua, thị trường trái phiếu doanh nghiệp trong nước đã từng bước phát triển để trở thành kênh huy động vốn trung và dài hạn quan trọng cho các doanh nghiệp và nền kinh tế, qua đó hỗ trợ giảm áp lực lên kênh tín dụng ngân hàng.

Bộ Tài chính khẳng định, các ngân hàng, công ty chứng khoán làm dịch vụ phân phối trái phiếu chỉ đơn thuần là tổ chức cung cấp dịch vụ, hưởng phí dịch vụ từ doanh nghiệp phát hành, rủi ro của trái phiếu vẫn là rủi ro của doanh nghiệp phát hành.

Do vậy, Bộ Tài chính tiếp tục đưa ra khuyến cáo đối với nhà đầu tư trái phiếu doanh nghiệp, nhà phát hành và nhà tư vấn phát hành trái phiếu doanh nghiệp, và trái phiếu doanh nghiệp riêng lẻ.

OCB chào bán, phát hành thêm hơn 7.000 tỷ đồng trái phiếu

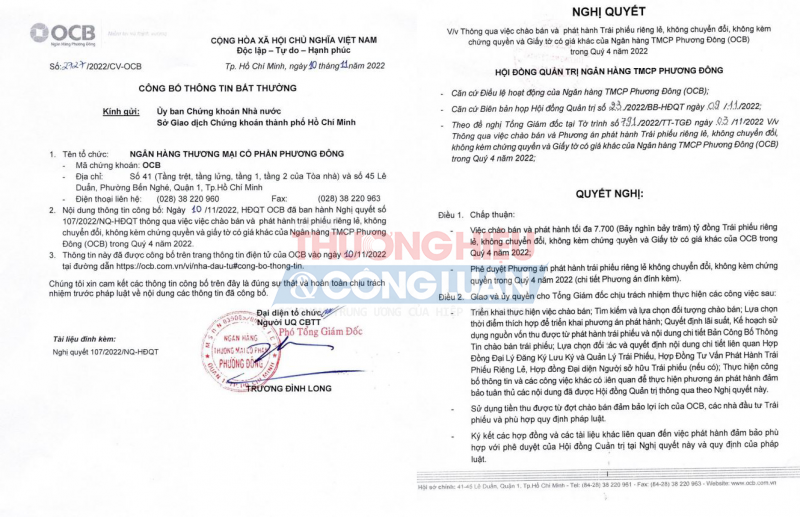

Theo Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HSX), trong công văn công bố thông tin bất thường số 2727/2022/CV-OCB ngày 10/11/2022 do Phó Tổng Giám đốc OCB Trương Đình Long ký, ban hành nghị quyết số 107/2022/NQ-HĐQT thông qua việc chào bán và phát hành trái phiếu riêng lẻ, không chuyển đổi trong quý IV/2022.

Theo đó, Hội đồng quản trị OCB chấp thuận chào bán và phát hành 7.700 tỷ đồng trái phiếu riêng lẻ, không chuyển đổi.

Công văn công bố thông tin ngày 10/11/2022 và Nghị quyết Thông qua việc chào bán và phát hành Trái phiếu riêng lẻ, không chuyển đổi trong quý 4/2022.

Mặt khác, OCB cũng tích cực mua lại các lô trái phiếu trước hạn để giảm thiểu rủi ro.

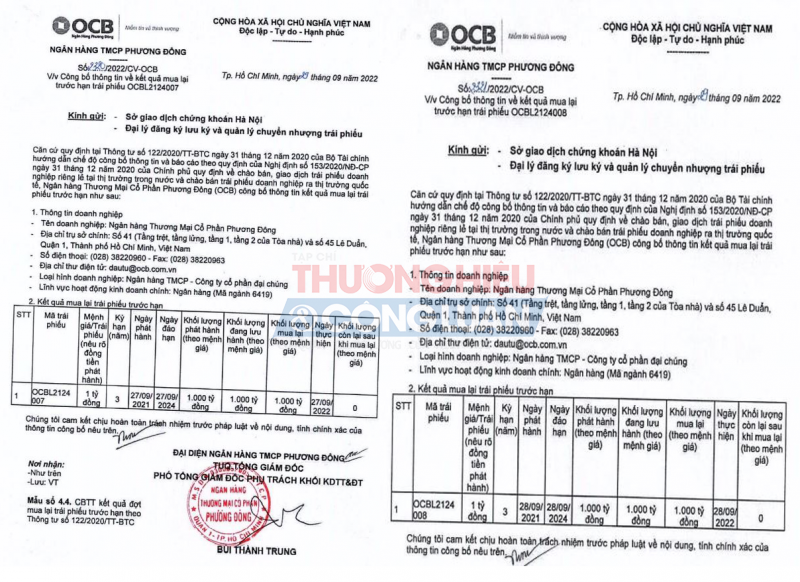

Ngày 27/09, Ngân hàng OCB đã mua lại toàn bộ 1.000 tỷ đồng trái phiếu trước hạn thuộc lô trái phiếu riêng lẻ mã OCBL2124007. Đến ngày 28/09, Ngân hàng OCB lại tiếp tục mua lại toàn bộ 1.000 tỷ đồng trái phiếu mã OCBL2124008 có kỳ hạn 03 năm.

Ngân hàng OCB đã mua lại toàn bộ lô trái phiếu mã OCBL2124007 và lô trái phiếu mã OCBL2124008

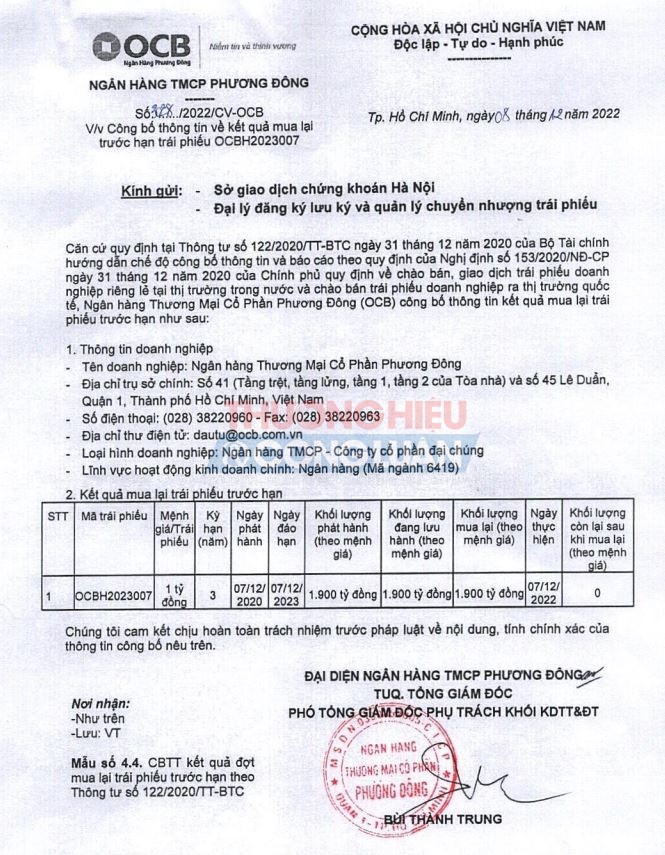

Tiếp đến, ngày 07/12, Ngân hàng OCB đã mua lại toàn bộ 1.900 tỷ đồng trái phiếu trước hạn thuộc lô trái phiếu mã OCBH2023007.

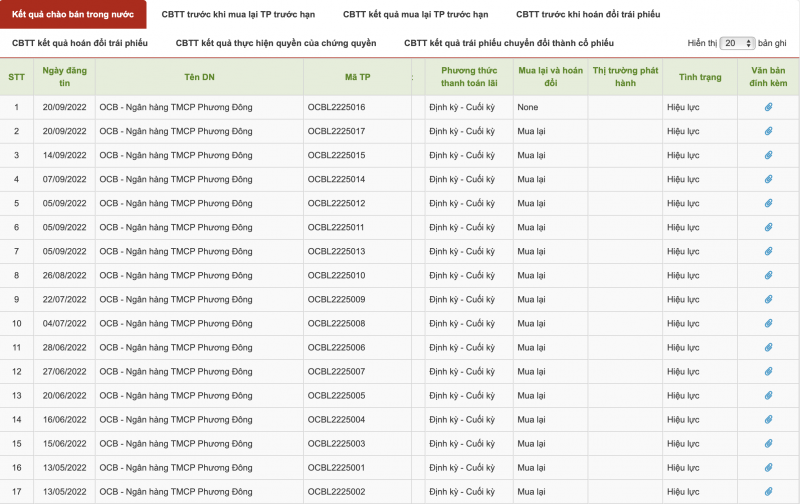

Theo Sở Giao dịch Chứng khoán Hà Nội, ngân hàng OCB phát hành 17 đợt trái phiếu trong năm 2022.

Theo Bộ Tài chính, trái phiếu doanh nghiệp không phải là sản phẩm tiền gửi tiết kiệm ngân hàng. Trái phiếu thường có độ rủi ro cao hơn các sản phẩm tiết kiệm ngân hàng và phần chênh lệch cao hơn so với lãi suất tiết kiệm chính là rủi ro mà nhà đầu tư chấp nhận khi mua trái phiếu doanh nghiệp.

Với đặc điểm trên, nhà đầu tư có trách nhiệm tự đánh giá mức độ rủi ro trong việc đầu tư trái phiếu, hạn chế về giao dịch trái phiếu được đầu tư và tự chịu trách nhiệm về quyết định đầu tư của mình.

“Bức tranh” nhiều gam màu của thương hiệu OCB

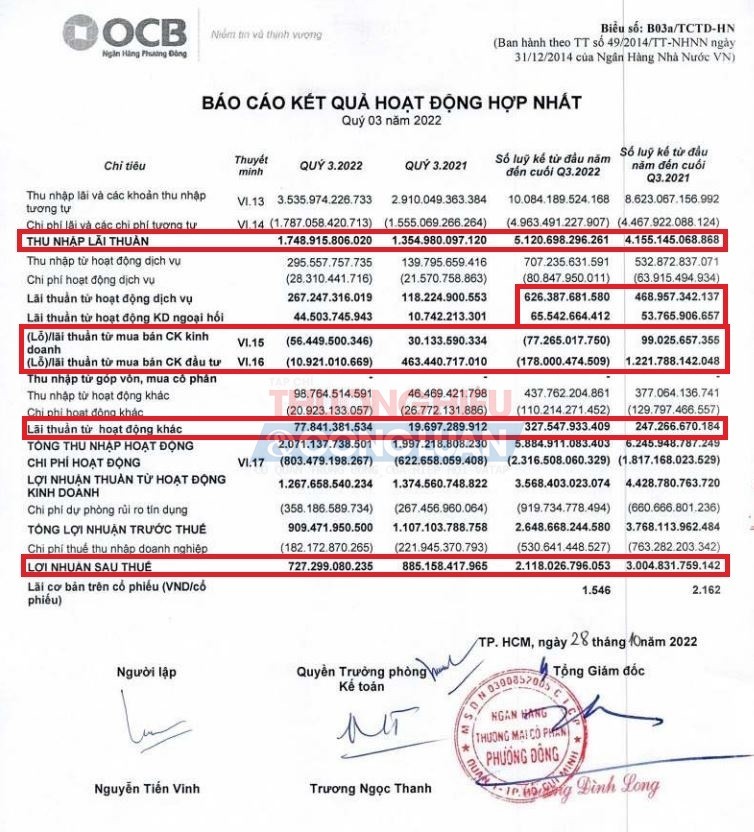

Theo báo cáo tài chính (BCTC) hợp nhất quý III/2022, tính đến ngày 30/09/2022 tổng tài sản của OCB tăng từ mức 184.491 tỷ đồng đầu năm lên mức 193.150 tỷ đồng, nợ phải trả ở mức 115,3 tỷ đồng giảm 11,6% so với cùng kỳ năm 2021. Lợi nhuận sau thuế ở mức hơn 2.118 tỷ đồng (trong đó quý III/2022 đạt lợi nhuận sau thuế ở mức hơn 727 tỷ đồng), giảm hơn 157 tỷ đồng so với cùng kỳ năm 2021.

Đáng chú ý, tổng nợ xấu (từ của Ngân hàng Nhà nước), có thể gọi là nợ khó thanh khoản, nội bảng của ngân hàng OCB tăng hơn 2 lần từ mức 1.350 tỷ đồng (đầu năm 2022) lên mức 2.801 tỷ đồng đến thời điểm cuối quý III/2022.

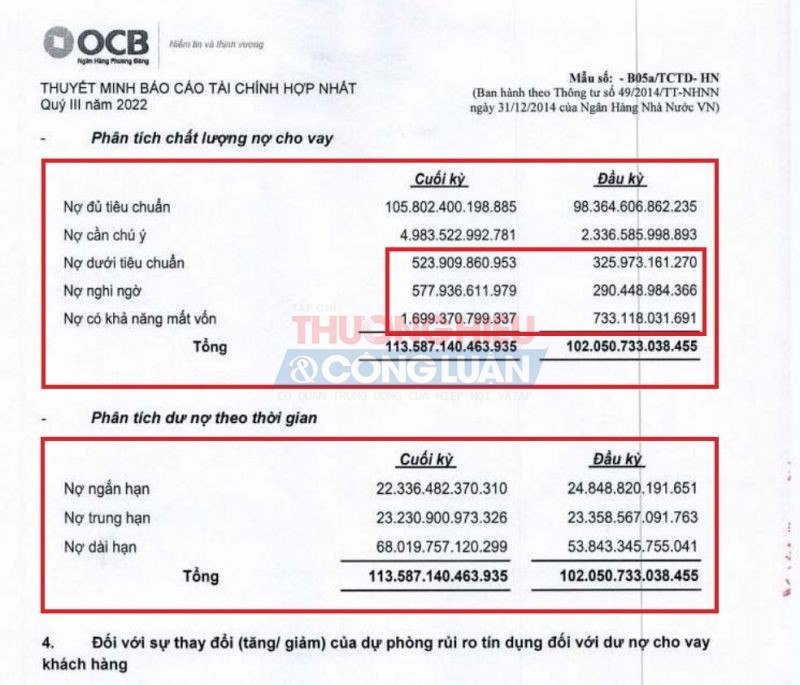

Cụ thể, tính đến ngày 30/09/2022, nợ dưới tiêu chuẩn (nợ nhóm 3) hơn 523 tỷ đồng, tăng hơn 198 tỷ đồng so với đầu kỳ; nợ nghi ngờ (nợ nhóm 4) tăng mạnh lên mức hơn 577 tỷ đồng. Đặc biệt, nợ có khả năng mất vốn (nhóm 5) tăng vọt lên lên mức hơn 1.699 tỷ đồng.

Theo thuyết minh trong BCTC hợp nhất quý III/2022, OCB ghi nhận dư nợ theo thời gian chủ yếu tập trung vào nợ dài hạn hơn 68.019 tỷ đồng, trong khi nợ ngắn hạn và trung hạn lần lượt ở mức 22.336 và 23.230 tỷ đồng. OCB cho biết, do tình hình nợ khó thanh khoản tăng mạnh, OCB đã trích lập gần 920 tỷ đồng cho chi phí dự phòng rủi ro tín dụng trong 9 tháng đầu năm, tăng 39% so với cùng kỳ năm ngoái.

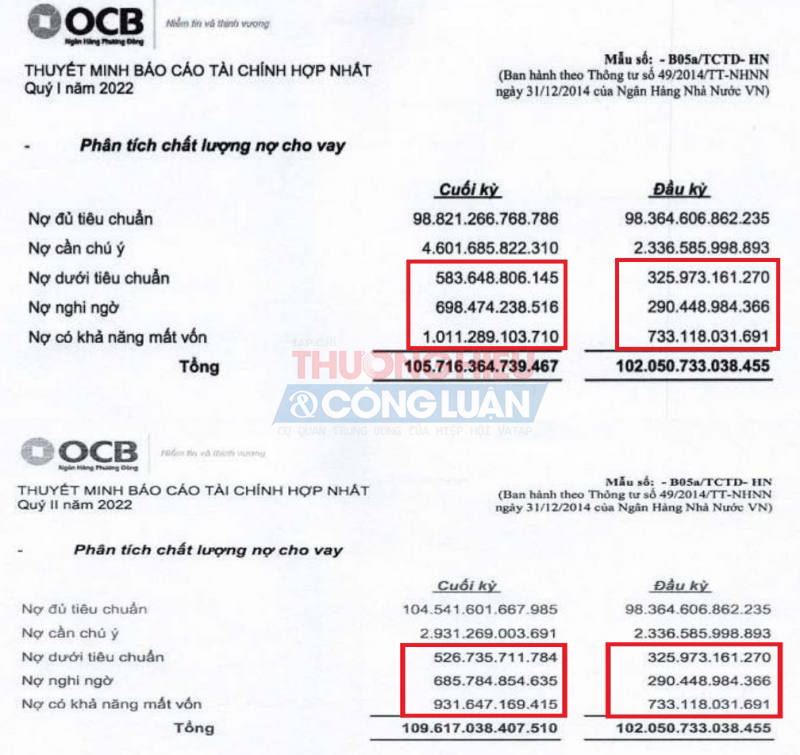

Quay trở lại tình hình kinh doanh của OCB, trong BCTC hợp nhất quý I/2022 cũng thể hiện tổng dư nợ khó thanh khoản của ngân hàng này ghi nhận con số 2.293 tỷ đồng tăng khá mạnh. Trong đó, nợ nhóm 3 tăng lên 583 tỷ đồng, nợ nhóm 4 là 698 tỷ đồng và nợ nhóm 5 ở mức 1.011 tỷ đồng.

Tuy nhiên, tình hình tổng dư nợ khó thanh khoản của OCB có chiều hướng giảm trong báo cáo tài chính hợp nhất quý II/2022. Cụ thể, nợ nhóm 3 giảm còn 526 tỷ đồng, nợ nhóm 4 là 685 tỷ đồng và nợ nhóm 5 ở mức 931 tỷ đồng. Đến quý III/2022 thì nhóm nợ khó thanh khoản của OCB lại có chiều hướng đảo ngược so với quý liền trước.

Cùng với đó, tại BCTC III/2022, tính đến ngày 30/09/2022, gam màu sáng trong bức tranh tài chính của OCB cũng thể hiện rõ nét sự tăng trưởng vượt trội. Theo OCB công bố, phần lãi lũy kế 09 tháng đầu năm từ dịch vụ đạt hơn 626 tỷ đồng, hoạt động kinh doanh ngoại hối thu về khoản đạt hơn 65 tỷ đồng. Hoạt động khác cũng thu được khoản lãi hơn 327 tỷ đồng.

Cùng với gam màu sáng trong “bức tranh” tài chính, OCB cũng thể hiện gam màu tối. Nguồn: BCTC hợp nhất quý III/2022.

Tuy vậy, riêng trong 09 tháng đầu năm, cũng ghi nhận hoạt động mua bán chứng khoán kinh doanh của Ngân hàng OCB báo lỗ hơn 77 tỷ đồng và hoạt động mua bán chứng khoán đầu tư lỗ hơn 178 tỷ đồng.

Người đứng đầu thương hiệu OCB

Ông Trịnh Văn Tuấn sinh năm 1965 và là một trong những người có ảnh hưởng trong giới ngân hàng. Trước đó, ông từng theo học tại Đại học Bách Khoa Hà Nội. Sau đó, ông qua viện Bách khoa Warsaw tại Ba Lan để nghiên cứu sinh vào lúc Đông Âu đang có những biến đổi về kinh tế và chính trị.

Sau những năm kinh doanh và sinh sống tại Ba Lan, đến năm 2002 ông quyết định về nước khi thấy những tiềm năng phát triển của Việt Nam mặc dù các hoạt động kinh doanh tại Đông Âu vẫn đang tốt.

Năm 2003 – 2008: Ông được giữ vị trí Chủ tịch HĐQT VIB. Đây chính là vị trí cao nhất của một tập đoàn được ông được đảm nhận. Tuy nhiên, đến năm 2008 tại cuộc họp cổ đông của ngân hàng VIB, ông Tuấn được tín nhiệm tiếp tục được bầu vào HĐQT nhưng lúc đó ông không còn là Chủ tịch HĐQT nữa mà nhường lại vị trí cho TGĐ Hàn Ngọc Vũ.

Trong thời gian làm việc cho VIB, ông cũng là thành viên HĐQT, Chủ tịch HĐQT Cty CP Chứng khoán Quốc tế Việt Nam.

Sau đó, ông Tuấn cùng mở và tham gia điều hành ngân hàng OCB từ năm 2010 cho đến nay. Thời điểm đầu, ông gặp vô vàn những khó khăn về khủng hoảng hệ thống, làm sao để xây dựng được nền móng vững chắc. Ngoài ra, ông cũng phải giải quyết nhiều vấn đề phát sinh khác của ngân hàng và các cổ đông.

Tuy nhiên, nhờ sự nhạy bén, nỗ lực của bản thân ông từng bước đi lên từ vị trí tổng giám đốc, phó chủ tịch HĐQT kiêm tổng giám đốc vào năm 2011. Và cao nhất là chủ tịch HĐQT từ năm 2012 cho đến nay. Đây cũng chính là lúc mà tên tuổi của ông được nhiều người biết đến và có tiếng vang.