Điều cốt lõi quan trọng còn lại có lẽ là quá trình đó sẽ không tạo ra những e ngại về lạm phát như đã từng diễn ra trong quá khứ, trong bối cảnh các quốc gia khác trên thế giới đã bắt đầu điều ngược lại của quá trình hỗ trợ. Chúng ta cùng hy vọng và tin tưởng về sự điều hành chính sách của Chính phủ.

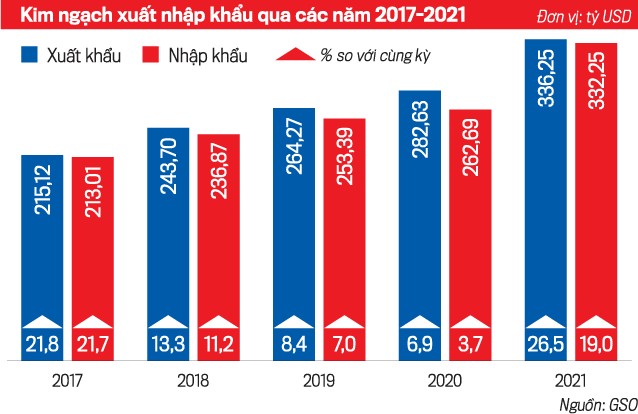

“Phong toả và giãn cách” có lẽ là cụm từ được nhắc tới nhiều nhất trong năm 2021 bởi những tác động tiêu cực mà nó mang lại cho nền kinh tế. Nhưng những gì đã diễn ra cho thấy không chỉ một màu xám, mà vẫn có những điểm sáng đáng tự hào, trong đó, phải kể đến kim ngạch xuất nhập khẩu đạt mức kỷ lục 668,5 tỷ USD, tăng 22,6% so với năm trước.

Cán cân thương mại hàng hoá tháng 12/2021 ước tính xuất siêu 2,54 tỷ USD và tính chung năm 2021, cán cân thương mại hàng hoá ước tính xuất siêu 4 tỷ USD. Mặc dù con số này khá thấp so với những năm trước đại dịch, đây thực sự là điều đáng khích lệ trong bối cảnh cầu tiêu dùng thế giới năm qua bị ảnh hưởng nặng nề cùng với tình trạng đứt gãy chuỗi cung ứng trên phạm vi toàn cầu.

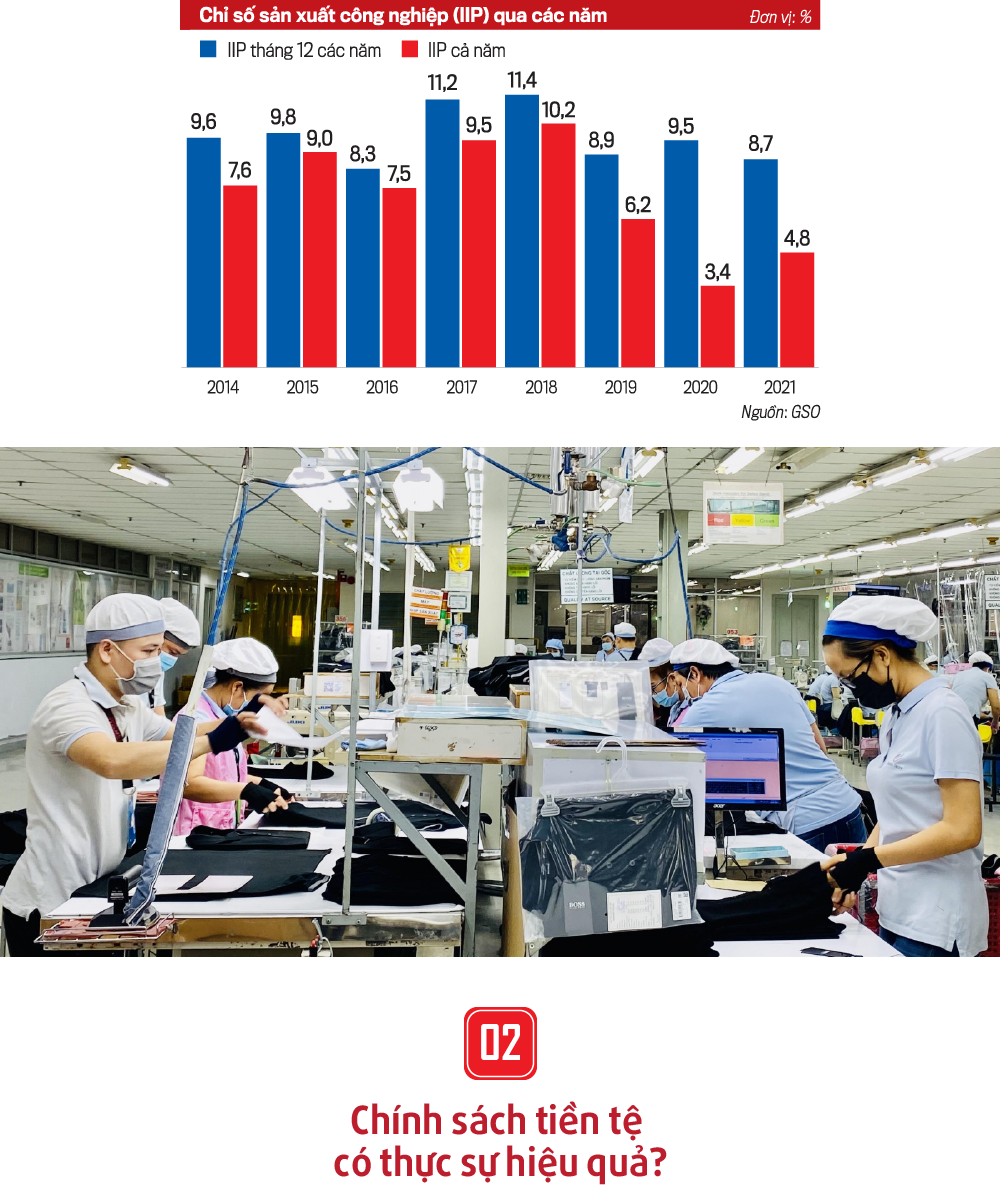

Bên cạnh đó, khu vực sản xuất công nghiệp cũng đã dần hồi phục khi chỉ số sản xuất công nghiệp IIP tháng 12/2021 tăng 8,7% so với cùng kỳ năm trước. Trong đó, nổi bật là ngành chế biến chế tạo – bị ảnh hưởng bởi đại dịch do mô hình chế xuất, tăng 6%.

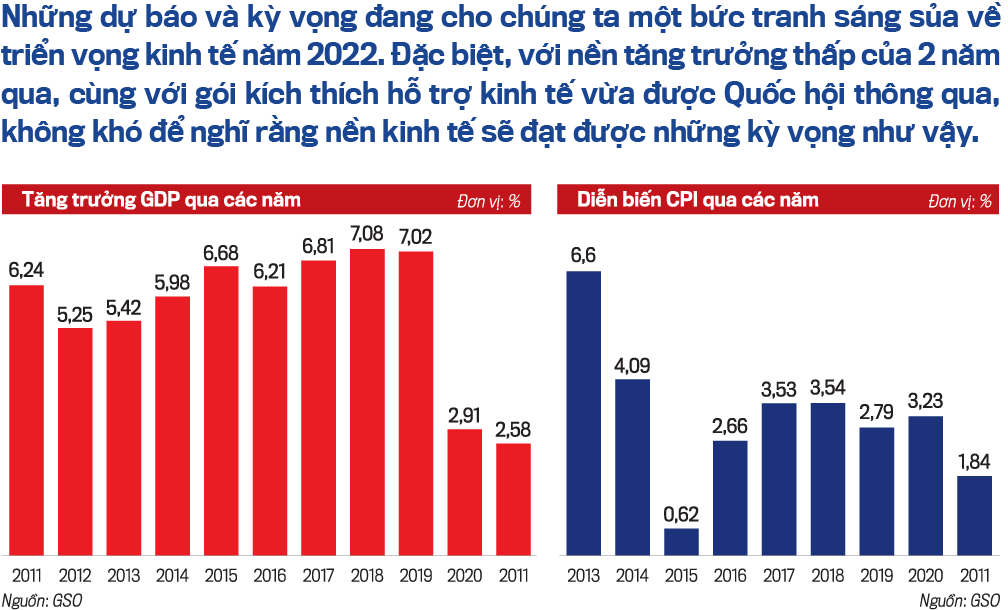

Trong số các mục tiêu vĩ mô quan trọng, chỉ số giá tiêu dùng (CPI) tháng 12/2021 giảm 0,18% so với tháng trước. Bình quân năm 2021, CPI tăng 1,84% so với năm trước, mức tăng thấp nhất kể từ năm 2016, và nằm trong mục tiêu dưới 4% đặt ra hồi đầu năm, góp phần giảm áp lực lên chính sách tiền tệ và tài khóa trong việc hỗ trợ phát triển nền kinh tế.

Tuy nhiên, dịch bệnh cũng để lại những hậu quả hết sức nặng nề cho nền kinh tế mà có lẽ mất rất nhiều năm mới có thể khôi phục được tình trạng trước đại dịch. GDP cả năm 2021 tăng trưởng 2,58% so với cùng kỳ năm ngoái, đây là mức tăng thấp nhất kể từ năm 1990.

Việc tăng trưởng kinh tế không như kỳ vọng có thể tạo ra những lo ngại về triển vọng tương lai bởi vì nền kinh tế của chúng ta chưa có một gói tài khoá nào đủ lớn trong khi nhiều quốc gia trên thế giới đã nghĩ tới việc thắt chặt chính sách tiền tệ. Nghĩa là, chúng ta có thể sẽ bị trễ nhịp so với đà hồi phục của nền kinh tế thế giới.

Nhìn rộng hơn và xa hơn, hậu quả có thể là chúng ta đang bỏ lỡ thời kỳ cơ cấu dân số vàng khi có tới 69% dân số trong độ tuổi lao động nhưng chưa giàu đã chuẩn bị già. Đồng thời, nguy cơ nền kinh tế Việt nam rơi vào bẫy thu nhập trung bình ngày một hiện hữu. Theo Ngân hàng thế giới (World Bank) thì một quốc gia đang phát triển mà muốn trở thành nước có thu nhập cao thì cần có tốc độ tăng trưởng GDP hằng năm trên 7%, liên tục trong vòng 30 năm. Chúng ta mới có 14 năm có mức tăng trưởng GDP từ 7% trở lên trong vòng 30 năm qua và 02 năm gần nhất chỉ đạt mức trên 2,5%.

Để nhìn nhận triển vọng được rõ hơn, nếu nhìn vào sự biểu hiện cho phía Cầu là tổng mức bán lẻ hàng hoá và doanh thu dịch vụ tiêu dùng (RSI)thì chỉ số này giảm 3,8% so với cùng kỳ năm trước, nếu loại bỏ yếu tố giá thì giảm 6,2%. Nghĩa là, cầu tiêu dùng - chiếm tỷ trọng khoảng 40% trong cơ cấu GDP - đang bị ảnh hưởng nghiêm trọng, chủ yếu là khu vực vận tải, du lịch và dịch vụ.

Nhìn từ phía cung, một đại diện là chỉ số sản xuất công nghiệp (IIP) tăng 4,82% so với cùng kỳ năm trước, trong đó ngành công nghiệp chế biến, chế tạo tăng 6,37% so với cùng kỳ năm trước, đóng góp lớn nhất trong mức tăng của IIP. Tuy nhiên, một vấn đề bên cạnh mức tăng của IIP là chỉ số tồn kho toàn ngành công nghiệp chế biến, chế tạo cũng tăng khoảng 21,9% so với cùng kỳ năm trước, tỷ lệ tồn kho toàn ngành này đạt mức bình quân 79,1% trong năm 2021. Điều này cho thấy có thể có sự mất cân đối giữa cung và cầu trong nền kinh tế, hàng sản xuất ra khó khăn hơn trong việc tiêu thụ.

Kết quả điều tra xu hướng kinh doanh của các doanh nghiệp ngành công nghiệp chế biến, chế tạo trong quý IV.2021 cũng thể hiện lo lắng trên của khu vực chế biến, chế tạo. Đó là khả năng cạnh tranh của hàng hoá trong nước và nhu cầu thị trường trong nước yếu đi, thay vì yếu tố “ không có khả năng tiếp cận nguồn vốn vay” mà cả xã hội vẫn thường quan tâm.

Điều này cho chúng ta một gợi ý rằng thực tế doanh nghiệp đang không thể tìm kiếm nguồn đầu ra, tồn kho tăng cao dẫn đến quyết định chần chừ quay trở lại hoạt động và mở rộng quy mô sản xuất kinh doanh.

Thực tế đó cũng ám chỉ rằng chỉ số giá tiêu dùng (CPI) chưa đáng lo ngại tại thời điểm này một phần là do sức mua của người tiêu dùng đã cạn kiệt. Chính sách tiền tệ và tài khóa với mục tiêu ổn định vĩ mô dường như chưa phát huy được hiệu quả và chưa đạt mục đích, khi tỷ lệ thất nghiệp của Việt Nam năm 2021 là 3,22%, mức cao kỷ lục trong vòng 20 năm trở lại đây. Chúng ta chưa có gói hỗ trợ tài khoá nào có quy mô đủ lớn như các nước trên thế giới, trong khi thu ngân sách nhà nước năm 2021 đạt mức 113% dự toán.

Đến thời điểm tháng 10/2021, Tổng phương tiện thanh toán (M2) đạt: 12.907.567 tỷ đồng, tăng 1.351.000 tỷ đồng (tương đương 11,69%) so với cùng kỳ năm trước (yoy), trong đó tiền gửi tổ chức kinh tế, tiền gửi khu vực dân cư và lượng tiền mặt lưu thông lần lượt tăng 14.67%, 3.55% và 13.55% so với cùng kỳ năm ngoái.

Một lượng lớn vốn lẽ ra được sử dụng cho việc sản xuất kinh doanh nhưng đang nằm im trong tài khoản tiền gửi của các doanh nghiệp. Điều này có thấy cách nhìn không mấy lạc quan của các doanh nghiệp về triển vọng tương lai của nền kinh tế thời gian qua. Thêm vào đó, lượng tiền mặt lưu thông tăng lên nhưng chỉ số RSI giảm liên tục trong 6 tháng cuối năm 2021, cho thấy thực tế một phần tiền đang chảy vào thị trường tài sản.

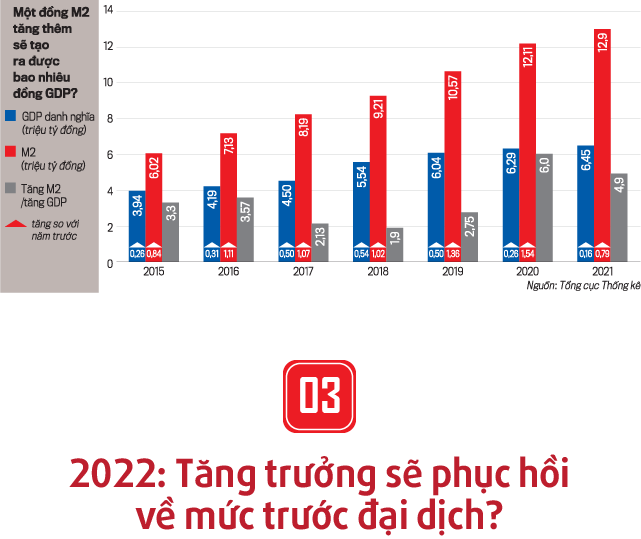

So sánh mức tăng cung tiền với mức tăng trưởng GDP trong cùng một năm sẽ cho chúng ta một cái nhìn tương đối trực quan về hiệu quả sử dụng vốn. Năm 2015, để tạo ra 1 đồng GDP thì cần 3,3 đồng bơm ra nền kinh tế và xu hướng giảm dần trong giai đoạn từ 2015-2019, với mức trung bình là 2,73 đồng thì tạo ra thêm được 1 đồng GDP. Tuy nhiên, năm 2020, con số này tăng 2,19 lần so với trung bình giai đoạn 05 năm trước đó. Đến hết 2021, cần bơm khoảng 4,9 đồng thì mới tạo ra được 1 đồng GDP.

Rõ ràng, hiệu quả sử dụng vốn của chúng ta đang có xu hướng giảm qua từng năm, nhưng liệu mức tăng trưởng thấp có đi kèm với sự an toàn và ổn định cho thị trường tiền tệ. Để đánh giá được điều này, cần xem xét các nhân tố làm tăng, giảm cung tiền (M2) rồi từ đó có những biện pháp điều chỉnh. Tăng cung tiền (M2) trong năm vừa qua chủ yếu qua kênh tín dụng, cụ thể dư nợ tín dụng tháng 11/2021 đạt 9.998.175 tỷ đồng, tăng 1.246.152 tỷ đồng, tương đương tăng 14,23% so với cùng kỳ năm ngoái. Tuy nhiên, tăng trưởng tín dụng lại đi kèm với tỷ lệ nợ xấu tăng lên (ước tính mức 8% cuối năm 2021).

Điều này cho thấy tăng trưởng của nền kinh tế chúng ta đang dựa quá nhiều vào việc bơm tiền, nhưng hiệu quả mang lại không đạt được chưa như kỳ vọng khi tăng trưởng vẫn thấp, thất nghiệp vẫn cao, phần tiền chảy vào thị trường tài sản có thể tạo ra những lo ngại về bất bình đẳng xã hội, người giàu càng giàu thêm. Ngược lại, phần tiền chảy vào nền kinh tế thực thì lại gây ra nợ xấu, làm bất ổn thị trường tiền tệ. Tất nhiên chúng ta có thể lập luận rằng khi nền kinh tế hoạt động trở lại thì mọi việc sẽ lại đâu vào đấy, nhưng ít nhất chúng ta cần thẳng thắn để thấy rằng chúng ta cứ bơm và bơm theo một lối mòn bình thường trong khi lại thừa nhận với nhau rằng bối cảnh đại dịch hiện tại là bất bình thường.

Ngân hàng Phát triển Châu Á (ADB) lạc quan về triển vọng tăng trưởng của nền kinh tế Việt Nam trong trung, dài hạn dựa trên sự hồi phục của cầu nội địa và đầu tư công được đẩy mạnh. ADB cho rằng, nền kinh tế Việt Nam sẽ tăng trưởng ở mức 6,5% trong năm 2022. Cùng chung quan điểm với ADB, Ngân hàng Thế giới (WB) nhận định tăng trưởng GDP của Việt Nam sẽ phục hồi về mức trước đại dịch, ở mức 6,5-7% từ năm 2022 trở đi dựa trên kỳ vọng về sự phục hồi của nền kinh tế toàn cầu sẽ tác động tích cực đến nước xuất khẩu như Việt Nam cùng với tình trạng thiếu hụt lực lượng lao động sẽ kết thúc khi 70% dân số trưởng thành sẽ được tiêm vaccine đầy đủ vào giữa năm 2022.

Các tổ chức đầu tư nước ngoài như Dragon Capital cũng cho rằng với những yếu tố như thặng dư cán cân thương mại, dự trữ ngoại hối duy trì trên mức 100 tỷ USD và dòng vốn FDI vẫn tiếp tục giải ngân vào Việt Nam cùng với các gói hỗ trợ kinh tế sẽ là cú hích cho sự hồi phục tăng trưởng kinh tế Việt Nam trong 2 năm tới. Nhiều công ty chứng khoán trong nước (VNDirect, VCBS, KBSV) tỏ ra lo ngại đối với đà phục hồi của nền kinh tế thế giới bị ảnh hưởng do sự giảm tốc của nền kinh tế lớn thứ hai thế giới là Trung Quốc, tăng trưởng kinh tế của quốc gia này được dự báo đạt mức 5,6% trong năm 2022, thấp hơn nhiều so với mức ước lượng 8% trong năm 2021. Rủi ro tiếp theo được đề cập đó chính là việc làn sóng dịch bệnh Covid-19 lần thứ 5 gây ra bởi biến thể Omicron sẽ gây áp lực lớn lên hệ thống y tế, ảnh hưởng tiêu cực đến khu vực vận tải, du lịch và dịch vụ. Tuy nhiên, quan điểm chung của các công ty chứng khoán trong nước về tăng trưởng kinh tế Việt nam vẫn sẽ đạt mức từ 6,8-7,5% dựa trên những giả định tương tự các tổ chức quốc tế.

Áp lực lạm phát sẽ tăng lên khi cầu tiêu dùng nội địa gần phục hồi và giá dầu dự kiến vẫn duy trì ở mức 75 USD/thùng trong năm tới. Tuy nhiên, các tổ chức trong và ngoài nước vẫn cho rằng lạm phát trong năm 2022 vẫn chưa đáng lo ngại và kỳ vọng sẽ ở mức mục tiêu 3,5%-4% do (i) cầu tiêu dùng cần nhiều thời gian để hồi phục hoàn toàn (ii) chính sách điều hành vĩ mô linh hoạt của Ngân hàng Nhà nước (NHNN) cùng với những thành tích kiểm soát lạm phát trong giai đoạn vừa qua.

Những dự báo và kỳ vọng nêu trên cho chúng ta một bức tranh sáng sủa về triển vọng kinh tế năm 2022. Đặc biệt, với nền tăng trưởng thấp của 2 năm qua, cùng với gói kích thích hỗ trợ kinh tế vừa được Quốc hội thông qua, không khó để nghĩ rằng nền kinh tế sẽ đạt được những kỳ vọng như vậy. Điều cốt lõi quan trọng còn lại có lẽ là quá trình đó sẽ không tạo ra những e ngại về lạm phát như đã từng diễn ra trong quá khứ, trong bối cảnh các quốc gia khác trên thế giới đã bắt đầu điều ngược lại của quá trình hỗ trợ. Chúng ta cùng hy vọng và tin tưởng và sự điều hành chính sách của Chính phủ.

Giới đầu tư đang kỳ vọng chính sách tiền tệ sẽ được nới lỏng hơn nữa hoặc ít nhất cũng chưa thắt chặt đến hết năm 2022, cùng với gói hỗ trợ tài khóa đủ lớn để hỗ trợ nền kinh tế, sẽ là động lực chính cho TTCK năm 2022. Đây có lẽ là kịch bản tốt nhất cho thị trường chứng khoán Việt Nam. Tuy nhiên, nhìn sâu hơn vào giới hạn chính sách tiền tệ và tài khóa, những gì là tốt cho TTCK có thể sẽ là cái giá phải trả của nền kinh tế nếu lạm phát tăng nhanh và nền kinh tế có thể rơi vào bẫy thanh khoản (nếu tiếp tục hạ lãi suất). Do vậy, giải pháp tối ưu hơn mà người làm chính sách chắc chắn có nghĩ tới, nhưng không chắc có thực hiện, là làm sao để hút tiền từ các thị trường tài sản để tài trợ cho chính sách tài khóa.

TTCK được vận hành bởi kỳ vọng và do vậy theo cách nhìn của chúng tôi thì dù những nhà làm chính sách lựa chọn giải pháp nào thì dòng tiền cũng sẽ vẫn quanh quẩn trong thị trường tùy thuộc vào tiến độ của việc thực thi các gói hỗ trợ kinh tế. Nhưng thị trường sẽ trở nên “mặc cả” hơn, nghĩa là có sự trở lại với cơ bản bao gồm lựa chọn đúng ngành nghề và doanh nghiệp có kết quả kinh doanh tốt, thay vì lựa chọn bừa như năm 2021.

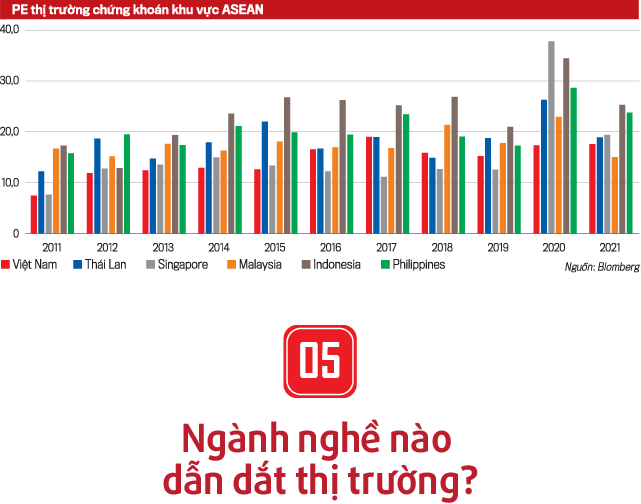

Chúng tôi có đọc một số báo cáo nhận định của các tổ chức đầu tư trong và ngoài nước và nhận thấy rằng giới đầu tư nói chúng cho rằng VN-Index sẽ đạt mức 1.700-1.750 điểm trong năm 2022 dựa trên luận điểm về việc tăng trưởng kinh tế hồi phục, đạt mức 6-6,5% trong năm 2022, chính sách tiền tệ linh hoạt đảm bảo ổn định vĩ mô và P/E của thị trường Việt Nam còn rẻ hơn so với các quốc gia khác.

Có nhiều cách tiếp cận khác nhau trong việc lựa chọn chiến lược đầu tư, và trong cách tiếp cận cơ bản của chúng tôi thì nhóm ngành được kỳ vọng sẽ nổi bật trong năm 2022 bao gồm bất động sản, xây dựng & VLXD, Ngân hàng, Dầu khí, Bán lẻ.

Nhóm bất động sản nhà ở được kỳ vọng do (i) nguồn cung sản phẩm đang thiếu, tuy nhiên nhu cầu nhà ở vẫn cao thể hiện qua tỷ lệ hấp thụ cao tại các dự án mở bán và mặt bằng giá bất động sản vẫn tiếp đà tăng ngay trong giai đoạn giãn cách (ii) được cho là kênh đầu tư giúp chống chịu lạm phát (iii) gói đầu tư công sẽ giúp hạ tầng được nâng cấp, hoàn thiện (iv) mặt bằng lãi suất thấp vẫn được duy trì (v) yếu tố nhân khẩu học thuận lợi như: quy mô dân số trẻ, trong độ tuổi lao động và số người trong mỗi hộ gia đình có xu hướng giảm và (vi) tốc độ đô thị hóa cao.

Trong khi đó, Bất động sản Khu công nghiệp được lựa chọn do yếu tố (i) hạ tầng được cải thiện nhờ các gói đầu tư công được triển khai (ii) Nhu cầu ở thị trường miền Bắc cao, giá thuê tại các thành phố vệ tinh phía Nam tăng mạnh (iii) Chuyển dịch chuỗi cung ứng từ Trung Quốc sang Việt Nam và (iv) Chính sách ưu đãi của Chính phủ nhằm thu hút vốn FDI và tạo điều kiện cho doanh nghiệp Việt tham gia sâu vào chuỗi cung ứng toàn cầu.

Nhóm ngành xây dựng và Vật liệu xây dựng được đánh giá là sẽ hưởng lợi trực tiếp từ (i) gói hỗ trợ kinh tế (ii) tốc độ giải ngân vốn đầu tư công sẽ được Chính phủ quyết liệt đẩy nhanh trong năm tới (iii) giá nguyên vật liệu đầu vào sẽ giảm do nút thắt chuỗi cung ứng kết thúc (iv) nhiều dự án hạ tầng giao thông trọng điểm đã hoàn thành công tác giải phóng mặt bằng (v) sự phục hồi của thị trường bất động sản.

Ngân hàng được cho là sẽ tiếp tục đà tăng trưởng trong vừa qua, bất chấp rủi ro nợ xấu tăng lên dựa vào luận điểm (i) tăng trưởng tín dụng sẽ đạt mức 13%-15% trong năm 2022 (ii) nhiều ngân hàng đã trích lập xong dự phòng cho nợ tái cơ cấu theo Thông tư 01 và các Thông tư sửa đổi (iii) tăng trưởng tín dụng bán lẻ (iv) biên lãi ròng sẽ duy trì sự ổn định (v) thu nhập ngoài lãi sẽ tiếp tục được đẩy mạnh, chủ yếu là kênh phân phối bảo hiểm qua ngân hàng (bancassurance) khi chỉ có 10% dân số có bảo hiểm nhân thọ. Ngoài ra, còn phí từ dịch vụ ngân hàng số, thẻ tín dụng khi tỷ lệ dân số Việt nam có tài khoản ngân hàng hiện mới ở mức 31% và tỷ lệ sử dụng thẻ tín dụng ở mức 2%.

Ngành dầu khí, được nhà đầu tư đặt niềm tin bởi các yếu tố (i) nhu cầu vận tải, du lịch và hoạt động sản xuất kinh doanh hồi phục (ii) trong ngắn hạn, giá dầu Brent được Goldman Sachs dự báo 90 USD/thùng cuối năm, Morgan Stanley dự báo 70 USD/thùng do nguồn cung thắt chặt. (iii) trong dài hạn, giá dầu sẽ có xu hướng giảm về mức 60-65 USD/thùng, đây là mức giá đủ để doanh nghiệp trong ngành dầu khí hưởng lợi.

Cuối cùng, các doanh nghiệp trong ngành bán lẻ được cho rằng sẽ đạt được kết quả kinh doanh thuận lợi do (i) kênh mua sắm online sẽ thu hút khách khách trước những lo ngại về dịch bệnh (ii) yếu tố nhân khẩu học thuận lợi, dân số trẻ (iii) tín dụng tiêu dùng được đẩy mạnh (iv) chính sách “sống chung với dịch” khi tỷ lệ tiêm vaccine cao (v) gói kích cầu kinh tế làm tăng thu nhập và việc làm cho người dân kết hợp với nhu cầu bị nén trong thời gian phong toả, giãn cách.

Theo nhìn nhận của chúng tôi, năm 2022 việc lựa chọn danh mục đầu tư sẽ trở nên khó khăn hơn do sự tăng trưởng bùng nổ của VN-index trong năm 2021 khiến hầu hết các cổ phiếu thuộc nhiều nhóm ngành đều đã tăng mạnh và thiết lập nền giá mới. Do đó, danh mục cổ phiếu xuyên suốt năm 2022 nên được lựa chọn với nguyên tắc yếu tố cơ bản phải được đặt lên hàng đầu như (i) định giá hợp lý (ii) có tiềm năng trăng trưởng EPS, (iii) chất lượng tài sản tốt và (iv) tối đa hoá tỷ lệ lợi nhuận trên rủi ro.