Ghi nhận khoản lỗ lịch sử trong quý 3/2022

SSI Reseach vừa có báo cáo phân tích triển vọng ngành thép năm 2023.

Tổng sản lượng tiêu thụ thép thành phẩm trong 11 tháng đầu năm 2022 giảm 3,8% so với cùng kỳ do kênh xuất khẩu giảm sút.

Sản lượng tiêu thụ thép xây dựng và ống thép (trong đó kênh nội địa đóng góp 80~90% tổng doanh thu) tăng 4~5% so với cùng kỳ nhờ mức nền so sánh thấp trong năm 2021.

Tuy nhiên, sản lượng tôn mạ giảm 22% so với cùng kỳ do xuất khẩu giảm mạnh 37%, vốn chiếm 63% doanh thu tôn mạ trong năm 2021. Xuất khẩu giảm do nhu cầu toàn cầu chậm lại, đặc biệt là tại thị trường Mỹ và Châu Âu. Theo Hiệp hội Thép Thế giới, nhu cầu toàn cầu ước tính giảm 2,3% trong năm 2022 sau khi phục hồi 2,8% trong năm 2021. Nhu cầu từ thị trường Châu Âu ước tính sẽ giảm 3,5% trong năm 2022 sau khi tăng 18,1% trong năm 2021, trong khi nhu cầu của thị trường Hoa Kỳ cũng cho thấy diễn biến tương tự, với tăng trưởng nhu cầu ước tính giảm tốc từ mức 21,3% cho năm 2021 xuống 2,1% năm 2022..

Nhu cầu trong nước cũng suy yếu đáng kể trong nửa cuối năm: Doanh thu trong nước đạt mức cao nhất trong tháng 3 cả về giá trị tuyệt đối và mức tăng trưởng hàng năm. Kết quả này là do nhu cầu bị dồn nén và giá thép tăng đã khuyến khích các nhà phân phối tích trữ hàng tồn kho. Tuy nhiên, nhu cầu có xu hướng giảm nhanh hơn dự kiến từ nửa cuối năm 2022 do lãi suất tăng cũng như sự biến động trên thị trường bất động sản. Cụ thể, sau khi tăng 15% so với cùng kỳ trong quý 1 năm 2022, sản lượng tiêu thụ thép thành phẩm từ tháng 4 đến tháng 11 đã giảm 4% so với cùng kỳ, mặc dù quý 3/2021 ghi nhận mức cơ sở thấp. Sản lượng tiêu thụ trong quý 2 năm 2022 và giai đoạn tháng 10~ tháng 11/2022, thường là mùa cao điểm, lần lượt giảm 19% và 12% so với cùng kỳ. So với mức trước covid, doanh thu bán hàng trong nước trong 11 tháng đầu năm 2022 đã giảm 8,2% so với cùng kỳ năm 2019

Lợi nhuận của doanh nghiệp thép xấu đi và ghi nhận khoản lỗ lịch sử trong quý 3 do sản lượng giảm và giá điều chỉnh mạnh: Lợi nhuận của gần như tất cả các công ty thép đều giảm đáng kể trong 9 tháng đầu năm 2022 và ghi nhận mức lỗ cao kỷ lục trong quý 3 năm 2022 do nhu cầu thị trường giảm nhanh và giá thép giảm, khiến các công ty phải tăng trích lập dự phòng hàng tồn kho. SSI cho rằng hầu hết các công ty sẽ vẫn phải ghi nhận khoản lợi nhuận âm trong quý cuối cùng của năm 2022.

Lợi nhuận ngành thép dự báo giảm mạnh nửa đầu năm 2023

Theo Bộ Xây dựng, số lượng căn hộ mới được cấp phép xây dựng trong 3 quý đầu năm 2022 giảm 41% so với cùng kỳ. Ngoài ra, tiến độ của các dự án đang tồn đọng cũng có thể bị chậm lại, do vấn đề thanh khoản của chủ đầu tư bất động sản.

Kênh hộ gia đình (từng có khả năng phục hồi tốt hơn) cũng có thể bị ảnh hưởng bởi sự suy giảm của nền kinh tế nói chung, với tỷ lệ thất nghiệp và lãi suất cao hơn. Do đó, nhu cầu thép thành phẩm trong nước có thể giảm ở mức một con số vào năm 2023.

Nhìn vào các dữ liệu trong quá khứ có thể thấy ngành thép Việt Nam đã từng đối mặt với điều này trước đây. Doanh thu thép xây dựng giảm 7% so với cùng kỳ trong năm 2022. Tuy nhiên, việc tăng tốc đầu tư công có thể giúp bù đắp một phần nhu cầu thép giảm từ kênh dân dụng.

Giá thép có thể ít biến động hơn trong năm 2023 do nhu cầu của Trung Quốc ổn định. Sau khi giảm 2~4% trong năm 2022, nhu cầu của Trung Quốc dự kiến sẽ không thay đổi hoặc phục hồi nhẹ trong khoảng 1~2% trong năm 2023, điều này được thúc đẩy bởi việc mở cửa trở lại trong những tháng đầu năm.

Nhu cầu của thị trường Trung Quốc có thể vẫn yếu, do doanh thu bán nhà ở mới giảm kể từ nửa cuối năm 2021, nhưng sẽ được hỗ trợ bởi các biện pháp gần đây của chính phủ nhằm giải quyết vấn đề thanh khoản của các chủ đầu tư bất động sản và đầu tư cơ sở hạ tầng.

Bên cạnh đó, sản lượng thép của các nhà sản xuất lớn nhất thế giới cũng sụt giảm do các nhà máy phải cắt giảm sản lượng sau một thời gian dài thua lỗ. Sau khi đạt mức cao nhất vào tháng 5/2022 ở mức 96,6 triệu tấn, sản lượng thép của Trung Quốc đã giảm dần xuống 74,5 triệu tấn vào tháng 11, gây ra sự cân bằng giữa cung và cầu. Những yếu tố này có thể giúp giá thép khu vực ổn định hơn trong năm 2023.

Tuy nhiên, ít có khả năng giá thép tăng mạnh, vì việc mở cửa trở lại ở Trung Quốc cũng sẽ dẫn đến nguồn cung tăng. Ngoài ra, mức giá hiện tại đã cao hơn 20~40% so với mức trước covid. Nhu cầu yếu ở Việt Nam cũng có thể gây khó khăn cho các nhà sản xuất trong việc tăng giá lên mức tương đương với giá trong khu vực.

Thị trường xuất khẩu vẫn chưa thuận lợi do suy thoái, nhưng có khả năng phục hồi vào cuối năm.

Theo Hiệp hội Thép Thế giới, nhu cầu thép dự kiến sẽ phục hồi 1% so với cùng kỳ, lên 1,8 tỷ tấn vào năm 2023, sau khi giảm 2,3% trong năm 2022. Nhu cầu ở cả thị trường Mỹ và Châu Âu dự kiến sẽ giảm trong năm tới do suy thoái kinh tế.

Nhu cầu tại thị trường ASEAN dự kiến sẽ duy trì ổn định trong năm 2023, sau khi tăng trưởng 4~6% trong năm 2022. Tuy nhiên, xuất khẩu sang các đối tác thương mại lâu năm vẫn có thể bị ảnh hưởng bởi sự gia tăng công suất trong những năm gần đây ở các nước láng giềng như Malaysia, Indonesia, và Phi-lip-pin.

Theo đó, dự báo xuất khẩu thép thành phẩm có thể giảm hơn 10% so với cùng kỳ trong năm 2023.

Lợi nhuận của các công ty có thể phục hồi từ năm 2022 nhưng vẫn còn rủi ro cao. Giá thép và nguyên liệu thô ổn định hơn có thể giúp ổn định lợi nhuận của các công ty thép trong năm 2023. Tuy nhiên, nhu cầu yếu có thể dẫn đến hiệu suất sử dụng thấp, chỉ ở mức 60~75% (so với trên 80% trong năm 2022 và hơn 90% trong năm 2021), điều này sẽ gây áp lực lên doanh thu, dòng tiền và tỷ suất lợi nhuận của công ty trong năm tới.

Ngoài ra, khoảng cách giá giữa Việt Nam và các thị trường khác ngày càng thu hẹp sẽ khiến tỷ suất lợi nhuận xuất khẩu kém hấp dẫn hơn so với giai đoạn 2020-2021.

Do đó, SSI Research cho rằng lợi nhuận của ngành thép sẽ tiếp tục giảm trong nửa đầu năm nhưng dần phục hồi vào cuối năm nhờ khả năng phục hồi nhu cầu ở cả thị trường trong nước và xuất khẩu.

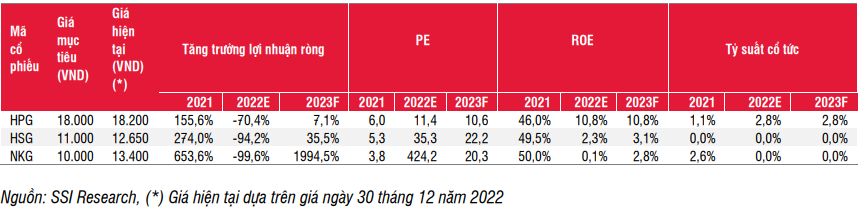

Về định giá ngành, P/E dự phóng năm 2023 của ngành nằm trong khoảng 10~20x, cao hơn nhiều so với mức trung bình lịch sử là 8~10x và thậm chí cao hơn cả mức định giá trong thời kỳ suy thoái là 10~13x.

Mặt khác, P/B của các cổ phiếu chủ chốt như HPG, HSG và NKG hiện nằm trong khoảng 0,6~1x, thấp hơn 20% so với mức trung bình lịch sử, nhưng vẫn cao hơn 20~30% so với mức định giá thấp trong các thị trường giảm giá trước đó (giai đoạn năm 2011 hoặc tháng 3 năm 2020). SSI Research không kỳ vọng P/B của các công ty thép sẽ phục hồi đáng kể trong ngắn hạn, do ROE có thể sẽ ở quanh mức thấp lịch sử trong năm 2023.