Tòa nhà của Fed. (HÌnh minh họa: Money, Getty Images).

Tòa nhà của Fed. (HÌnh minh họa: Money, Getty Images).

Cao nhất trong hai thập kỷ

Lạm phát dai dẳng có thể buộc Cục Dự trữ Liên bang Mỹ (Fed) phải tăng lãi suất lên mức cao nhất trong hơn 20 năm.Một số nhà đầu tư đang chuẩn bị cho viễn cảnh này.

Các chuyên gia Phố Wall đã dành phần lớn thời gian của năm 2022 để cược rằng chiến dịch tăng lãi suất của Fed sẽ nhanh chóng hạ nhiệt nền kinh tế và kìm hãm giá cả.

Nhưng báo cáo việc làm tháng 10 tốt hơn dự kiến là dấu hiệu mới nhất cho thấy giới đầu tư đã đánh giá quá thấp sức mạnh của nền kinh tế Mỹ.

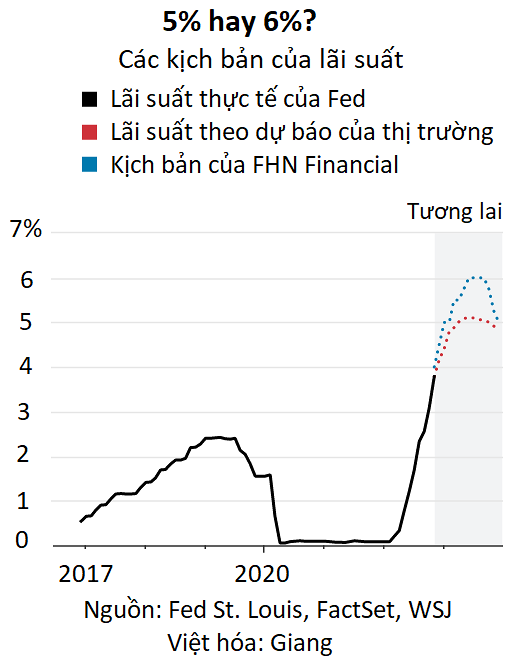

Số nhà đầu tư nghiêm túc cân nhắc khả năng Fed nâng lãi suất lên đến 6% đã gia tăng so với trước đây. Theo Wall Street Journal, kể từ ngay trước khi bong bóng dotcom đổ vỡ hồi năm 2000, Mỹ chưa từng chứng kiến lãi suất 6%. Mức lãi suất này có thể gây thêm nhiều nỗi đau cho thị trường chứng khoán.

Ông Jim Vogel, chuyên gia cấp cao về lãi suất tại FHN Financial nói: “Có vẻ lạm phát sẽ khó có thể giảm đáng kể trong 4 hoặc 5 tháng tới. Ít nhất là cũng không giảm đủ mạnh để khiến Fed hài lòng”. Ông cho rằng lãi suất sẽ tiến lên mức 6% trước khi Fed tin rằng lạm phát đã được khống chế.

Cho đến hiện tại, đa số các nhà đầu tư không đồng tình với ý kiến trên. Fed đã tăng lãi suất lên 4% từ con số 0 tròn trĩnh hồi tháng 1. Các nhà đầu tư đang cược rằng kịch bản khả dĩ nhất là Fed chỉ cần tăng lãi suất thêm vài lần nữa – lên 5% hoặc 5,25% - là đủ để kiểm soát lạm phát.

Dữ liệu lạm phát dự kiến công bố vào ngày 10/11 sẽ giúp định hình quan điểm của các nhà đầu tư về lập trường của Fed trong những cuộc họp sắp tới.

Các nhà kinh tế do Wall Street Journal khảo sát kỳ vọng lạm phát toàn phần tháng 10 sẽ tăng 7,9% so với một năm trước, còn lạm phát lõi đi lên 0,5% so với tháng vừa rồi. Nếu con số thực tế cao hơn dự đoán thì rất có thể sẽ có thêm nhiều lo ngại về mức lãi suất 6%.

Lãi suất 6% sẽ vùi dập hàng loạt tài sản đầu tư, từ trái phiếu chính phủ dài hạn cho đến cổ phiếu công nghệ. Đó là bởi lãi suất cao khiến nhà đầu tư không còn sẵn lòng chờ đợi các khoản lợi nhuận mà họ kỳ vọng sẽ nhận được trong tương lai.

Nếu thị trường đón nhận thêm một chuỗi tăng lãi suất nữa, cú lao dốc của thị trường chứng khoán Mỹ có thể sẽ càng kéo dài. Tính từ đầu năm đến nay, chỉ số S&P 500 đã rớt 21% và thị trường trái phiếu cũng hứng chịu đợt suy giảm kỷ lục.

Nhà đầu tư cũng lo rằng lãi suất 6% có thể đẩy nền kinh tế vào một cuộc suy thoái nặng nề và cần nhiều thời gian để phục hồi.

Ông Morten Olsen, nhà quản lý danh mục tại Northern Trust nhận xét: “Tình hình có thể trở nên khá tồi tệ”. Ông và các đồng nghiệp nghĩ rằng khả năng Fed tăng lãi suất lên 6,5% hoặc hơn là khoảng 20%. Nếu điều này xảy ra, ông Olsen dự đoán GDP Mỹ sẽ suy giảm 6 quý liên tiếp.

"Cần đi xa hơn"

Trong năm nay, các báo cáo lạm phát và việc làm đã liên tục cho thấy nền kinh tế Mỹ từ chối hạ nhiệt nhanh chóng như mong muốn của Fed. Trong vài tuần qua, đã có thêm nhiều nhà đầu tư nghiêm túc cân nhắc nguy cơ lạm phát vẫn sẽ cao hơn mức 2% trong năm 2023.

Dữ liệu từ thị trường phái sinh cho thấy các nhà đầu tư tin rằng chỉ số giá tiêu dùng (CPI) sẽ tăng khoảng 3,2% trong 12 tháng tới. Cuối tháng 9, thị trường kỳ vọng lạm phát giá tiêu dùng năm tới vào khoảng 2,3%, gần bằng mức mục tiêu của Fed. Trong tháng 9, lạm phát của Mỹ đạt 8,2%.

Về phần mình, Fed đã nhanh chóng nâng dự báo về lãi suất. Trong tháng 6, hầu hết các quan chức ngân hàng trung ương Mỹ dự đoán lãi suất sẽ kết thúc năm 2023 ở mức dưới 4%.

Đến tháng 9, hầu hết các nhà hoạch định chính sách cho rằng lãi suất cuối năm 2023 sẽ đạt 4,5%. Tuần trước, Chủ tịch Jerome Powell nói với các phóng viên rằng lãi suất thực tế có thể sẽ còn cao hơn các dự đoán gần đây.

Ông Brett Wander, Giám đốc đầu tư bộ phận chứng khoán có thu nhập cố định tại Schwab Asset Management cho rằng cảnh báo từ Chủ tịch Fed khiến cho khả năng lãi suất lên 6% càng dễ xảy ra.

Ông Thanos Bardas, đồng Giám đốc toàn cầu về chứng khoán có thu nhập cố dịnh tại Neuberger Berman cho biết nếu Fed kéo lãi suất lên 6% thì lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm có thể tăng từ mức hiện nay là 4,149% lên 4,6%.

Ông và các chuyên gia tại Neuberger Berman đã suy nghĩ kỹ về kịch bản này nhưng kết luận là nó khó có khả năng xảy ra. Họ tin rằng lạm phát sẽ giảm đáng kể trước khi lãi suất tăng cao đến vậy.

Nhiều nhà đầu tư khác cũng nghi ngờ về việc lãi suất chính sách tăng lên 6%. Ông Matt Toms, Giám đốc đầu tư toàn cầu tại Voya Investment Management nhận định nếu lạm phát không chịu đi xuống, nhiều khả năng Fed sẽ phản ứng bằng lãi suất trên 5% và giữ nguyên ở mức đó.

Lợi suất thực kỳ hạn 10 năm đã đi từ mức -1,108% cuối năm 2021 lên 1,707%. Ông Tom cho rằng nếu Fed đẩy lãi suất lên cao hơn hẳn con số 5%, lợi suất thực sẽ tăng mạnh đến mức hoạt động kinh tế có thể đột ngột suy sụp.

Nhưng chuyên gia Vogel lập luận rằng nhiệm vụ kiểm soát lạm phát sẽ buộc Fed phải tiếp tục gây bất ngờ cho nhà đầu tư bằng cách thắt chặt chính sách tiền tệ nhiều hơn các dự báo hiện nay của thị trường. Ông nói: “Fed cần phải đi xa hơn những gì thị trường đang dự kiến”.