Trong báo cáo về Thép Nam Kim (NKG), Chứng khoán Rồng Việt (VDSC) duy trì quan điểm thận trọng đối với cả giá và sản lượng của các nhà sản xuất riêng lẻ, bao gồm NKG, do nhu cầu từ nước ngoài vẫn yếu và các nhà sản xuất sẽ phải cạnh tranh ở thị trường trong nước nhằm giảm lượng hàng tồn kho giá cao dự trữ trong Q2.

Nhiều nhà sản xuất tôn mạ đã tăng dự trữ HRC trong giai đoạn đầu chiến tranh Nga-Ukraine (tháng 3-tháng 4/2022), với kỳ vọng chiến tranh sẽ gây ra tình trạng thiếu thép và nguyên liệu sản xuất thép.

Cạnh tranh gây gắt hơn trong một thị trường quy mô nhỏ dường như hạn chế việc tăng giá bán, theo đó thu hẹp khả năng phục hồi của biên lợi nhuận. Các điều kiện thị trường tích cực được kỳ vọng sẽ vững chắc hơn trong Q4, do đó giúp giải tỏa áp lực lên lợi nhuận.

|

| NKG được dự báo lỗ trong quý 3 trước khi khởi sắc vào quý 4. |

Riêng NKG, trong nửa cuối năm 2022, xuất khẩu tôn mạ có thể đạt 216 nghìn tấn (-50% YoY) do nhu cầu toàn cầu giảm. Tiêu thụ tôn mạ và ống thép trong nước lần lượt là 97 nghìn tấn (+17% YoY) và 73 nghìn tấn (+41% YoY) do mức nền cơ sở thấp của đợt phong tỏa tại miền Nam trong Q3/2021.

Chênh lệch giá giữa Việt Nam-Mỹ và Việt Nam-EU thấp hơn và tỷ trọng của các thị trường có biên lợi nhuận cao này trong tổng xuất khẩu thấp hơn so với Q2, dẫn đến thu hẹp biên lợi nhuận gộp.

Tỷ suất lợi nhuận gộp sẽ đạt 4,3% trong Q3 và phục hồi lên 9% trong Q4, thấp hơn đáng kể so với các mức tương ứng là 17,2% và 12,1% trong Q3 và Q4/2021.

Dự báo doanh thu 2H2022 là 9.834 tỷ đồng (-40% YoY) và lợi nhuận sẽ ghi nhận khoản lỗ 28 tỷ đồng, trong đó Q3 lỗ 139 tỷ đồng.

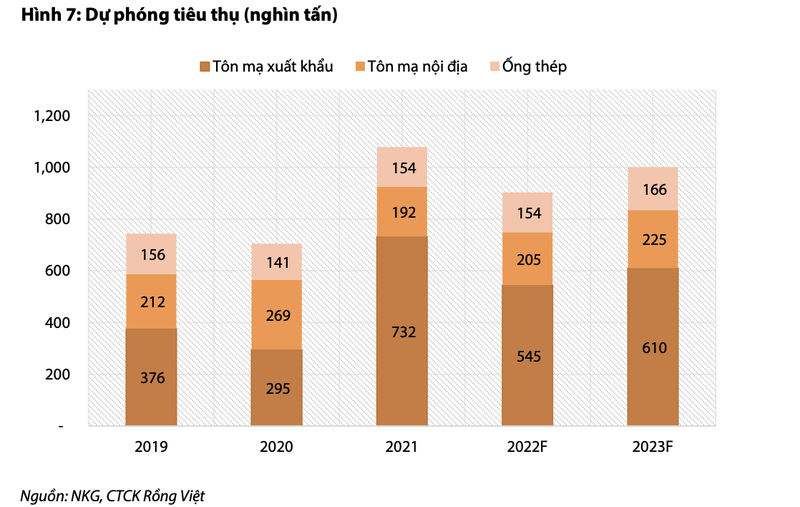

Tiêu thụ phục hồi nhẹ trong năm 2023

Sự tái mở cửa kinh tế của Trung Quốc sẽ vũng chắc hơn, với các chương trình kích thích kinh tế của chính phủ nước này. Lạm phát toàn cầu có khả năng hạ nhiệt từ giữa năm 2023. Những yếu tố này sẽ khuyến khích nhu cầu về thép phẳng.

Mặc dù cạnh tranh xuất khẩu với nhiều quốc gia khác sẽ gia tăng, chính sách cắt giảm công suất thép và phát thải carbon của Trung Quốc và thiếu cung ở EU vẫn đem lại cơ hội phục hồi về mặt sản lượng. Sản lượng có thể tăng 10,8%, giá bán sẽ giảm theo giá HRC.

Biên lợi nhuận gộp sẽ đạt 9,3%, tương đương 9% của năm 2022, loại trừ tác động của khoản hoàn nhập dự phòng giảm giá hàng tồn kho trong Q1/2022.

|

Nâng gấp đôi công suất từ năm 2027 nhằm hỗ trợ chất lượng tăng trưởng trong trung và dài hạn

Việc xây dựng nhà máy Nam Kim Phú Mỹ (công suất 1.200 nghìn tấn/năm) sẽ khởi công vào Q4/2022. Giai đoạn 1 dự kiến hoạt động từ năm 2024, tăng thêm 400 nghìn tấn/năm từ công suất hiện tại là 1.100 nghìn tấn/năm. Giai đoạn 2 và giai đoạn 3 (400 nghìn tấn/năm) sẽ hoạt động lần lượt từ năm 2025 và 2027.

Nhà máy mới được đặt mục tiêu phục vụ thị trường nước ngoài với sản phẩm tôn mạ cho các thiết bị điện gia dụng, đòi hỏi kỹ thuật sản xuất cao hơn về độ bền, chức năng, chống ăn mòn và an toàn điện.

Do ứng dụng hiện tại của các sản phẩm NKG chủ yếu là trong lĩnh vực xây dựng, VDSC đánh giá cao việc đầu tư công suất mới nhằm mở rộng sang phân khúc chất lượng cao hơn. Điều này sẽ giúp NKG tăng cường khả năng cạnh tranh và lợi nhuận, nhờ tận dụng được chi phí sản xuất thép trong nước và ổn định biên lợi nhuận.

Doanh thu và LNST trong giai đoạn 2022-2027 được ước tính sẽ tăng trưởng ở mức kép 6,4%/năm và 20,4%/năm. Tuy nhiên, việc tăng công suất sẽ không diễn ra sớm hơn năm 2024 và do đó, khó có thể hỗ trợ giá cổ phiếu trong ngắn hạn.