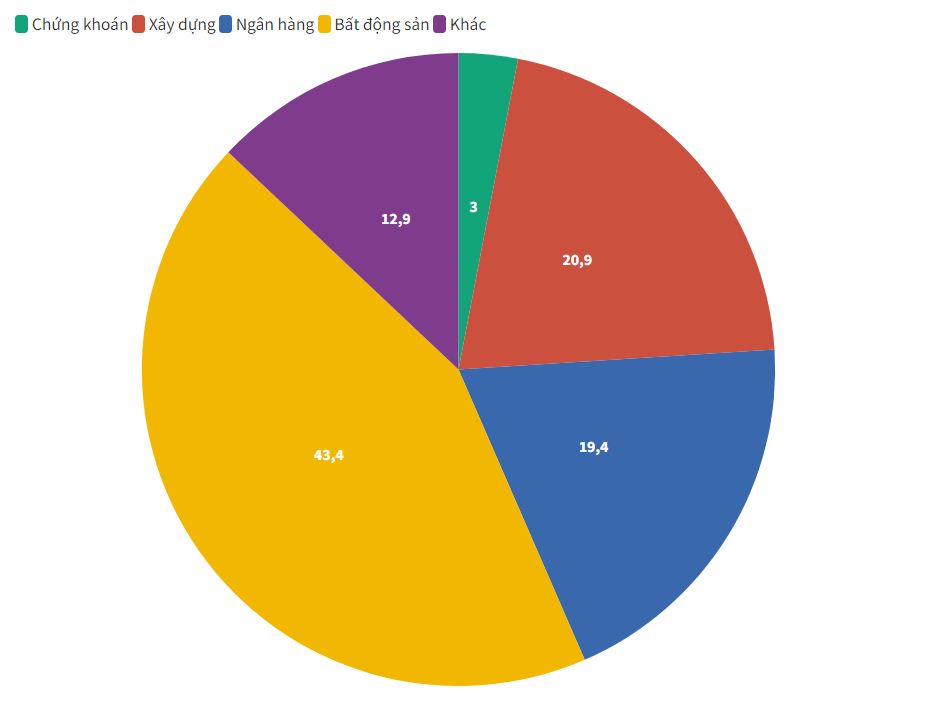

Tỉ trọng phát hành trái phiếu theo nhóm ngành Quý I/2022

Theo báo cáo của Ngân hàng Nhà nước Việt Nam, tính đến ngày 31/3/2022 dư nợ tín dụng đối với hoạt động kinh doanh bất động sản đạt 783.942 tỷ đồng.

Cụ thể, dư nợ tín dụng đối với các dự án đầu tư xây dựng khu đô thị, dự án phát triển nhà ở đạt 188.105 tỷ đồng, chiếm tỉ lệ 24% tổng dư nợ tín dụng đối với hoạt động kinh doanh bất động sản; các dự án văn phòng (cao ốc) cho thuê đạt 45.532 tỷ đồng, chiếm tỉ lệ 5,8%; các dự án xây dựng khu công nghiệp, khu chế xuất đạt 33.335 tỷ đồng, chiếm tỉ lệ 4,3%; các dự án khu du lịch, sinh thái, nghỉ dưỡng đạt 33.509 tỷ đồng, chiếm tỉ lệ 4,3%; các dự án nhà hàng, khách sạn đạt 57.898 tỷ đồng, chiếm tỉ lệ 7,4%.

Dư nợ tín dụng đối với cho vay xây dựng, sửa chữa nhà để bán, cho thuê đạt 121.153 tỷ đồng, chiếm 15,4%; cho vay mua quyền sử dụng đất đạt 101.071 tỷ đồng, chiếm tỉ lệ 12,9% và dư nợ đối với đầu tư kinh doanh bất động sản khác đạt 203.339 tỷ đồng, chiếm tỉ lệ 25,9% tổng dư nợ tín dụng đối với hoạt động kinh doanh bất động sản.

Tính đến cuối tháng 3, dẫn báo cáo của Tổng cục Thống kê, Bộ xây dựng cho biết tăng trưởng tín dụng toàn nền kinh tế đạt 4,03%, từ đó tốc độ tăng trưởng tín dụng đang tăng nhanh hơn nhiều so với cùng kỳ năm ngoái.

Theo đó, Ngân hàng Nhà nước Việt Nam tiếp tục giữ nguyên mức lãi suất điều hành, tạo điều kiện để các tổ chức tín dụng tiếp tục giảm lãi suất cho vay, hỗ trợ nền kinh tế phục hồi.

Theo thống kê của Hiệp hội Thị trường Trái phiếu (thống kê của SSC và HNX), trong Quý I/2022, có tổng cộng 48 đợt phát hành riêng lẻ với tổng giá trị khoảng 30.998 tỷ đồng (chiếm 78,09% tổng GTPH) và 9 đợt phát hành ra công chúng giá trị 8.696 tỷ đồng (chiếm 21,91% tổng GTPH).

Kể từ đầu năm đến này, tổng giá trị phát hành trái phiếu ra công chúng tăng 13,78% so với cùng kỳ năm trước (chiếm 21,9% tổng giá trị phát hành) và giá trị phát hành trái phiếu riêng lẻ giảm 24,17%, đạt 30.998 tỷ đồng (chiếm 78,09% tổng giá trị phát hành). Nhóm Bất động sản hiện dẫn đầu về giá trị phát hành với tổng khối lượng phát hành đạt 17.211 tỷ đồng, chiếm 43,36% tổng giá trị phát hành.

Việc nhiều doanh nghiệp kinh doanh bất động sản chuyển sang thực hiện huy động vốn thông qua phát hành trái phiếu, lượng phát hành với quy mô lớn, lãi suất cao theo Bộ Xây dựng nhận định sẽ khiến tiềm ẩn rủi ro cho thị trường.

Thứ nhất, lượng phát hành trái phiếu lớn gấp nhiều lần vốn chủ sở hữu, có trường hợp gấp 40 lần vốn chủ sở hữu.

Thứ hai, kỳ hạn phát hành ngắn (từ 3 - 5 năm) đặc biệt là đối với doanh nghiệp bất động sản huy động để triển khai dự án (thời gian triển khai dự án thường dài hơn, trên 5 năm).

Thứ ba, tài sàn đảm bảo là các bất động sản, dự án trong khi công tác định giá tài sản đảm bảo có thể không sát với giá thực tế (định giá cao hơn giá trị thực).

Do đó, Bộ Xây dựng đề xuất phải đẩy nhanh nghiên cứu sửa đổi Nghị định 153/2020/NĐ-CP ngày 31/12/2020 của Chính phủ về chào bán, giao dịch trái phiếu doanh nghiệp tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế.

Bên cạnh đó, tiến hành theo dõi sát diễn biến thị trường phát hành trái phiếu doanh nghiệp lĩnh vực bất động sản nhằm kịp thời kiểm soát, điều chỉnh chính sách để thị trường bất động sản phát triển một cách ổn định và lành mạnh, góp phần vào ổn định chung cho cả nền kinh tế.

Cuối cùng, theo dõi, kiểm soát chặt chẽ tín dụng đối với lĩnh vực bất động sản tránh rủi ro kép, ngăn chặn việc sử dụng nguồn vốn cho vay sản xuất, tiêu dùng vào đầu tư, kinh doanh bất động sản.