Tổng thu nhập của chị Lê Hà ở Phúc Yên (Vĩnh Phúc) là 20 triệu đồng/tháng và có 2 người phụ thuộc được giảm trừ. Chị Hà băn khoăn với mức thu nhập của chị như trên thì có phải đóng thuế thu nhập cá nhân không? Nếu đóng thì phải đóng bao nhiêu?

Theo Điều 7 Thông tư 111/2013/TT-BTC, căn cứ tính thuế đối với thu nhập từ tiền lương, tiền công là thu nhập tính thuế và thuế suất. Không phải tất cả cá nhân đều phải nộp thuế, mà chỉ người có thu nhập tính thuế mới phải nộp thuế.

Và từ ngày 1/7/2020, khi Nghị quyết 954/2020/UBTVQH14 có hiệu lực thì mức giảm trừ gia cảnh được điều chỉnh và áp dụng từ kỳ tính thuế năm 2020.

Mức giảm trừ gia cảnh được điều chỉnh và áp dụng từ kỳ tính thuế năm 2020.

|

|

Vậy những ai phải nộp thuế thu nhập cá nhân ?

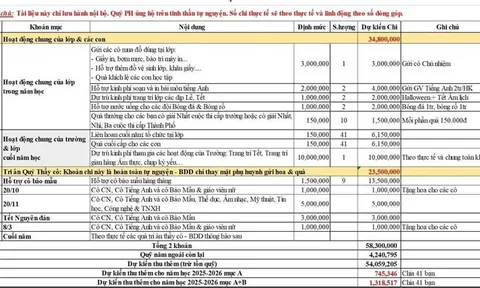

Căn cứ vào tổng thu nhập của mỗi cá nhân, sau khi trừ các khoản gồm đóng bảo hiểm, quỹ hưu trí tự nguyện và các khoản đóng góp từ thiện, nhân đạo, khuyến học, thì mức thu nhập phải nộp thuế cụ thể như sau:

|

Các mức thu nhập phải nộp thuế thu nhập cá nhân.

|

|

|

Cách tính thuế thu nhập cá nhân năm 2021 như thế nào?

Công thức tính thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công như sau:

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất

Trong đó: Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ.

Và thu nhập chịu thuế được tính như sau: Thu nhập chịu thuế = Tổng thu nhập - Các khoản được miễn.

Căn cứ vào công thức tính thuế thu nhập cá nhân như trên, để tính được số thuế phải nộp thì trước hết phải xác định tổng thu nhập chịu thuế, sau đó tiến hành thực hiện tính các khoản được miễn, tính thu nhập chịu thuế, tính các khoản giảm trừ, tính thu nhập tính thuế và cuối cùng là tính số thuế phải nộp.

Sau khi tính được thu nhập tính thuế, để xác định được số thuế phải nộp đối với thu nhập từ tiền lương, tiền công thì người nộp thuế áp dụng phương pháp tính thuế đúng theo đúng đối tượng.

Hiện nay có 3 cách tính thuế thu nhập cá nhân từ tiền lương, tiền công áp dụng cho 3 đối tượng khác nhau.

Cụ thể:

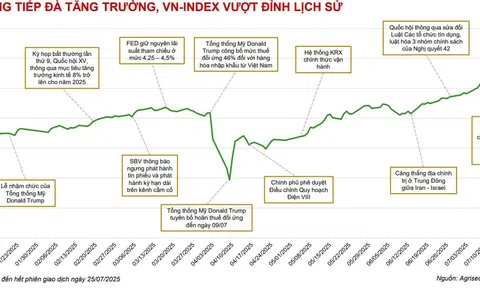

Cách tính thứ 1: Tính theo biểu lũy tiến từng phần. Cách này áp dụng đối với cá nhân ký hợp đồng lao động có thời hạn từ 3 tháng trở lên.

Cách tính thứ 2: Khấu trừ 10%. Cách này áp dụng đối với cá nhân ký hợp đồng lao động có thời hạn dưới 3 tháng hoặc không ký hợp đồng lao động.

Cách tính thứ 3: Khấu trừ 20%. Cách này áp dụng đối với cá nhân không cư trú, thường là người nước ngoài.

|

Bảng thuế suất biểu lũy tiến từng phần để tính thuế thu nhập cá nhân phải đóng.

|

|

|

Như vậy, trong trường hợp của chị Lê Hà, tổng thu nhập của chị Hà là 20 triệu đồng/tháng, chị Hà có 2 người phụ thuộc.

Mức đóng BHXH (8%), BHYT (1,5%), BHTN (1%); Bảo hiểm bắt buộc = 0 x 8% + 0 x 1,5% + 0 x 1% = 0

Sau khi giảm trừ bản thân = 11 triệu đồng; Giảm trừ người phụ thuộc 2 người là = 2 x 4,4 triệu đồng = 8,8 triệu đồng.

Áp dụng công thức tính thuế thu nhập cá nhân như trên thì thu nhập chịu thuế của chị Hà là: Thu nhập chịu thuế = 20 triệu đồng - 0 - 11 triệu đồng - 8,8 triệu đồng = 200 nghìn đồng.

Với mức thuế áp dụng đối với 200 nghìn đồng sẽ thuộc bậc thuế 1 là 5%.

Như vậy, nếu tổng thu nhập của chị Hà là 20 triệu đồng/tháng có 2 người phụ thuộc thì thuế thu nhập cá nhân phải đóng của chị Hà là 200.000 x 5% = 10.000 đồng.