Báo cáo mới đây của FiinRating ghi nhận thị trường trái phiếu doanh nghiệp tháng 10 chỉ có 1 đợt phát hành riêng lẻ bởi Công ty TNHH Khai Thác Chế Biến Khoáng Sản Núi Pháo với giá trị phát hành đạt 210 tỷ, kỳ hạn 5 năm.

Trong bối cảnh phát hành mới gần như đóng băng, thị trường tiếp tục chứng kiến hoạt động mua lại gia tăng trong tháng 10 vừa qua. Điều này làm cho dư nợ trái phiếu nội địa giảm hơn 15,8 nghìn tỷ trong tháng 10, với giá trị mua lại và đáo hạn lần lượt là 5,81 và 10,23 nghìn tỷ.

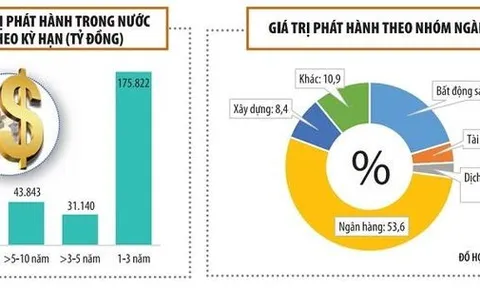

Phần lớn khối lượng trái phiếu mua lại thuộc về các ngân hàng với tổng giá trị đạt 3,09 nghìn tỷ, chiếm 53,27% tổng giá trị mua lại của tháng 10. Khoảng 22% giá trị trái phiếu đáo hạn thuộc về các doanh nghiệp bất động sản với giá trị đạt 2,23 nghìn tỷ. Ngoài ra, một phần giá trị trái phiếu thâm hụt còn đến từ các phương án “hàng đổi hàng” và chuyển đổi trái phiếu thành khoản vay như một biện pháp tái cấu trúc nợ được thực hiện trong thời gian qua.

Trái phiếu bất động sản hiện là tâm điểm của thị trường hiện nay. Tính đến hết tháng 10, giá trị trái phiếu bất động sản đang lưu hành có quy mô 445 nghìn tỷ, tức chiếm gần 34% trong tổng trong tổng giá trị trái phiếu riêng lẻ đang lưu hành và chiếm gần 50% tổng giá trị trái phiếu của các tổ chức doanh nghiệp phi tài chính (đạt hơn 896 nghìn tỷ).

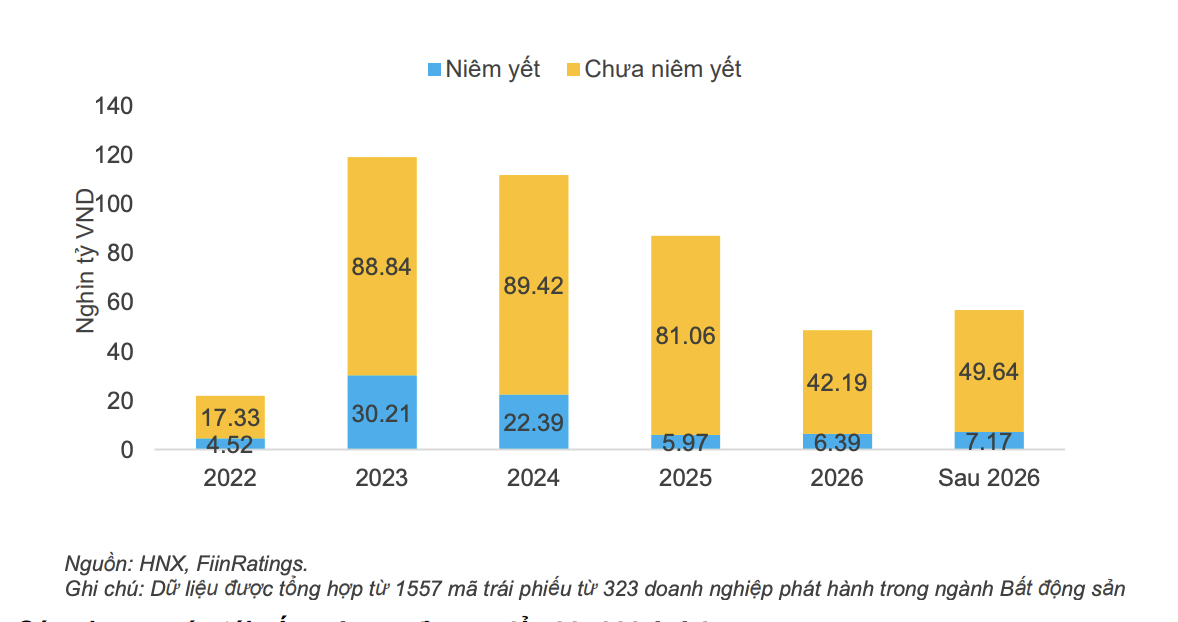

Mặc dù hoạt động rút trước hạn của nhà đầu tư và mua lại trái phiếu đã phát hành gây không ít khó khăn về dòng tiền cho doanh nghiệp, điều này cũng đã góp phần giảm đáng kể áp lực từ số dư trái phiếu sẽ đáo hạn còn lại tại thời điểm hiện nay.

Số liệu cập nhật của FiinRatings cho thấy, tổng giá trị trái phiếu bất động sản sẽ đáo hạn sau ngày 15/11/2022 đến ngày 31/12/2022 chỉ còn ở mức 21,85 nghìn tỷ.

Tuy số dư này không lớn nhưng vẫn đến phần nhiều phát hành bởi các doanh nghiệp chưa niêm yết và hầu như không có thông tin tài chính về tổ chức phát hành. FiinRatings kỳ vọng các biện pháp tái cấu trúc nợ sẽ được thực hiện trong thời gian sớm, nhất là các trái phiếu nếu được phân phối thứ cấp đến các nhà đầu tư cá nhân. Bên cạnh đó, áp lực vẫn duy trì ở mức đáng kể từ năm 2023 (119,05 nghìn tỷ) và năm 2024 (111,81 nghìn tỷ).

Đáng chú ý, thị trường chứng kiến nhiều hình thức tái cấu trúc nợ khác nhau và được áp dụng ngày càng nhiều bởi các tổ chức phát hành. Một số phương án phổ biến mà Fiin Ratings ghi nhận bao gồm một hoặc kết hợp một số các hình thức sau: Gia hạn kỳ hạn thanh toán nợ gốc với lãi suất mới; Chuyển đổi thành hợp đồng cho vay dài hạn với lãi suất mới; Chuyển đổi sang sản phẩm bất động sản.

Nhóm phân tích của FiinRatings đánh giá, đây là một dấu hiệu khá tích cực cho vấn đề thanh khoản hiện nay của thị trường bởi biện pháp này giúp giải quyết vấn đề áp lực dòng tiền trả nợ trong ngắn hạn trước làn sóng yêu cầu tất toán trước hạn của trái chủ.

Mức lãi suất mới trong nhiều giao dịch gần đây cũng đã phản ảnh xu hướng lãi suất tăng cao trong thời gian qua (dao động ở mức 12-13% - tức cao hơn 4-5% so với lãi suất tiền gửi tiết kiệm kỳ hạn 12 tháng của các ngân hàng lớn).

Tuy nhiên, FiinRatings kỳ vọng là chất lượng tín dụng hay khả năng trả nợ của tổ chức phát hành cần phải được xác định cụ thể, trong đó lưu ý tới những yếu tố rủi ro mới như khi trái chủ được chuyển đổi sang sản phẩm bất động sản tương ứng nhưng yếu tố pháp lý dự án vẫn còn chưa chắc chắn.

Trên thị trường quốc tế, kênh huy động vốn nước ngoài khá sôi động. Riêng với 10 giao dịch được công bố gần đây đã có tổng giá trị 1.915 tỷ USD với Masan, VPBank, Bảo Việt, Vinfast,

Mức lãi suất huy động vốn nợ này có thể sẽ cao hơn các giao dịch huy động thời gian trước do bối cảnh lãi suất tăng cao và chi phí bảo hiểm rủi ro tỷ giá được tính thêm. Mặc dù vậy, Fiin Ratings cho rằng đây vẫn là một diễn biến khá tích cực trong bối cảnh các kênh huy động vốn trong nước bị thắt chặt.

Điều này cũng cho thấy niềm tin của các tổ chức tài chính nước ngoài vào sự tăng trưởng dài hạn của các doanh nghiệp lớn ở Việt Nam nếu như thông tin và hồ sơ tín dụng rõ ràng. Hoạt động huy động vốn vẫn có thể diễn ra và mức độ rủi ro được phản ánh vào lãi suất. Các khoản vay ngoại tệ cũng đã góp phần giải quyết vấn đề áp lực đáo hạn nợ và nhu cầu tái cơ cấu nợ của một số doanh nghiệp.