Đằng sau ý định “buông tay” FE Credit của VPBank

Thương hiệu FE Credit có xuất phát điểm ban đầu là khối tín dụng tiêu dùng của VPBank, được thành lập năm 2010 và hoạt động đến năm 2015. Sau khi VPBank mua lại Công ty tài chính Than Khoáng sản (quy mô vốn điều lệ 1.000 tỷ đồng) đổi tên là Công ty Tài chính TNHH MTV Ngân hàng Việt Nam Thịnh Vượng nhưng thương hiệu FE Credit vẫn được giữ nguyên và chuyển hoạt động của khối tiêu dùng sang công ty con vào năm 2015.

Trong nhiều năm liền, lợi nhuận của FE Credit đóng góp không nhỏ trong kết quả kinh doanh của VPBank. Trong giai đoạn 2015 – 2017 tốc độ tăng trưởng lợi nhuận bình quân 108%. Tính đến ngày 30/6/2020 tổng tài sản của FE Credit đạt 64.768 tỷ đồng. Để đạt được khối tài sản khổng lồ như vậy, FE Credit đã sử dụng đủ các chiêu trò cho vay tiền lãi suất cao, đòi nợ bằng mọi thủ đoạn như dọa nạt, khủng bố tinh thần, dồn khách hàng đến đường cùng…

Tuy nhiên, được biết, theo số liệu từ báo cáo kiểm toán của công ty, trong một vài năm trở lại đây, tình hình kinh doanh, lợi nhuận ròng của FE Credit có dấu hiệu đi xuống trong khi nợ xấu lại tăng cao. Cụ thể, trong giai đoạn 2017 – 2019, quy mô vốn chủ sở hữu của FE Credit tăng từ 8.435,8 tỷ đồng lên mức hơn 12.519,6 tỷ đồng. Điều này khiến chỉ số lợi nhuận sau thuế trên vốn chủ sở hữu (ROE) của FE Credit năm 2019 giảm xuống chỉ còn 28,68%, thấp hơn so với con số 32,67% của năm 2018 và 49,71% của năm 2017.

Cũng trong năm 2019, tỷ lệ nợ xấu (NPL) của FE Credit là 6%, không thay đổi so với cuối năm 2018. Tại thời điểm kết thúc quý 3/2020, tỷ lệ n.ợ x.ấ.u của FE Credit theo VAS (chuẩn mực kế toán Việt Nam) là 6,9%, cao hơn nhiều so với mức 6% cuối năm 2019. Trong khi nợ xấu tăng phi mã thì biên lãi ròng (NIM) tại FE Credit giảm đáng kể. Quý 3/2020, NIM đạt 26,7%, trong khi cùng kỳ 2019 đạt 31,4%. Nợ xấu tăng kéo theo doanh thu giảm, năm 2018 FE Credit lãi trước thuế 4.118 tỷ, giảm 82 tỷ so với năm 2017. Năm 2019 đạt 4.488 tỷ đồng, tăng 8,2% so với năm 2018. 9 tháng đầu năm 2020, lãi trước thuế của FE Credit đạt 3.199 tỷ đồng giảm 18% so với cùng kỳ 2019. Tổng dư nợ tính đến 30/9/2020 ghi nhận 64.500 tỷ đồng.

Một trong những nguyên nhân lý giải do sự “đi xuống của FE Credit” là đơn vị này liên tục bị Chính phủ cùng các cơ quan chức năng “tuýt còi” khi không tuân thủ các quy định của pháp luật; gây mất niềm tin, uy tín với khách hàng. Cùng với đó là sự xuất hiện của các “đại gia ngoại” có tiềm lực giành giật thị phần đã khiến hiệu quả kinh doanh của “ông lớn” FE Credit suy giảm, nợ xấu tăng mạnh.

Tại đại hội đồng cổ đông thường niên năm 2020 của VPbank, ông Ngô Chí Dũng – Chủ tịch VPbank bất ngờ thông tin với cổ đông về kế hoạch bán vốn tại Công ty tài chính tiêu dùng FE Credit. Theo ông Dũng, hiện VPbank đang nắm giữ 100% vốn tại FE Credit và đang giao bán mức tối đa theo quy định cho phép là 49% vốn.

Giới phân tích nhận định, sau khi VPbank niêm yết trên sàn chứng khoán một thời gian sẽ lại tính đến chuyện bán bớt vốn trong FE Credit. Dự đoán của giới phân tích tài chính đã đúng vì sau đó một thời gian VPbank đã tiến hành tìm kiếm nhà đầu tư để bán FE Credit.

Chính ông Ngô Chí Dũng – Chủ tịch HĐQT VPbank từng thừa nhận: “Trong những năm qua HĐQT cũng đã đàm phán với các nhà đầu tư để bán một phần vốn của công ty tài chính FE Credit”. Tuy nhiên, “xui” cho VPbank là cuộc rao bán chưa thành công thì thị trường tài chính tiêu dùng đi xuống do ảnh hưởng của dịch Covid-19 kéo theo lợi nhuận của FE Credit sụt giảm khoảng 11% so với cùng kỳ năm 2018, nợ xấu cao ở mức 6,9% và đóng góp vào tổng lợi nhuận của VPBank sụt xuống còn 34%.

Đặt giả thiết, nếu ngân hàng bán 49% thì quyền lợi của ngân hàng mẹ sẽ giảm đi, nhưng khi có đối tác mới chiếm đến 49% thì sẽ đem lại nguồn vốn hùng hậu cho công ty mẹ, giúp ngân hàng tập trung hơn vào các mảng bán lẻ và doanh nghiệp nhỏ và vừa. Việc VP Bank rao bán cổ phần tại FE Credit là có một sự toan tính? Bởi ngân hàng này vẫn còn nắm giữa 51% cổ phần đồng nghĩa là vẫn còn quyền chi phối. Phải chăng, vì FE Credit đang vướng phải nhiều vụ lùm xùm nên VP Bank muốn thay đổi pháp nhân mới để hoạt động dễ dàng hơn, còn FE Credit sẽ tiếp tục bẫy được nhiều “con mồi” hơn?

FE Credit – “ông trùm tai tiếng”

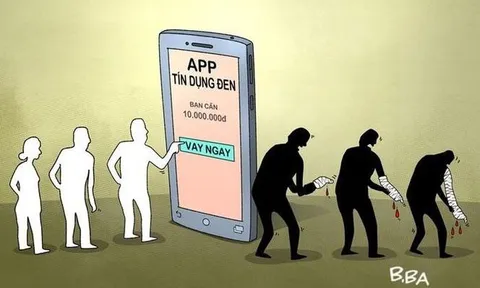

Một thống kê đáng buồn là các công ty 100% vốn của các ngân hàng đã và đang gây nhiều tiếng xấu trong dư luận. Đó là các hành vi “khủng bố” điện thoại, công khai dùng hình ảnh cá nhân, hình ảnh người thân, hàng xóm, và cả con trẻ của khách hàng trả chậm, những người không liên quan đến giao dịch vay vốn để đưa lên mạng xã hội “đe dọa”; có dấu hiệu vi phạm quy định về lãi suất cho vay trong giao dịch dân sự, vi phạm pháp luật về dân sự và hình sự liên quan đến việc đe dọa khủng bố tinh thần nhằm thu lợi bất chính…

Trong khi đó, căn cứ Điều 156 Bộ luật hình sự năm 2015, về Tội vu khống, quy định:

Người nào thực hiện hành vi Bịa đặt hoặc loan truyền những điều biết rõ là sai sự thật nhằm xúc phạm nghiêm trọng nhân phẩm, danh dự hoặc gây thiệt hại đến quyền, lợi ích hợp pháp của người khác; Bịa đặt người khác phạm tội và tố cáo họ trước cơ quan có thẩm quyền thì bị phạt tiền từ 10.000.000 đồng đến 50.000.000 đồng, phạt cải tạo không giam giữ đến 02 năm hoặc phạt tù từ 03 tháng đến 01 năm:

Phạm tội thuộc một trong các trường hợp sau đây, thì bị phạt tù từ 01 năm đến 03 năm:

Có tổ chức; Lợi dụng chức vụ, quyền hạn; Đối với 02 người trở lên; Đối với ông, bà, cha, mẹ, người dạy dỗ, nuôi dưỡng, chăm sóc, giáo dục, chữa bệnh cho mình; Đối với người đang thi hành công vụ; Gây rối loạn tâm thần và hành vi của nạn nhân mà tỷ lệ tổn thương cơ thể từ 31% đến 60%.

Pháp luật đã quy định rất rõ ràng nhưng tại sao FE Credit vẫn có thể ngang nhiên “tung hoành” trong suốt một thời gian dài? Thậm chí, đã từng có rất nhiều người không có nhu cầu vay vốn vẫn bị “trên trời rơi xuống” một khoản nợ với FE Credit hoặc cho rằng bị FE Credit “gài bẫy”, ép vay với mức lãi suất “cắt cổ”…

Đơn cử, một trường hợp xảy ra vào tháng 5/2020. Khách hàng bị mạo danh, dùng số căn cước công dân thay ảnh làm thẻ giả, giả chữ ký nhưng FE Credit không hề đối chiếu mà vẫn cho các đối tượng giả mạo vay. Sau đó, các đối tượng nói trên không trả lãi theo kỳ hạn, FE Credit “như một thói quen”, cho người đến nhà khách hàng đòi nợ. Chỉ đến khi cơ quan công an vào cuộc điều tra vụ việc giả mạo hồ sơ, FE Credit mới chịu xoá bỏ nợ xấu cho khách hàng “bị oan” trên hệ thống ngân hàng.

Ngay sau khi sự việc được làm rõ, nhiều ý kiến bày tỏ sự bức xúc, phẫn nộ và đề nghị các cơ quan ngôn luận và các cơ quan quản lý nhà nước vào cuộc làm rõ để bảo vệ quyền lợi hợp pháp cho người dân. Theo nhiều phản hồi, đây chỉ là số ít nạn nhân liên quan đến FE Credit, thậm chí có trường hợp khách hàng phải chọn cách tự tử do liên quan đến tổ chức cho vay này.

“Năm lần bảy lượt” dùng các chiêu trò đẩy khách hàng đến “đường cùng” nhằm mục đích thu lợi, hệ quả, đã đến lúc người tiêu dùng nhận ra, cảnh giác hơn và đồng loạt “quay lưng” với FE Credit…