Theo số liệu của Ngân hàng Nhà nước (NHNN) công bố, tại thời điểm cuối năm 2022 nợ xấu nội bảng dưới 2% (1,92%).

Tuy nhiên, trong hệ thống, nhiều ngân hàng vừa công bố kết quả kinh doanh quý 4 và cả năm 2022, cho thấy nợ xấu đang có diễn biến gia tăng.

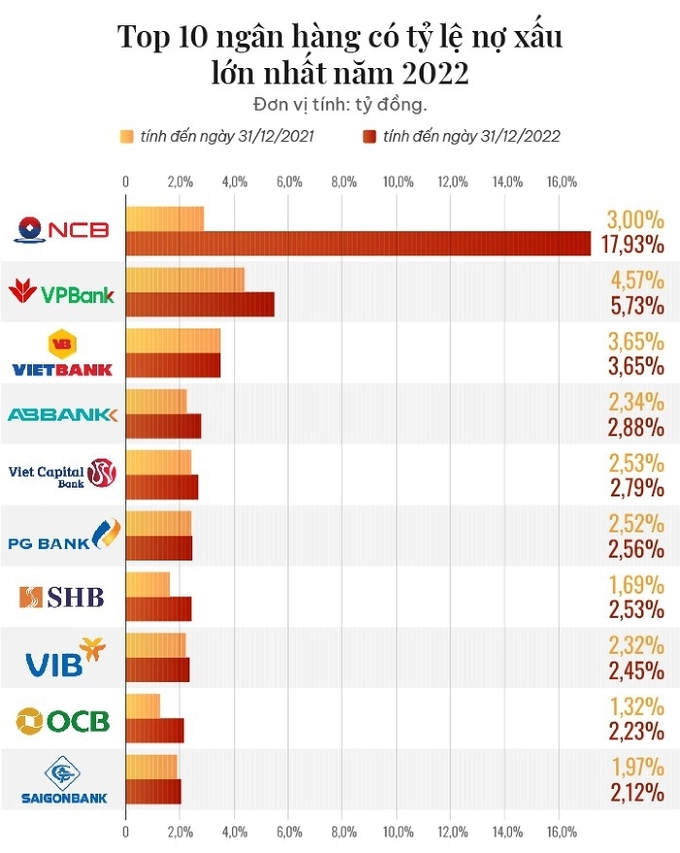

Ngân hàng NCB có tỷ lệ nợ xấu cao nhất hệ thống

Soi số liệu cập nhật báo cáo tài chính quý 4/2022 tại 27 ngân hàng công bố cho thấy, tính đến ngày 31/12/2022, tổng nợ xấu tại các ngân hàng này đã tăng lên trên 136.400 tỷ đồng, tương ứng tăng 35% so với năm 2021 là 100.853 tỷ đồng.

Ảnh Doanh nghiệp và Kinh doanh.

Ảnh Doanh nghiệp và Kinh doanh.

Trong đó, NCB là ngân hàng có tỷ lệ cao nhất hệ thống ở mức 17,93%. Trong năm, số dư nợ xấu của ngân hàng tăng mạnh từ 1.249 tỷ đồng lên 8.556 tỷ đồng.

Những cái tên còn lại cũng góp mặt trong Top ngân hàng có tỷ lệ nợ xấu cao nhất tính đến cuối năm 2022 bao gồm Vietbank, ABBank, Ngân hàng Bản Việt, PG Bank, SHB, VIB, OCB, VPBank và Saigonbank. Tỷ lệ nợ xấu tại các ngân hàng này đều trên 2%.

Vị trí tiếp theo của bảng xếp hạng nợ xấu cũng có sự góp mặt của hai "ông lớn" là BIDV và Vietinbank.

Cụ thể tại BIDV, quy mô nợ xấu tại ngân hàng này đang ở mức 17.622 tỷ đồng, tăng 30% so với cuối năm 2021. Trong khi tại Vietinbank, con số nợ xấu cũng đã tăng lên 10% so với cùng kỳ, lên 15.726 tỷ đồng.

Ông lớn còn lại trong nhóm Big4 cũng không tránh khỏi nợ xấu gia tăng là Vietcombank với mức tăng 28%, từ 6.121 tỷ đồng vào cuối năm 2021 lên 7.808 tỷ đồng tại ngày 31/12/2022 và dừng chân ở vị trí Top 6 trong bảng.

Mặc dù vậy, tỷ lệ nợ xấu tại Vietcombank vẫn chỉ ở mức 0,67% với bao phủ nợ xấu cao nhất hệ thống ngân hàng, đạt khoảng 465%.

Ở chiều ngược lại, nợ xấu của Bac A Bank giảm gần 24% so với đầu năm xuống 500 tỷ đồng, chủ yếu do nợ nhóm 5 giảm mạnh, dẫn đến tỷ lệ nợ xấu giảm từ 0,77% xuống 0,53% - mức thấp nhẩt trong số các ngân hàng khảo sát.

Ngoài ra, các ngân hàng có tỷ lệ nợ xấu thấp dưới 1% có thể kể đến Techcombank, Vietcombank, ACB, TPBank và Sacombank.

Tỷ lệ nợ xấu của toàn ngành sẽ tăng nhẹ vào năm 2023

Báo Đầu tư cho biết, Công ty Chứng khoán Yuanta nhận định, chất lượng tài sản của ngành ngân hàng vẫn tốt dù trải qua một năm 2022 đầy biến động. Tuy nhiên, tỷ lệ nợ xấu của toàn ngành sẽ tăng nhẹ vào năm 2023, một phần do Thông tư 14/2021/TT-NHNN hết hiệu lực. Ngoài ra, nợ xấu còn có thể tăng lên do các vấn đề liên quan đến ngành bất động sản, khi các điều kiện thanh khoản bị thắt chặt và thị trường trái phiếu doanh nghiệp bị kiểm soát chặt chẽ.

Tỷ lệ nợ xấu của toàn ngành sẽ tăng nhẹ vào năm 2023.

Tỷ lệ nợ xấu của toàn ngành sẽ tăng nhẹ vào năm 2023.

Cũng theo Yuanta Việt Nam, nợ xấu 2023 sẽ tăng lên 1,65% (tăng 10 điểm cơ bản so 2022). Do đó, chi phí dự phòng sẽ tăng lên, nhất là tại các ngân hàng có tỷ lệ bao phủ nợ xấu (LLR) thấp. Trong khi, ngân hàng có tỷ lệ LLR cao có thể linh hoạt hơn trong việc giảm trích lập dự phòng nhằm gia tăng lợi nhuận. Nguyên nhân tăng xuất phát từ rủi ro tiềm ẩn trên thị trường bất động sản, khi các điều kiện thanh khoản bị thắt chặt và thị trường trái phiếu doanh nghiệp kiểm soát.

Vì thế, NHNN cho biết, sẽ tiếp tục điều hành tăng trưởng tín dụng hợp lý phù hợp với diễn biến kinh tế vĩ mô, góp phần kiểm soát lạm phát, hỗ trợ phục hồi và tăng trưởng kinh tế; tập trung vốn vào các lĩnh vực sản xuất kinh doanh, nhất là các lĩnh vực ưu tiên; kiểm soát tín dụng vào lĩnh vực rủi ro, nâng cao chất lượng tín dụng...

Vì vậy, các chuyên gia kinh tế - tài chính dự báo trong năm 2023, nợ xấu nội bảng ở mức 2%, nợ xấu gộp khoảng 4%. Trong khi đó, nợ xấu gộp của hệ thống tổ chức tín dụng khoảng 4,99%, mức cao khi so sánh với các nước trong khu vực.

Báo cáo FiinRatings cho biết, lợi nhuận của các ngân hàng có mức điểm xếp hạng tín nhiệm sơ bộ thấp bị ăn mòn gần như toàn bộ bởi các chi phí dự phòng, trong khi tỷ lệ đòn bẩy lại cao hơn hẳn so với các ngân hàng khác. Các ngân hàng này cũng ít có lợi thế về chi phí vốn do không thu hút được tiền gửi không kỳ hạn từ khách hàng mà phải phát hành trái phiếu và huy động tiền gửi với lãi suất cao so với các ngân hàng lớn, dẫn đến việc biên lãi thuần chỉ ở mức khoảng 2%.

Dự kiến trong năm 2023, FiinRatings cho rằng, biên lãi thuần của các ngân hàng có khả năng bị thu hẹp khi lãi suất huy động tăng mạnh hơn lãi suất cho vay.

Thực tế, từ cuối năm 2022, Ngân hàng Nhà nước cũng đã đưa ra chỉ đạo cho các ngân hàng thương mại giảm lãi suất cho vay theo quy mô và tiềm lực để hỗ trợ doanh nghiệp và nền kinh tế và đề xuất xử lý các ngân hàng tiếp tục tăng lãi suất. Điều này có thể gây khó khăn trong việc huy động vốn cho các ngân hàng quy mô vừa và nhỏ do không còn lợi thế cạnh tranh về lãi suất đối với các ngân hàng lớn.

Trong khi đó, việc giới hạn tỷ lệ vốn ngắn hạn cho vay trung và dài hạn theo lộ trình của Ngân hàng Nhà nước cũng sẽ gây áp lực huy động các nguồn vốn dài hạn hơn (trái phiếu, vốn chủ sở hữu…) tại các ngân hàng.