Bị nghi ngờ “làm đẹp” báo cáo tài chính

Sở Giao dịch Chứng khoán TP.HCM (HOSE) đã nhận hồ sơ niêm yết 78 triệu cổ phiếu của CTCP Nông nghiệp BAF Việt Nam. Trước đó, vào cuối tháng 7/2021 vừa qua, BaF tiến hành IPO. 28 triệu cổ phần được đưa ra chào bán với giá 20.000 đồng/cổ phần. Phiên IPO diễn ra thành công, BaF thu về 560 tỷ đồng.

BaF mới được thành lập năm 2017, hoạt động trong lĩnh vực chăn nuôi heo, chế biến và cung ứng thực phẩm sạch, hướng đến mục tiêu kinh doanh khép kín. Công ty hiện có trang trại nuôi heo tại Hòa Bình, vĩnh Phúc, Thanh Hóa, Bình Thuận, Bình Dương, Bình Phước, Bà Rịa – Vũng Tàu, Tây Ninh, Phú Yên,…

Người đại diện pháp luận của công ty hiện nay là bà Bùi Hương Giang. Bà Giang cũng là cổ đông lớn nhất khi nắm giữ đến 60% vốn công ty.

BaF gây chú ý khi đạt doanh thu hàng ngàn, thậm chục hơn chục ngàn tỷ đồng dù mới thành lập không lâu. Và đáng chú ý hơn, trước thềm niêm yết, BaF bất ngờ báo lãi tăng gấp 10 lần khiến không ít nhà đầu tư nghi ngờ công ty “làm đẹp” báo cáo tài chính.

Cụ thể, theo báo cáo tài chính hợp nhất giữa niên độ năm 2021, trong 6 tháng đầu năm, doanh thu của BaF giảm khá mạnh từ 6.636 tỷ đồng xuống 5.251 tỷ đồng, tương ứng mức giảm 1.385 tỷ đồng (20,9%).

Thế nhưng, bất chấp doanh thu “cài số lùi”, lợi nhuận tại BaF vẫn tăng đột biến, tăng 181 tỷ đồng, tương đương 9,05 lần so với cùng kỳ năm 2020. Lãi ròng bứt phá bấp chấp doanh thu giảm, còn chi phí quản lý bán hàng và chi phí quản lý doanh nghiệp tăng mạnh.

Yếu tố chính giúp cải thiện lãi chính là chi phí tài chính và giá vốn hàng bán giảm rất sâu, trong đó, giá vốn hàng bán đóng vai trò quan trọng nhất giúp bức tranh tài chính tại BaF sáng sủa hơn.

Theo đó, giá vốn hàng bán 6 tháng đầu năm 2021 tại BaF chỉ còn 4.975 tỷ đồng sau khi giảm 1.555 tỷ đồng, tương đương 23,8% so với cùng kỳ năm ngoái. Giá vốn hàng bán là chi phí công ty bỏ ra để có được các chi phí đầu vào. Chỉ tiêu này giảm rất sâu nhưng BaF không đưa ra giải trình cụ thể.

Trong khi đó, chỉ tiêu phải trả người bán ngắn hạn ở mức rất cao, lên tới 5.798 tỷ đồng, tăng 1.260 tỷ đồng, tương đương 28% so với hồi đầu năm, chiếm tới 83,2% tổng nguồn vốn.

Trong khi đó, chi phí tài chính, cụ thể là chi phí lãi vay tại BaF lại giảm rất sâu bất chấp nợ vay tăng nhẹ. Chi phí lãi vay giảm 71,9 tỷ đồng, tương đương 94,2% dù nợ vay tăng 29 tỷ đồng, tương ứng 38,9%. Chính vì hai “nghịch lý” này mà BaF bị nghi ngờ “làm đẹp” báo cáo tài chính.

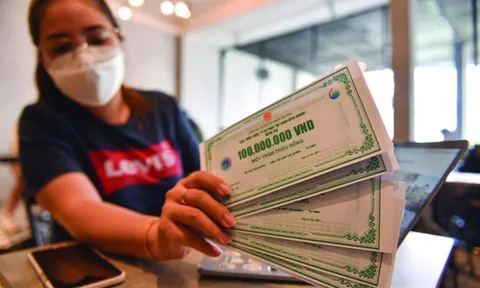

BaF bị cho là đã cố tình "làm đẹp" hồ sơ trước khi niêm yết trên sàn HoSE

Phần lớn tài sản nằm ngoài công ty

Doanh thu giảm sút nhưng lợi nhuận tại BaF vẫn bứt phá và nhiều hơn lợi nhuận các năm trước cộng lại. Lợi nhuận sau thuế BaF các năm 2020, 2019 và 2018 lần lượt là 45,8 tỷ đồng, 13 tỷ đồng và 15,4 tỷ đồng.

Vốn điều lệ 500 tỷ đồng nhưng tổng tài sản của BaF phình lên rất lớn chỉ sau hơn 3 hoạt động, đạt 6.967 tỷ đồng. Tuy nhiên, phần lớn tài sản lại nằm bên ngoài công ty.

Cụ thể, tại thời điểm 30/6/2021, công ty ghi nhận phải thu ngắn hạn khách hàng lên đến 4.494 tỷ đồng, tăng 975 tỷ đồng, tương đương 27,7% so với hồi đầu năm và chiếm tới 64,5% tổng tài sản.

Công ty cổ phần Tập đoàn Tân Long đứng đầu danh sách các khoản phải thu ngắn hạn tại BaF với số tiền lên đến 645 tỷ đồng, tăng mạnh so với con số 258 tỷ đồng hồi đầu năm. Đáng chú ý, Tân Long là một trong những ông lớn ngành nông nghiệp nhưng lại sở hữu khoản nợ phải trả rất lớn.

Ngoài ra, một số công ty khác nợ BaF rất nhiều như Công ty TNHH Thương mại và Phát triển dịch vụ Sơn La (567 tỷ đồng), Công ty TNHH Dịch vụ thương mại XNK Tân Thành Nam (430 tỷ đồng), Công ty TNHH DT kinh doanh Nhật Tân (362 tỷ đồng),…