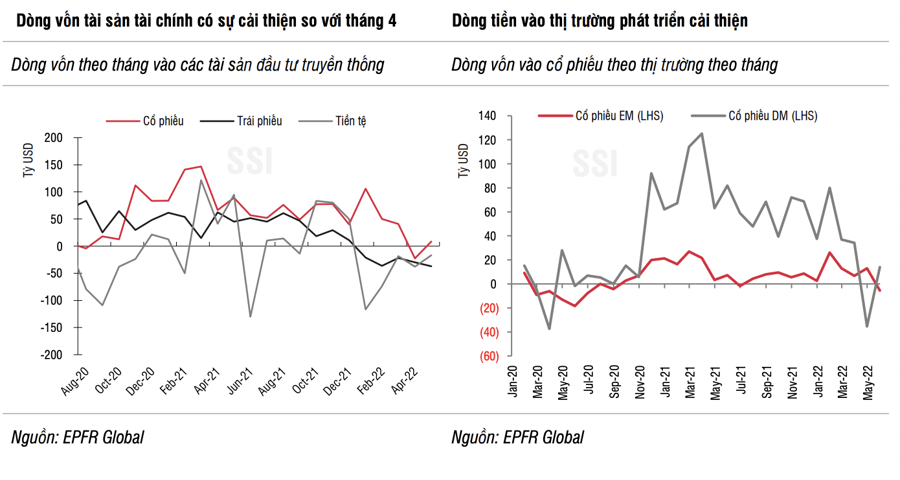

Dòng tiền vào các tài sản tài chính phần nào có sự cải thiện so với tháng 4, nhưng nhìn chung vẫn tương đối thận trọng. Những rủi ro chính trong thời gian qua như xung đột Nga – Ukraine, chính sách “Không Covid” ở Trung Quốc và Fed thắt chặt chính sách tiền tệ chưa có nhiều biến chuyển tích cực lớn và khiến thị trường tài chính toàn cầu không có nhiều động lực cho sự bứt phá. Tuy nhiên, sau tháng 4 kém tích cực, dòng tiền đã phần nào có sự cải thiện, theo báo cáo dòng vốn toàn cầu mới được công bố bởi SSI Research.

DÒNG VỐN TÍCH CỰC VÀO CỔ PHIẾU SAU 4 THÁNG RÚT RÒNG

Dòng vốn vào cổ phiếu ghi nhận quay lại bơm ròng 8,4 tỷ USD, trong khi đó các quỹ trái phiếu và tiền tệ vẫn lần lượt rút ròng -37 tỷ USD và -16,8 tỷ USD.

Dòng vốn cổ phiếu quay lại bơm ròng nhẹ khi diễn biến trên thị trường cổ phiếu cải thiện. Cụ thể, các chỉ số chứng khoán đều ghi nhận tăng nhẹ so với tháng trước (thị trường phát triển +0,2%, thị trường mới nổi +0,5%) giúp dòng vốn vào các quỹ cổ phiếu bơm ròng 8,4 tỷ USD trong tháng 5, từ mức giảm -22,4 tỷ USD vào tháng 4.

Tuy nhiên, mức bơm ròng này là thấp nhất kể từ tháng 7/2020, cho thấy sự thận trọng đáng kể của các nhà đầu tư vào thị trường cổ phiếu. Theo khảo sát các nhà quản lý quỹ của Bank of America Merill Lynch trong tháng 5, tỷ trọng nắm giữ tiền mặt của các quỹ chủ động tăng lên mức 6,1% - mức cao nhất kể từ tháng 11/2001 và phân bổ vốn tập trung vào nhóm các cổ phiếu mang tính phòng thủ như y tế, hàng hóa, năng lượng, mặt hàng thiết yếu, ngân hàng.

Cũng cần phải lưu ý rằng trong bối cảnh thị trường giảm giá như hiện tại dẫn đến tổng tài sản giảm, tỷ trọng nắm giữ tiền mặt thường có xu hướng tăng.

Dòng vốn vào thị trường phát triển đảo chiều sang bơm ròng (+13,4 tỷ USD) nhờ từ lực hút từ thị trường Mỹ (+26,7 tỷ USD). Dòng tiền vào Mỹ chủ yếu diễn ra vào tuần thứ 3 của tháng 5, khi biên bản cuộc họp tháng 5 của Fed được công bố và cho thấy các nhà hoạch định chính sách cho rằng nền kinh tế Mỹ đang đủ mạnh để chống chọi với chính sách tiền tệ thắt chặt nhằm chống lạm phát mà không rơi vào suy thoái. Tuy nhiên, dữ liệu kinh tế sau đó cho thấy rủi ro về suy thoái tăng và khiến dòng vốn yếu dần.

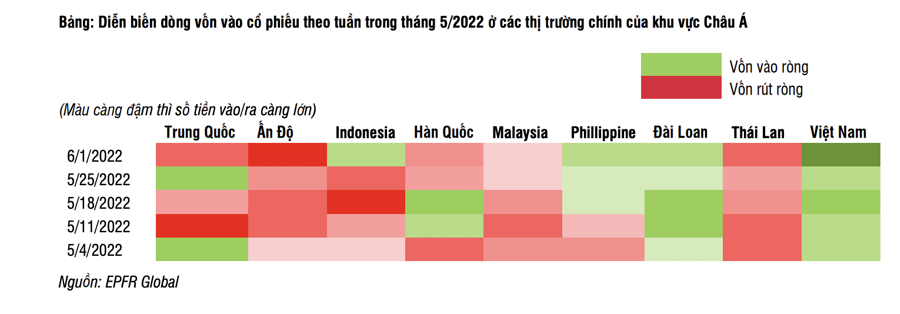

Dòng vốn vào cổ phiếu thị trường mới nổi (EM) rút ròng (-5,6 tỷ USD), chủ yếu đến từ việc rút ròng ra khỏi thị trường Trung Quốc (- 2,5 tỷ USD) trong khi dòng vốn vào các thị trường khác phân hóa.

Dòng tiền rút ròng khỏi thị trường Trung Quốc do lo ngại về tăng trưởng khi Trung Quốc thực hiện chính sách “Không Covid” và việc thực hiện giãn cách xã hội chặt chẽ.

Dòng vốn vào các thị trường Châu Á khác phân hóa, như Hàn Quốc, Đài Loan và Việt Nam ghi nhận bơm ròng vào tháng 5, trong khi đó Ấn Độ, Malaysia, Indonesia và Thái Lan rút ròng.

SSI Research duy trì quan điểm trung lập về việc phân bổ dòng vốn vào các tài sản tài chính, đặc biệt là tới các quỹ cổ phiếu khi các rủi ro vẫn được duy trì như xung đột Nga-Ukraine kéo dài, các Ngân hàng Trung ương thắt chặt chính sách tiền tệ và suy thoái kinh tế.

Hiện tại, theo khảo sát từ CME Group, việc Fed tăng lãi suất 50 điểm cơ bản vào cuộc họp tháng 6 và tháng 7 tới là gần như chắc chắn, và thời điểm mấu chốt là cuộc họp tháng 9 của Fed, với việc thị trường đang phân hóa khả năng Fed có thể chỉ tăng 25 điểm cơ bản trong cuộc họp này do lo ngại về suy thoái kinh tế.

Dòng vốn vào các tài sản tài chính sẽ tương đối thận trọng cho đến khi các tín hiệu được đưa ra rõ ràng hơn. Tương tự, dòng vốn vào thị trường Trung Quốc cũng sẽ chưa có nhiều bứt phá, khi các nhà đầu tư cần xem xét việc mở cửa nền kinh tế có bị gián đoạn hay không. Dòng tiền vào cổ phiếu sẽ tiếp tục phân hóa, tập trung vào các nhóm ngành cố phiếu phòng thủ như ngân hàng, năng lượng, y tế, hàng hóa.

DÒNG VỐN VÀO VIỆT NAM TÍCH CỰC NHỜ ĐỊNH GIÁ RẺ

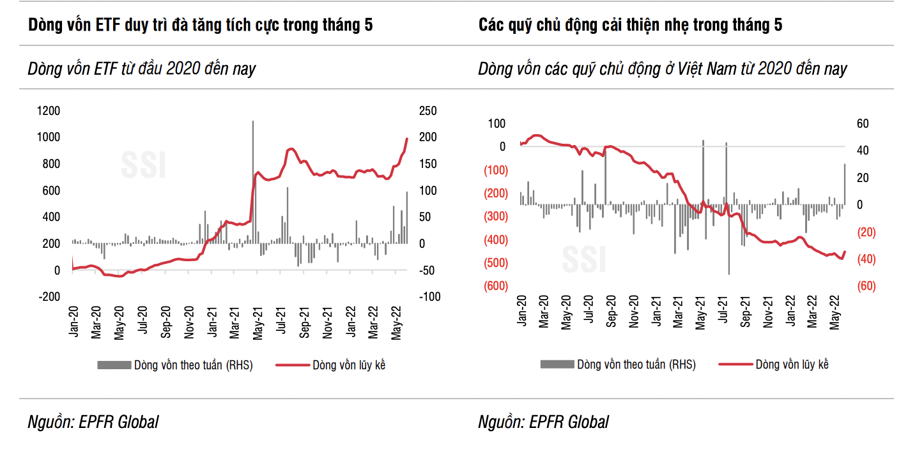

Tại Việt Nam, dòng tiền ETF tiếp tục đà mạnh mẽ trong tháng 5 và ghi nhận mức bơm ròng theo tháng cao nhất kể từ tháng 4/2021. Thị trường chứng khoán Việt Nam điều chỉnh sâu và giúp định giá trở nên hấp dẫn hơn về đầu tư dài hạn đã kích hoạt dòng tiền từ khối ngoại.

Nhiều quỹ ETF bơm ròng trong tháng, trong đó đáng chú ý nhất là VFM VNDiamond và Fubon với giá trị lần lượt là +3.010 tỷ đồng và +1.861 tỷ đồng. Các quỹ ETF nội khác như VFM VN30 và SSIAM VNFINLead cũng ghi nhận mức bơm ròng khá, lần lượt là +72 tỷ đồng và +97 tỷ đồng. Các quỹ ETF ngoại khác bắt đầu có diễn biến tích cực hơn, như quỹ FTSE Vietnam đảo chiều bơm ròng trong nửa cuối tháng.

Nhờ vậy, tổng dòng vốn ETF trong tháng 5 bơm ròng gần 4.900 tỷ đồng và nâng tổng giá trị dòng vốn lũy kế từ đầu năm lên 6.700 tỷ đồng, mức cao thứ 2 của giai đoạn 5 tháng đầu năm trong các năm quá khứ (chỉ sau giá trị 13.100 tỷ đồng trong năm 2021). Lực mua chủ yếu trong 5 tháng đầu năm vẫn từ Quỹ Fubon và VFM VNDiamond.

Dòng tiền từ các quỹ chủ động cải thiện đáng kể trong tháng 5. Các quỹ chủ động đảo chiều bơm ròng 272 tỷ đồng trong tháng 5, là tháng bơm ròng đầu tiên sau 3 tháng rút ròng liên tục. Tính chung 5 tháng đầu năm, các quỹ chủ động vẫn rút gần 1 nghìn tỷ đồng. Việc giải ngân chỉ mang tính cục bộ ở một số quỹ khiến cho xu hướng dòng tiền chủ động chưa thực sự rõ ràng.

Giao dịch khối ngoại mua ròng trên thị trường chứng khoán trong tháng 5, với tổng giá trị là 3.489 tỷ đồng. Tính chung cho 5 tháng đầu năm, khối ngoại đã đảo chiều mua ròng gần 1 nghìn tỷ đồng, trong đó tập trung giải ngân ở các nhóm ngân hàng, bất động sản và bán lẻ. Tính từ đầu năm 2020 đến nay, giao dịch khối ngoại vẫn đang bán ròng và chưa có sự bứt phá đáng kể (như Indonesia).

Tỷ trọng nhà đầu tư nước ngoài đã có sự cải thiện đáng kể trong năm 2022, tăng lên mức trung bình khoảng 7%, so với mức 5-6% trong năm 2021 nhưng vẫn thấp hơn nhiều so với trước dịch (~15%).

Nhìn chung, dòng vốn dẫn dắt khối ngoại trên thị trường trong thời gian qua chủ yếu đến từ các quỹ ETF. Tuy nhiên, bản chất dòng vốn này là dòng tiền từ các nhà đầu tư cá nhân ở các quốc gia như Đài Loan, Thái Lan và có thể nhanh chóng đảo chiều nếu diễn biến thị trường trong thời gian tới không có nhiều khởi sắc.

Trên thực tế, diễn biến của Vn-Index (đã điều chỉnh tỷ giá) bắt đầu kém tích cực so với SET INDEX (Thái Lan) và cũng thu hẹp khoảng cách với TWSE INDEX (Đài Loan) kể từ đầu tháng 5.. Bên cạnh đó, dòng vốn vào thị trường mới nổi trong khu vực lại đã chậm lại rõ rệt trong 2 tháng qua, dưới áp lực từ việc Fed tăng lãi suất và đồng USD mạnh lên.

Điểm tích cực đối với dòng vốn trong tháng tới là sự xuất hiện của quỹ mới DCVFMVNMIDCAP tập trung vào nhóm cổ phiếu vốn hóa vừa. Quỹ đang trong quá trình chào bán chứng chỉ quỹ ra công chúng.